奥米克戎变异株重挫全球股市,未来将如何影响金融市场

原标题:奥米克戎变异株重挫全球股市,未来将如何影响金融市场

海外的感恩节和“黑五”并不平静,市场等来的却是另一种意义上的“黑色星期五”。

新冠变异病毒奥米克戎(Omicron)触发投资者对旅行限制和其他限制措施将破坏全球经济复苏的担忧,美国三大股指经历有史以来最差的“黑色星期五”表现——11月26日,道指下跌905.04点,跌幅2.5%,创下2020年10月以来的最大单日百分比跌幅;标普500指数跌幅2.3%;纳指跌幅2.2%;原油期货跌至11周低点,美油下跌13.1%,布油下跌11.6%。

接受第一财经采访的投资经理和策略师认为,美股市场此前涨幅巨大,一有风吹草动,交易员做的及时决定就是卖出,大量卖单导致技术性破位,进一步触发了算法交易的抛售。不过,德尔塔(Delta)变异毒株令各国更具应对经验,即使疫苗保护率下降,但对于防止重症和死亡方面的作用仍大,市场对变异病毒本身的担忧远小于上一次。而A股方面,多数接受采访的私募基金经理仍表示看好,各界预计沪深300或有更好的表现,此前高盛预计沪深300或冲击5500点。

病毒变异下的“黑色星期五”

11月26日是西方传统的“黑色星期五”假日,但世界卫生组织(WHO)的一份紧急通报却给全世界带来震动。两天前,南非上报了一组新冠病毒新变异株的基因序列。在召开紧急会议后,WHO将这一变异株迅速列为最高级别“需要高度关注的变异株”(variant of concern),并以希腊字母Omicron命名。这是迄今为止第五个被WHO列入最高级别关注的变异株。

据南非政府公布的信息,过去一周,南非新冠感染病例突然急剧增加,从日增200多例飙升至日增2465例。这些感染绝大多数发生在首都约翰内斯堡的豪登省。11月24日,南非政府向WHO上报了这一新毒株的基因序列。Omicron毒株共有多达50多处变异,其中多个关键变异或导致病毒传染性和逃避疫苗免疫能力大大增加。

此前标普500指数一度突破4700点高位,但随着变异病毒的消息传出,市场很自然地出现抛售。投资者寻求安全的避风港,买入美债。10年期美债收益率从感恩节假期前的1.644%跌至1.482%,几乎创下2020年3月以来的最大跌幅。

26日,美国几大航空股下跌均超8%,欧盟表示,将建议停止来自该地区的航空旅行。美股疫苗股则应声上涨,Moderna Inc. (MRNA)上涨56.24美元,至329.63美元,涨幅21%。辉瑞公司( PFE)上涨3.11美元,至54美元,涨幅6.1%。居家娱乐概念Netflix Inc. (NFLX)和受益于居家订单的DoorDash Inc. (DASH)股价分别上涨1.1%和1.6%;欧洲斯托克600指数下跌3.7%,创下2020年6月以来最大单日百分比跌幅。

或打乱美联储加速收紧计划

未来的关键在于加快对非洲地区病例的基因测序。目前各界仍需几周时间观察新冠疫苗和药物对奥米克戎的效力是否会大幅降低,若如此则需要重新设计和生产。

辉瑞和BioNTech表示,公司已经开始调查新毒株,预计在两周内可以得到更多实验室的数据,判断是否需要改进现有疫苗的配方。BioNTech表示,可以最快在6周内设计改良版疫苗,并在100天内运送第一批产品。其他疫苗生产厂商均表示正研究新变异株病毒对自家疫苗的影响。

而资本市场关注的是,病毒变异将在多大程度影响经济重启以及美联储收紧货币政策的进程?

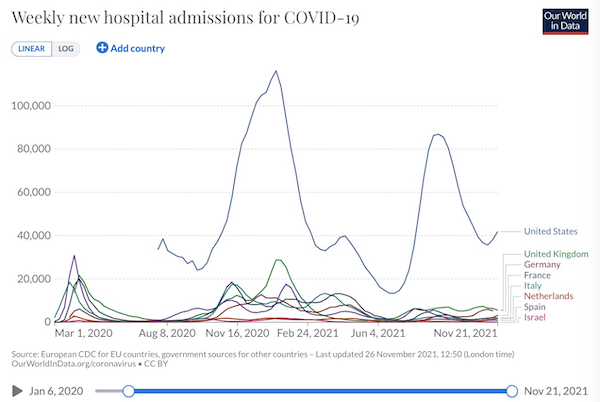

就目前来看,虽然病例数又开始抬头,尤其是欧洲,但欧美国家的住院率和ICU重症率仍维持在相对低位,即使近期出现拐头向上的迹象。

另一个需要关注的事件则发生在11月23日,美国总统拜登宣布提名共和党人鲍威尔连任美联储主席,并提名民主党人布雷纳德担任美联储副主席。鲍威尔连任一度推升了扩大缩表规模和加息的预期。尤其是近几周来,美联储官员的态度越发鹰派,遏制失控的通胀似乎越来越紧迫。美国10月CPI高达6.2%,最新公布的核心PCE同比增4.1%,续创30年新高,高于预期。

根据FedWatch工具,交易者目前认为,2022年6月中旬美联储会议前至少加息一次的几率为80%。美元指数突破96后短线将有望冲击去年3月的高位。

就在变异毒株消息传出前的一晚,高盛还更新了预测,鉴于美联储多位官员在过去几周对于加速缩表持开放态度,包括副主席克拉里达和旧金山联储主席戴利等,因此高盛认为美联储12月将宣布加速缩表、明年加息次数也将增加至3次。

具体来看,高盛预计美联储将在12月的会议上宣布,从明年1月开始,将缩表规模提升一倍,至每月300亿美元。在这种情况下,美联储将在3月中旬完成缩表进程,并最早在3月考虑加息,“但我们的猜测是,它会等到6月,届时会有更多的就业报告出炉,在6月、9月和12月,2022年总共会有三次加息(之前的预测是7月和11月加息两次),然后从2023年开始每年两次加息。”

不乏观点认为,目前这种预测面临的最大风险是,劳动力市场或仍无法恢复至疫情前的充分就业状态,以及变异毒株究竟将在多大程度上影响经济仍待观察。

“虽然我不是医学专家,但我不认为这些变化(变异)会有任何实质性的改变,除了可能放缓美联储加息的速度和路径。因此这可能会提供股市的抄底机会,或是利多黄金。”某华尔街大行风控主管冯磊告诉记者。今年以来标普500指数在跌幅超出1%的交易日过后,几乎都出现了反弹并创出新高的例子。

“我认为对股市影响有限,但如果变异毒株真的导致货币收紧放缓,那么可能成长股会重新跑赢价值股。” 美国阿尔杰(Fred Alger)基金经理张韵对记者称。鲍威尔被提名之后,市场一度出现一场成长和价值的风格大切换,银行等金融股飙升,对利率更敏感的成长股重挫,但周五这一格局出现逆转。

渣打全球研究主管罗伯逊则对记者称:“今年只剩下一个月了,预计投资者会先降低风险,然后再提出问题。央行可能会将任何决定推迟到新年后。”

机构看涨沪深300

目前,投资者开始担忧A股会否迎来“黑色星期一”,尤其是日经225指数已在周五重挫2.53%。根据通联数据,11月26日北向资金净流出44.89亿元,而在过去一周累计净流入57.1亿元。

不过,机构对A股跨年和明年的行情仍持偏乐观态度。北京大学国家发展研究院副院长黄益平日前提及,监管行动 “缺乏有效的协调”是造成三季度经济放缓的原因之一。不过,政府已经采取必要措施来解决电力短缺等问题。他预计,政策调整之后,四季度经济活动将有所回升。

“现在是最值得乐观的阶段。”煜德投资研究部总经理、贺瑞系列基金经理李贺对第一财经表示。三季度货币政策执行报告进一步凸显了当前货币政策稳增长的重心,报告删除“不搞大水漫灌”和“管好货币总闸门”。

在李贺看来,“尽管业绩下行趋势难改,但估值合理的公司或自身景气度高的公司将迎来估值扩张,目前更看好沪深300指数。历史数据上来看,2014年陆续降准、降息后,沪深300指数明显涨幅更为明显。”

在“2022中国宏观经济展望及资本市场动态视频会”上,高盛2022年维持对A股超配的建议,认为A股估值会有明显回升。预计明年底沪深300指数会到5500点,潜在回报大概率为12%。板块配置方面,高盛认为可重点关注汽车、消费品、传媒、电商、半导体五大板块。