中金:变异病毒如何影响全球市场?

中金 | 大类资产:变异病毒Omicron如何影响全球市场

南非变异病毒Omicron的潜在影响有待数据验证,未来2-3周可能至关重要

近日,南非新冠病毒变种迅速扩散,已经传播到香港、欧洲等地区。11月26日,WHO把该变异毒株命名为“Omicron”。由于Omicron比其他新冠毒株的基因突变更多,传染率可能更高,人群再感染风险上升,WHO将其列为“引发忧虑的病毒变种”(Variant of concern)[1]。因为海外多国尝试“与病毒共存”政策,所以新冠毒株的重症率、死亡率,以及新冠疫苗和特效药的有效性对防疫政策的影响更大,但这些关键数据目前仍有待更多科学研究验证。预测全球疫情演进以及防疫政策调整,未来2-3周可能至关重要:我们预期疫苗制造商将提供Omicron疫苗有效性的初步结果,同时Omicron造成的死亡率、重症率以及传播特征也会积累更多数据。对于疫苗失效风险,疫苗制造商已做出快速反应,Pfizer /BioNTech表示可以在6周内根据新毒株调整mRNA疫苗[2],并在100天以内装运首批新疫苗,Moderna公布了针对Omicron的三重策略[3],表示有能力快速推出针对Omicron病毒的疫苗。由于目前疫情形势仍不明朗,我们维持2022年大类资产展望中对经济与市场形势的判断。

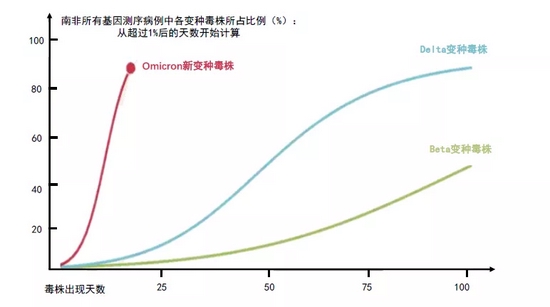

图表:南非新冠病毒变种毒株Omicron迅速扩散,成为当地主要毒株

资料来源:FT,中金公司研究部

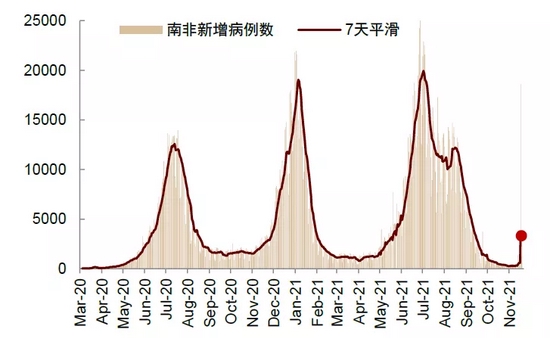

图表:南非新冠感染率骤升

资料来源:JHU,中金公司研究部

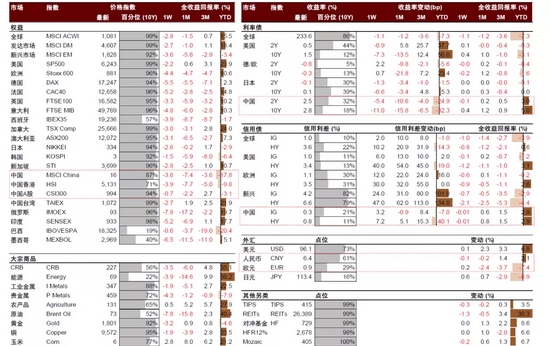

全球市场震荡,中国资产韧性凸显

11月24日-25日,疫情不确定性引发全球风险资产大幅调整,石油大跌11%,海外主要股市下跌2.3%左右。A股调整幅度小于海外市场,下跌1.2%。

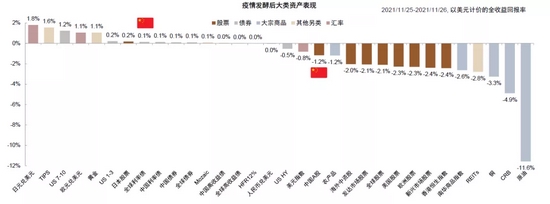

图表:全球市场大幅震荡,中国市场韧性凸显(11月25日-26日表现)

资料来源:Bloomberg,万得资讯,中金公司研究部

从过去一周来看,A股下跌0.7%,美股下跌2.2%,欧股下跌4.4%,也体现了中国资产的相对韧性。我们维持适度超配A股与中国利率债,标配海外资产的观点(《2022大类资产展望:稳中求进》)。

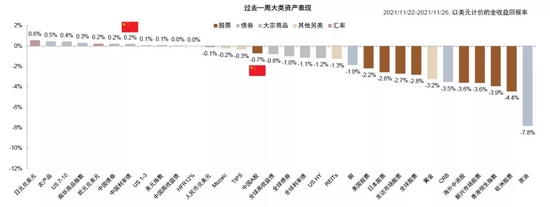

图表:过去一周全球大类资产表现

资料来源:Bloomberg,万得资讯,中金公司研究部

疫情担忧发酵恰逢美国感恩节假期,市场流动性较差,资产价格或许计入过多悲观预期,我们对2022年经济形势的基准预期可能仍然成立(中国边际改善,海外边际放缓):国内“稳增长”政策逐渐发力,经济由周期下行向企稳过渡,将有利于中国市场表现。

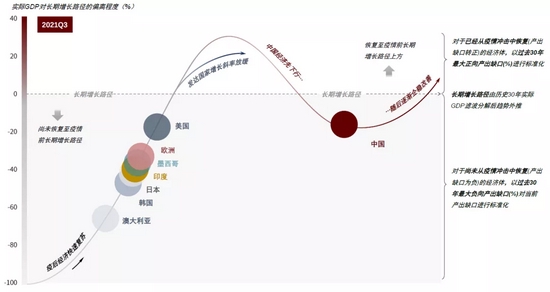

图表:中国经济逐步企稳,海外增长斜率放缓

资料来源:Bloomberg,中金公司研究部

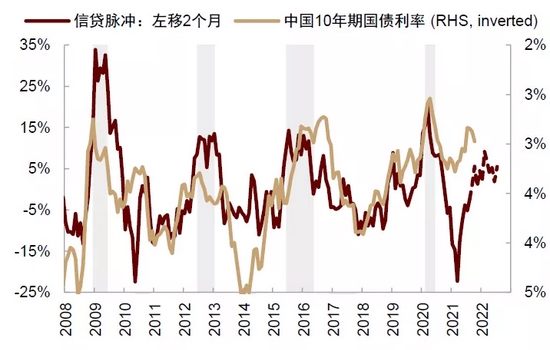

随着年底接近,“稳增长”信号不断释放,信贷脉冲也提示股票配置机会,未来3-6个月中国股指或迎来阶段性行情。在政策驱动下,国债利率可能保持下行趋势。如果Omicron导致疫情严重恶化,全球经济复苏遭受重挫,我们的基准情景无法兑现,中国资产仍可能保持韧性。面对高危病毒变种,中国的“严控清零”政策仍是全球范围最为有效的防疫措施,疫情防控的相对优势可能转化为宏观经济与资产表现的相对优势。

图表:信贷脉冲领先中国股市6个月左右

资料来源:Bloomberg,万得资讯,中金公司研究部

图表:信贷脉冲滞后中国利率2个月左右

资料来源:Bloomberg,万得资讯,中金公司研究部

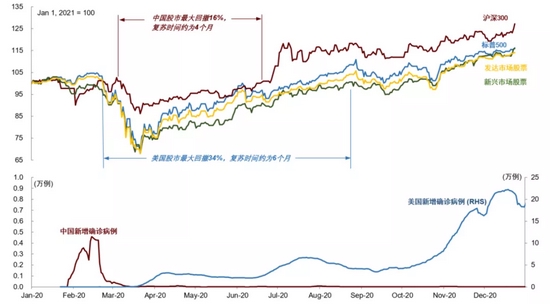

回顾2020年,中国股市虽然在疫情影响下出现回撤,但回撤幅度远小于海外股市,且率先反弹。

图表:2020年疫情影响下,中国资产相对海外资产有优势

资料来源:Bloomberg,万得资讯,中金公司研究部

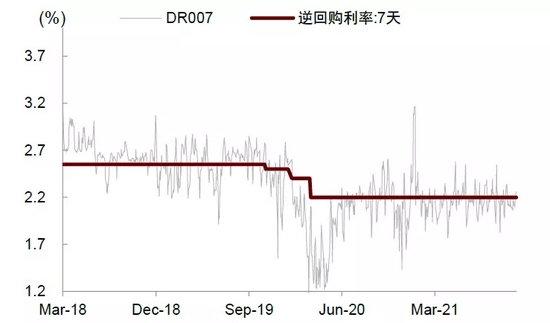

与此同时,我国仍有充足的政策刺激空间:与发达国家“大水漫灌”不同,我国在疫情冲击期间政策宽松相对有限,并在疫情受控后很快边际收紧,表现为政策利率下行幅度较小,信贷脉冲2020年5月起就开始掉头向下。由于“弹药充足”,政策可以在必要时托底经济,对市场形成有力支持。

图表:疫情发生后我国政策利率下降幅度较小

资料来源:Bloomberg,中金公司研究部

图表:信贷脉冲自2020年5月便开始下行

资料来源:Bloomberg,中金公司研究部

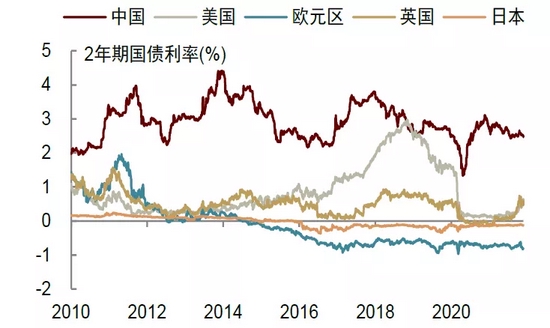

图表:中国利率水平远高于海外主要经济体,货币宽松空间充裕

资料来源:Bloomberg,中金公司研究部

美联储加息预期“退烧”,美债利率与美元大跌,12月FOMC会议或为下一个关键节点

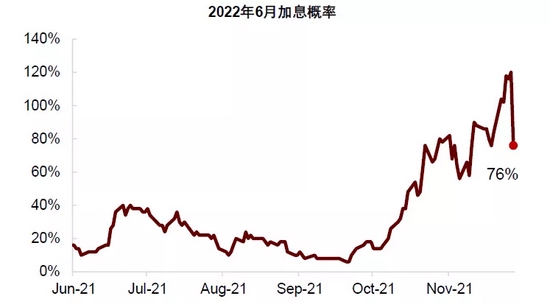

期货市场反映的2022年6月加息概率由120%骤降至76%,2022年3月份的加息概率由30%下降至18%。

图表:受疫情风险影响,美联储2022年6月加息概率由120%降至76%...

资料来源:Bloomberg,中金公司研究部

图表:…2022年3月加息概率由30%降至18%

资料来源:Bloomberg,中金公司研究部

十年期美债利率由1.64%降至1.48%,大跌16个基点,主要受加息预期回调驱动(加息预期下降13个基点,期限溢价下行3个基点)。随着加息预期降温,短端美债利率骤降,美元下跌0.8%左右。

图表:十年期美债利率下跌主要受利率预期回调驱动(利率预期下降13bps,期限溢价下降3bps)

资料来源:Bloomberg,中金公司研究部

图表:美债短端利率下行,带动美元走弱

资料来源:Bloomberg,中金公司研究部

我们在10月初预测十年期美债利率将在加息预期、通胀风险与全球央行流动性收紧的影响下震荡上行,2022年底有望触及2.1%(《主题策略:美债利率还能涨多少?》),其中对美债利率的点位预测建立在美联储加息节奏假设之上。如果疫情反复拖缓美国经济复苏进度,也不能排除美联储推迟加息的可能性,可能影响长端美债利率定价。在12月14日-15日的FOMC会议上,美联储将根据经济数据与疫情演进决定是否加速Taper,并且更新散点图,可能是下一个关键市场事件。我们将在会议后重新评估美债市场均衡价格。

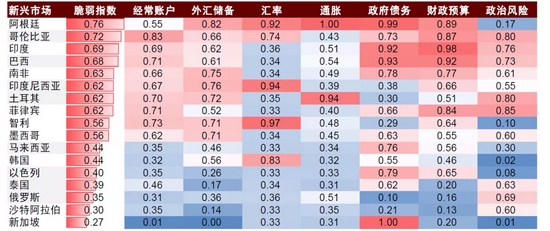

如果疫情失控,EM市场可能是“最脆弱一环”

对于海外市场,我们建议在发达市场股市中均衡配置,低配新兴市场股指。虽然发达市场股票估值偏高,但经济基本面更好,同时防疫条件有优势。新兴市场同时面对疫情反复、通胀攀升、流动性收紧、汇率贬值、债务高企等多重压力,可能是全球市场的“最脆弱一环”。部分新兴市场即将迎来总统或国会选举,疫情恶化可能进一步激化社会矛盾,民粹政党上台概率加大,政治风险与疫情风险对市场形成双重打压。

图表:2022年新兴市场换届选举频繁

资料来源:Bloomberg,中金公司研究部

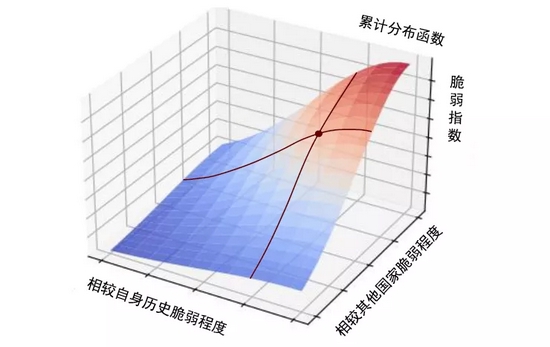

我们在《2022年大类资产配置展望:稳中求进》中依据EM国家多个宏观变量在时间序列和地区差异两个维度的分布函数,使用统计模型构造了新兴市场脆弱指数,发现拉美国家市场风险尤为突出。

图表:脆弱指数构建原理:利用面板数据,综合考虑时间序列和横截面两个维度的信息

资料来源:Bloomberg,中金公司研究部

图表:脆弱指数分项权重:基于与股市表现的相关性

资料来源:Bloomberg,中金公司研究部 *注:样本时点为2010年1月-2020年12月。

图表:部分新兴市场可能面临“最后一跌”风险

资料来源:IMF,Haver Analytics,中金公司研究部

石油可能短期偏弱,黄金对冲组合风险

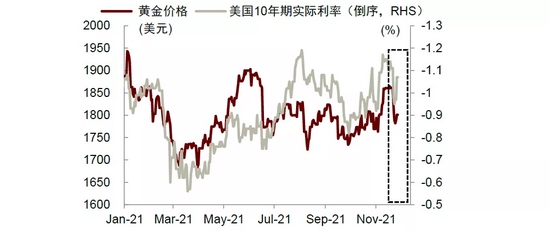

对于油价大跌,中金商品组认为此次新变异病毒对石油需求存量造成的具体影响取决于疫情后续演进,目前较难判定回调是否已经结束。从投机因素来看,全球疫情反复可能造成市场情绪很快从乐观转向过度悲观,短期石油仍有被抛售的风险(《需求预期重估,短期油价偏弱》)。对于黄金,我们已经在《2022年大类资产展望》中由低配上调为标配:虽然在基准情景下,通胀压力缓解,海外流动性收紧,黄金承受压力,但是在风险情景下,如果疫情恶化,全球增长放缓,避险情绪抬升,黄金将是良好风险对冲标的。周五黄金价格上涨支持我们的配置思路。

图表:美国实际利率下降,黄金价格反弹

资料来源:Bloomberg,中金公司研究部

未来重要经济数据

1)国内:11月30日将公布11月PMI数据;12月10日左右将发布11月社融及新增人民币贷款数据,关注信用扩张进程。2)海外:关注11月29日伊核谈判、12月1-2日OPEC会议相关进展及12月14-15日美联储FOMC会议。

图表:最近两周重点经济事件及数据发布计划

资料来源:Bloomberg,万得资讯,中金公司研究部

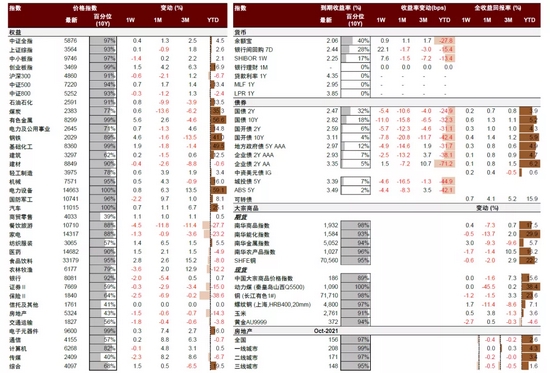

图表:全球大类资产表现汇总(以美元计价,全收益回报率)

资料来源:Bloomberg,万得资讯,中金公司研究部 *注:数据截至2021年11月26日

图表:中国大类资产表现汇总(以人民币计价)

资料来源:Bloomberg,万得资讯,中金公司研究部 *注:在细分类别中选择了发行时间超过半年,规模较大的基金作为参考。数据截至2021年11月26日。