嗅到了美聯儲的鷹派轉變 投資者着手撤出科技股轉投價值股

財聯社(上海,編輯 趙昊)訊,一些投資者已經在爲美聯儲的鷹派轉變作準備。他們開始買入週期性、對經濟復甦敏感的股票,這些股票包括銀行股、金融股和一些能源公司。

芝商所的美聯儲觀察工具顯示,美聯儲在明年5月會議結束後,加息1次的可能性約爲50%。在今年11月初,這一數字爲31%左右。

(美聯儲觀察工具 圖源:芝商所)

明年加息的押注主要受到了主席鮑威爾評論的影響。週三他在國會作證時出乎市場意料地收回“通脹暫時論”。他還表示,央行可能會在下次會議上討論加速撤出每月1200億美元的政府債券購買計劃。

Baird策略師Michael Antonelli說道:“美聯儲曾經部署了規模極大的寬鬆政策禮包,他們現在要把大禮包撤走了。市場正在迅速對他們對未來的看法進行重新定價。”

科技股傷亡慘重

因通脹的飆升,市場預期美聯儲的行動將變得更快,另外還伴隨對奧密克戎變異株的擔憂,快速增長型公司和科技公司的股價已經顯現頹勢。羅素1000增長指數在12月的前三天下跌了2.4%,羅素1000價值指數則上漲了近0.9%,今年迄今它們分別上漲了21.1%和16.6%。

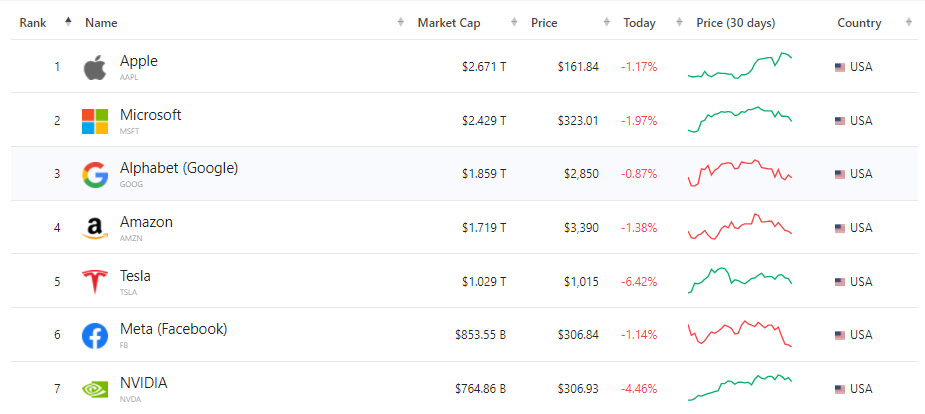

截至週五美股收盤,科技股全線下跌。按市值排,蘋果收跌1.17%,微軟跌1.97%,谷歌母公司Alphabet跌0.87%,亞馬遜跌1.38%,特斯拉跌6.42%,Meta(改名後的Facebook)跌1.14%,英偉達跌4.46%,奈飛跌2.33%。

較高的利率會對估值較高的科技股和成長股產生更大的壓力。Harbor Capital Advisors跨資產解決方案主管Spenser Lerner評論稱,“被拋售的是類似FAANGM的長期增長股票,股市內部也反映了美聯儲更快的加息週期。”

伴隨科技股走向弱勢,去年表現優異的方舟創新ETF也遭受重創。這支主打科技創新押注的基金週五暴跌5.5%,創13個月以來的新低。

價值股重受追捧

一些投資者加大對價值型股票的押注,期望它們在貨幣政策收緊的環境中有更好表現。在2021年上半年,隨着美國經濟的重新開放,這類股票一度表現亮眼,但後來更加出色的科技股讓投資者有所動搖。

在經濟向好時,價值股和週期性股票往往會保持強勁,這也是美聯儲收緊貨幣政策的前提條件。因爲美聯儲越來越接近加息,Lerner將注意力轉向高質量、週期性的藍籌股公司。

Natixis Investment Managers Solutions投資組合策略師Garrett Melson表示,鮑威爾對美聯儲加速削減購債規模(Taper)的計劃持開放態度,這可能會在未來幾個月帶來更多的波動,投資者必須爲加息的可能性做準備。他相信,更快的Taper將推升能源公司和金融公司的股票。

但並非所有人都認爲美聯儲可能在2022年加息。NFJ投資集團高級投資組合經理Burns McKinney認爲,在撤出寬鬆政策後美聯儲不會急於加息,而是繼續在沒有購債支持的情況下繼續觀察經濟的潛力。

如果真如McKinney所說,那麼美國高企的通脹將會持續數月,也應證了購買週期性公司的理由。如果持有洛克希德·馬丁和霍尼韋爾的這類公司,投資者不但可以坐享通脹帶來的紅利,還可能享受到價值1.2萬億美元的美國基建法案帶來的利好。