券商收益互换业务新规落地,41家获资质券商竞跑“新赛道”

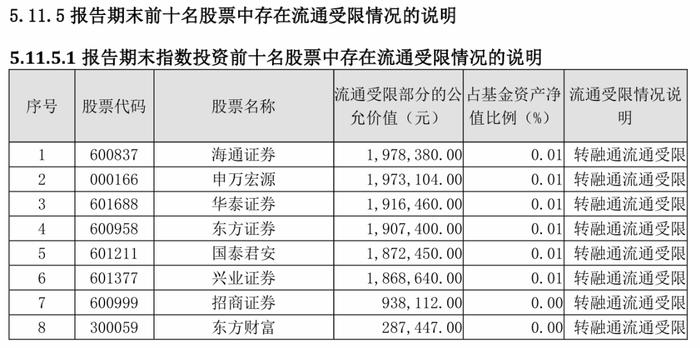

“三中一华”等8家券商为一级交易商。

券商创新业务监管体系进一步完善,收益互换业务新规落地。

中国证券业协会(下称“中证协”)12月3日发布《证券公司收益互换业务管理办法》,从严格交易商管理、提高投资者适当性要求、加强挂钩标的管理、强化风险控制等八个方面对券商该项业务提出规范要求。新规核心内容包括:收益互换业务需持牌经营,不得挂钩私募基金净值,收益互换业务纳入券商风险控制体系等。

收益互换业务类属券商场外金融衍生品交易业务,自2012年开始试点,在2015年市场剧烈波动时曾被叫停,近几年,收益互换等创新型资本中介业务逐渐成为券商业务新增长点。

新规的发布将带给行业哪些影响和变化?有市场观点认为,伴随新规落地,场外收益互换业务规则明确,参与各方无需再“摸着石头过河”,可进一步大力发展该项业务。行业资深研究人士王剑辉对记者表示,《管理办法》对券商资质、交易权限等做出规定,将有助于规范部分衍生品业务的无序发展,防止风险累积。

据新规,证券公司开展收益互换业务应当具备场外期权交易商资质,并使用专用对冲账户开展对冲交易。目前,“三中一华”、海通、国信等41家券商具备上述资质。

加强挂钩标的管理,强化风控

年内,中证协曾就上述《管理办法》征求意见。较之征求意见稿,此次正式版规则新增或进一步强调了券商全面风险管理、合规管理等内容。

具体来看,交易商管理方面,证监会认可的场外期权一级交易商或协会备案的场外期权二级交易商,可以开展收益互换业务;未获得交易商资质的公司只能与交易商开展基于自营目的的收益互换交易、已经实际开展业务的需在一年内了结存量业务。

公开资料显示,目前,场外期权交易商共41家,其中“三中一华”、广发证券、国泰君安、申万宏源、招商证券这8家为一级交易商;东方证券、东吴证券、天风证券、长江证券等其余33家为二级交易商。

投资者适当性管理方面,产品参与收益互换的,应当为合规设立的非结构化产品;穿透后的委托人中,单一投资者在产品中权益超过20%的,应当符合《证券期货投资者适当性管理办法》规定的专业投资者标准。

交易标的方面,收益互换业务挂钩标的应当具备公允的市场定价、良好的流动性,包括但不限于股票、股票指数、大宗商品等。

“收益互换业务不得挂钩私募基金及资管计划等私募产品、场外衍生品,证监会认可的情形除外。”新规中提到。

同时,证券公司应当建立收益互换挂钩标的穿透核查机制,应当结合自身业务定位和风险管理能力,建立挂钩标的白名单制度。

保证金管理方面,证券公司应当设定维持保证金比例,明确约定预警线和平仓线,对交易对手方保证金进行逐日盯市管理。

风控方面,证券公司应当加强收益互换业务规模和对冲交易持仓集中度控制;证券公司应当将收益互换业务纳入全面风险管理体系,对收益互换业务的信用风险、市场风险、流动性风险、操作风险等各类风险进行准确识别、审慎评估、及时应对和全程管理。

王剑辉表示,整体来看,对券商收益互换业务的监管,延续了目前监管对券商业务分类、精细化监管的思路。“出台单项业务的管理办法,也说明该项业务具有一定的发展前景、市场空间,监管有必要提前做出风险防范。”他表示。

此外,3日晚间,央行、银保监会、证监会、外汇局就《关于促进衍生品业务规范发展的指导意见(征求意见稿)》公开征求意见,明确了衍生品定义、基本特征和实质重于形式的认定原则,并明确账户类产品、延期交收合约应参照《指导意见》管理等。

券商业务“新赛道”

王剑辉提到,目前,对收益互换这类衍生品工具,行业内存在两重需求:一是风控需求,通过该类工具可以锁定风险,一定程度上使得风险管理预期更明确;二是盈利需求。”参与这类产品的交易也不排除有一些投机的考虑。”

从券商收益互换业务发展沿革来看,2015年A股市场出现大幅波动时,部分市场主体无序扩张,监管一度叫停融资类收益互换。彼时,证监会表示,部分证券公司利用收益互换业务向客户融资买卖证券,实际上已经演变为一种配资行为,偏离了衍生品作为风险管理工具的本原。

不过,近几年,伴随券商创新业务发展,也受益于证券公司场外衍生品业务的监管松绑,收益互换规模大幅回升。

据中证协数据,证券公司2020年收益互换全年累计新增2.16万亿,同比增286.1%,2020年12月末存量规模为5210.83亿元,同比增229%。

而从行业内部来看,该项业务头部集中情况十分明显。据公开数据,上市券商场外衍生品业务市占率方面,截至今年三季度末,中信证券、中金公司和华泰证券的衍生金融资产规模合计597亿元,占全部上市券商的77%。

记者关注到,头部券商正在持续布局该项业务。以中信建投为例,2018年至2020年,中信建投交易及机构业务营收逐年增长,在2020年同比增幅达132.46%。其中,2020年,中信建投收益互换业务规模增长迅速。据公司2020年年报,场外期权业务新增规模人民币2464.85 亿元,同比增长25.01%,收益互换新增规模人民币 410.48 亿元,同比增长257.47%。

如今,互换新规落地,在业内看来,龙头券商该项业务优势将进一步凸显。

平安证券非银金融行业首席分析师王维逸表示,头部券商新增收益互换牌照优势,在定价能力、风控能力、客户储备、资本实力等方面占据显著优势,将持续受益。

“对于衍生品业务而言,其核心竞争力包括业务资质(仅八家券商获一级交易商资格)、资本实力、先发的规模优势,以及领先的产品设计、风控系统、和机构销售渠道。”中金公司非银团队表示,资本市场机构化、产品化、国际化发展趋势下,衍生品业务以其优于传统业务的竞争格局和广阔的业务空间成为头部券商稳健加杠杆、提升长期ROE的重要方向。