A股迎降准利好:进一步提振市场情绪,利好已被一定程度消化

降准靴子落地,A股跨年行情有望继续展开。

12月6日,中国人民银行(以下简称“央行”)决定全面降准,于2021年12月15日下调金融机构存款准备金率0.5个百分点,释放长期资金约1.2万亿元。

对于此次降准,多位行业专家指出,降准对A股市场无疑是一种利好。

申万宏源证券研究所首席市场专家桂浩明告诉澎湃新闻记者:“降准落地对A股市场而言是客观上的利好。”

“对股票市场而言,全面降准无疑是利好因素。此次降准的落地,将助推A股跨年行情继续展开。”金信期货副总经理兼研究院院长刘文波对澎湃新闻记者说。

不过,桂浩明同时提醒投资者,盘面上看,降准的预期利好,应该说已经得到了一定程度的消化。且就历史经验来看,从降准到对经济产生实质影响,进而刺激股市上行,不是一天两天的事情。因此不能指望降准落地后,A股马上出现重大变化。

超预期的时点降准对A股形成正面推动,或继续温和上涨

桂浩明指出,此次全面降准,给A股市场释放了进一步“稳增长”的重要信号。今年以来,经济增长基本呈现出前高后低的态势。特别是下半年,在极端天气、疫情反复、资源品价格上涨的因素影响下,经济下行态势还是比较明显的,稳增长的压力还是比较大的。

“在这种情况下,目前的确需要采取更多措施来进一步维护经济稳定。特别是中小企业,需要有一个相对宽松的流动性环境。因此,通过降准向市场释放部分资金,向市场传递国家会考虑实际情况,坚定不移进行稳增长的明确信号,必要性十足。” 桂浩明说。

“对股票市场而言,全面降准无疑是利好因素。此次降准的落地,将助推跨年行情继续展开。”刘文波说,考虑到当前外围市场波动以及此次降准处于市场预期范围内,A股市场或将延续温和上涨态势。

星石投资联合创始人、战略委员会主席杨玲同时对澎湃新闻记者说:“总理上周五提出适时降准后,市场普遍预期降准落地最快也得1周至2周的时间,没想到来得这么快。”

“这个时间点进行全面降准,应该是明年财政货币政策走向偏宽松的开始。在目前经济上行仍有压力、PPI拐点将至的背景下,降准尤其是超预期的时点降准,对市场预期的提振有很大作用。”杨玲指出。

杨玲表示,本次降准下股市也将得到正反馈。目前,两市成交额持续位于万亿以上,市场热度可观。下一步,市场情绪有望获得进一步提振。

降准已得到一定程度消化,不能指望市场马上出现重大变化

不过,桂浩明同时指出,就历史经验来看,从降准到对经济产生实质影响,进而刺激股市上行,需要时间过程,且不是一天两天的事情。

“盘面上看,上周五总理提及降准后,预期加持下也仅有金融板块出现小幅度的反弹。整体上大盘还是呈现出高开低走,整体下行的态势。降准的预期利好,应该说某种程度上已经得到了消化。”桂浩明进一步指出。

桂浩明表示,因此不能指望降准落地后A股马上出现重大变化,只能说市场长期向好的大趋势,得到了进一步的加强。

“从历次降准后A股市场走势来看,整体上看涨跌参半。”刘文波指出,此次降准共计释放长期资金约1.2万亿元,其中一部分资金将被金融机构用于归还到期的MLF,另一部分被金融机构用于补充长期资金,更好满足市场主体需求。

刘文波表示,因此,就短期来看,此次降准对A股的影响更主要体现在市场情绪上。此次降准的快速落地,释放出的积极政策信号将打消市场此前关于流动性的顾虑,市场信心和情绪有望在短期内明显提振。

“中长期看,降准之后A股走势的核心逻辑是宏观经济修复程度。市场表现将取决于央行后续是否会持续降准,特别是降准后‘宽信用’效果以及‘宽货币’政策能否继续演绎。”刘文波说。

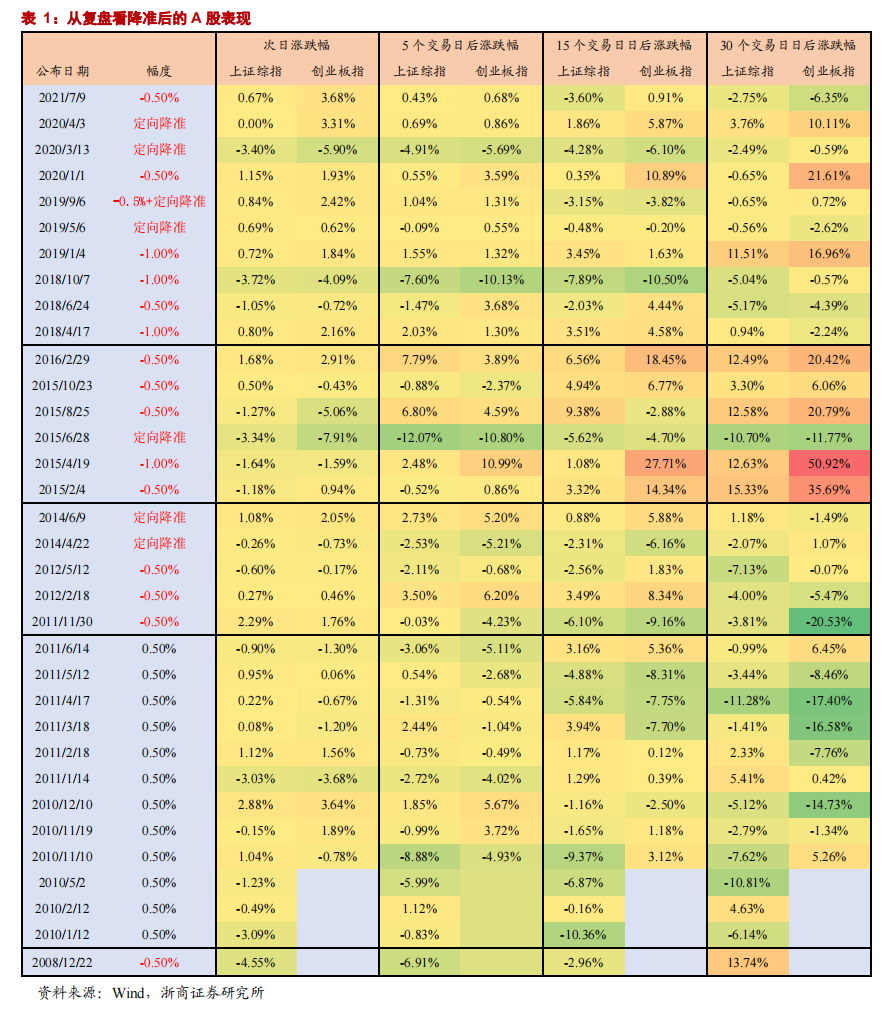

据浙商证券对历次降准后A股市场表现作出的统计数据,2011年11月30日以来,降准次日上证指数出现上涨的概率为52.38%,5个交易日、15个交易日后上证指数出现上涨的概率同样为52.38%。不过,30个交易日后上证指数出现上涨的概率则为42.86%。

而在全面降准方面,2011年11月30日以来,全面降准次日上证指数出现上涨的概率为60%,5个交易日、15个交易日后上证指数出现上涨的概率也为60%。不过,30个交易日后上证指数出现上涨的概率则为46.67%。

对房地产行业难言直接利好,可关注金融、消费与实体经济企业

那么,投资者又该怎样把握后市的投资机会呢?

桂浩明表示,理论上而言,降准对金融板块将带来积极影响。同时,一些重资产板块,如房地产等也会面临一定利好。

“不过,从今天的盘面看,这些利好已经得到了反映。同时,需要认识到的是,一方面,金融支持实体经济是一项重要工作。另一方面,维护房地产行业稳定和支持其快速发展,是两个概念。”桂浩明强调。

桂浩明说,目前看,降准更多是缓解广大中小企业和制造业中服务民生企业,所面临的融资难、融资贵问题,进而为经济的整体平稳创造条件。

“因此,在市场配置上,投资者不应简单地进行过去投资模式的简单重复,如向房地产、金融靠拢,而是更应该向实体经济领域的企业靠拢。”桂浩明指出。

刘文波指出,从行业角度来看,此次降准利好金融和消费板块。一方面,流动性宽松背景下银行间流动性好转,资金价格将出现回落,降准有助于优化金融机构的资金结构,增加长期稳定资金来源,特别是降准可直接减轻银行的成本端压力,叠加近期金融行业利好政策,降准对低估值的金融板块有明显利好作用。

“另一方面,中国稳增长的政策将逐步发力,流动性宽松的环境下内需有望企稳,并且随着未来PPI和CPI剪刀差将走向收敛,叠加元旦假期消费旺季临近,消费板块在大概率将取得超额收益。”刘文波进一步指出。

同时,刘文波也认为,此次降准对于房地产行业难言直接利好。

杨玲认为,年末通常是酝酿风格转换的关键时点。本轮全面降准预计共释放长期资金约1.2万亿元,银行可提供低成本资金,有利于更好地投放贷款支持实体经济,明年一季度有望迎来信贷小高峰。

“因此,今年也有可能出现跨年风格转换,中低市值的消费类资产或成为最大的受益者,有望成为重要的超额收益来源。”杨玲说。