“惠民保”发展模式研究报告:或对其他商业保险形成挤压,但长期利好行业发展

李响/文

2022年1月12日,中国卫生信息与健康医疗大数据学会健康保险工作委员会等机构联合发布《“惠民保”发展模式研究报告》(以下简称《报告》)。据统计,经过近两年的快速发展,“惠民保”业务呈现出积极向上的发展态势,截止2021年三季度,已经有58家保险机构在27个省参与了超过100个“惠民保”项目,总参保人数超过7000万。

《报告》认为,“惠民保”短期内或对其他商业保险形成挤压,但长期利好行业发展。有机构测算,由于“惠民保”业务的推出,商业“百万医疗”的保单销售缩水将超过 30%,对于商业健康保险市场的冲击是巨大的,但从更长的时间维度来看,每次冲击对于行业发展都是极大的推动。

席卷全国,27省全覆盖,超七千万人参保

“惠民保”的全称为“城市定制型商业医疗保险”,由于其业务模式得到政府、商业保险机构以及第三方服务平台等“大健康”主体的广泛参与,“惠民保”已经迅速成为行业热度的代名词。

《报告》显示,经过近两年的快速发展,“惠民保”业务呈现出积极向上的发展态势。数据显示,截止2021年三季度,已经有58家保险机构在27个省参与了超过100个“惠民保”项目,总参保人数超过7000万。

从公开信息来看,“惠民保”参保人群整体呈现年龄偏高的特点。以上海的“沪惠保”为例,该产品2021 年截止到 5 月底共有 580 万人投保,其中 50 岁以上人群占比超过 48%,参保人群平均年龄 48 周岁;最终参保人数超过 718 万人,参保率为 37.4%。与之类似的还有河北的“冀惠保”、天津的“津惠保”等,参保人群的平均年龄均在 48 周岁以上;甘肃的“全城惠民保”和安徽的“蚌惠保”,参保人群的平均年龄均在46 周岁以上。

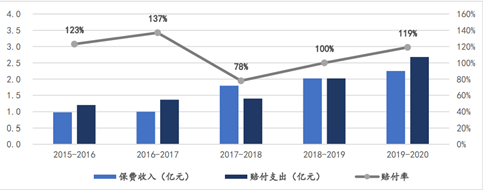

从经营状况来看,越来越多的产品已经或者即将经历一个完整保单周期,但是经过多个保单周期的产品仍然有限,“惠民保”产品呈现出赔付率逐渐上升的趋势。以“深圳重疾补充保险”为例,在过去 5 年里,大多数年份的赔付率均高于100%,如果再考虑其他运营管理成本,亏损情况应更为严重。如果按当前的发展趋势,“深圳重疾补充保险”想保持产品长期运营,未来再次上调保费将是大概率事件。

2015-2020 年“深圳重疾补充保险”保费收入与赔付情况

从新承保项目来看,目前整体呈现出两级分化的态势:一部分产品赔付明显不足,例如,兰州“金城·惠医保”自2021年5月投保完成,投保 55万人,按69元价格计算保费收入约3800万元,但截至7月底,达到赔付标准案件仅 146件,赔付金额100多万元,最大赔付额 9.14万元。而另一部分产品则面临较高的赔付压力,如上海的“沪惠保”,2021 年7月生效,739万人参保,总保费超过8.5亿元,开始受理的一个月仅赔付 2111 万元,但截止10月31日,四个月受理理赔申请4.8万人次,累计赔付2.2亿元,月均赔付率6.5%,即使后续赔付率不再上升,满期赔付率预计也将达到78%。

《报告》认为,“惠民保”目前尚处于早期的探索和经验积累阶段,无论是商业模式、产品设计,还是风控杠杆、服务水平,呈现出较大的地区差异性,未来的量产模式和经营形态依然存在不确定性。由于赔付率受到当地基本医保的保障水平、保单经营周期以及民众对于保单责任的熟悉度等多种因素影响,也受到地方政府的政策要求影响,中长期的赔付趋势以“保本微利”为理想状态。

短期冲击商业保险市场,但长期利好行业发展

《报告》基于“惠民保”业务形态的深度拆解和国际案例的研究分析,预判其未来可能的演变方向与发展模式:“惠民保”短期内或对其他商业保险形成挤压,但长期利好行业发展。

有机构测算,由于“惠民保”业务的推出,商业“百万医疗”的保单销售缩水将超过 30%,这对于商业健康保险市场的冲击是巨大的。但如果从更长的时间维度来看,每次冲击对于行业发展都是极大的推动。

具体而言,“惠民保”是现有产品的强力补充,其突破之处在于其“平均保费低,投保条件更加宽松”的特点增强了民众对于商业保险的理解,特别是健康保险的理解。商业健康保险的知识普及程度加深,是保障行业高速发展的态势的重要动力。

从“搜索指数”对比也可以看出,仅“惠民保”一个词的搜索指数在高峰时已经超过 900,如纳入“城惠保”、“沪惠保”等其他名称,该指数将会更高。

“惠民保”与“百万医疗险”搜索指数

“惠民保”短期的挤压效应主要源自商业健康保险产品体系的高度同质化、严格的客群筛选要求以及盈利要求等。短期挤压的效应一定程度上会倒逼险企对寿险重疾产品迭代升级,从而更多样化地实现健康保障供给。

《报告》认为,保险机构只有将传统的客群选择从标准体扩展向非标准体、从有限年龄段开放至全年龄段,从某个健康周期延伸向全生命周期,解放思想、大力推进产品创新和服务能力建设,挖掘民众健康保障需求,与基本医保、养老体系结合,才能更好地发挥多层次医疗保障体系的补充作用。长期来看,商业健康保险的规模空间依然值得期待。 “惠民保”的另一项重大突破是保险机构与地方医保的数据打通,这使得以数据作为生命线的保险机构有机会创新开发出更加多元化的产品来满足民众需求,同时,部分地区已经实现了社保商保的一体化结算,打通了保险业复业以来长期面临的一体化服务瓶颈,极大地改善了民众的结算服务体验,数据联通的方式也使得保险的风险控制实现了数字化,降低了风控成本,从而有机会进一步让利民众。如这种模式进一步向其他健康医疗保险产品扩展,将会从根本上改变商业保险机构的运营模式。

《报告》建议,商业保险机构将“惠民保”作为发展契机和实践平台,深度理解基本医保的管理逻辑和后续规划,以充分协同、发挥商业保险的补充作用。在数据方面,不仅要对历史静态数据进行挖掘分析,也要整合自身的数据以及非医保患者数据,为精准定价和产品设计提供科学费率;在运营方面,开展精细化运营,服务流程应当与医保衔接,并推动这种一体化结算模式向其他产品覆盖,更好满足不同客群的服务需求;在推广方面,充分依托政府及相关部门的组织能力,了解民众需求痛点,树立商业保险良好形象,激发健康保障需求,以持续提升商保的支付占比;在管理方面,积极引入商保目录,协同各方增强与医药、健管等公司议价能力,为控制超赔风险,可通过优化约定投保窗口期,理赔窗口期等方式,支持数据及时完整地获取以及决策准确有效地制定。