69歲獨居老婦,每月退休金1萬,加3000多萬槓桿炒股,爆倉後倒欠券商超千萬!自稱患癌...法院這樣判

近期,中國裁判文書網披露的一則判決書顯示,廣州一69歲老婦加槓桿炒股,中信建投證券授信6600萬元的兩融額度,跌破平倉線後老人迴天無力,強平後尚未清償中信建投證券逾1000萬元。

老人加3000多萬槓桿炒股

爆倉後欠中信建投逾千萬

涉事老人名叫蘇玉甫,1953年生人,獨居,膝下無子,每月退休金爲10010元。2017年3月22日,她與中信建投簽署《融資融券業務合同書》,後者爲她提供了6600萬元的總授信額度。

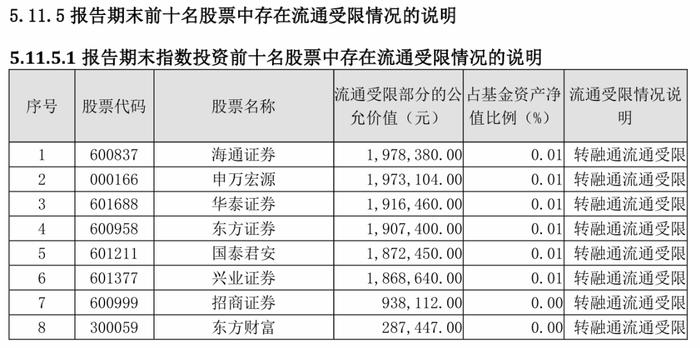

圖片來源:中國裁判文書網

中信建投爲何授信6600萬元額度?據界面新聞,滬上一家券商客戶經理告訴記者,兩融授信一般基於客戶的風險承受能力和客戶資產來評定,如果客戶股票賬戶資產足夠,授信6000多萬沒問題,授信的比例一般是1:1,最高可以達到1:1.2。

根據雙方約定,當蘇玉甫賬戶的維持擔保比例低於追保線130%並在最低線110%以上時,賬號進入追保狀態,應在T+1日之內追加擔保物,否則,中信建投有權於T+2日啓動強制平倉程序。若維持擔保比例低於最低線110%,中信建投有權立即啓動強制平倉程序。

截至2018年2月1日,蘇玉甫已經使用了3335.5萬元的融資額度,但當天其賬戶的維持擔保比例跌至128%,中信建投分別在2月1日和2月2號兩度通知蘇玉甫,要求轉入擔保物或償還融資融券負債,以保證維持擔保比例高於145%。

不過,直到當年2月5日,蘇玉甫仍未能追加擔保物或償還債務,維持擔保比例最終跌破110%,中信建投隨即對蘇玉甫信用賬戶內股票進行強制平倉,強平後,蘇玉甫部分融資融券債務尚未清償。

根據北京仲裁委員會於2019年5月31日作出的裁決,蘇玉甫仍需向中信建投償還融資本金1026.4萬元和逾期利息35萬元。此後,中信建投申請強制執行,但雙方陷入拉鋸戰。

曾涉嫌轉移財產行爲被撤銷

不服凍結財產,申請複議被駁回

據判決書,蘇玉甫在廣州市越秀區擁有一套面積爲55.6平米的房產。2018年2月初,該房產以總價141.4萬元轉讓予其妹妹蘇英麗,單價爲25412.68元/㎡,2月7日完成過戶。2月15日,蘇英麗支付了首期房款60萬元,剩餘房款81.4萬元採用不計息按月分期方式付款,共163期,每期5000元。

不過,中信建投認爲,房產屬於學區房,地段優越,案涉房屋所在小區2018年的網上掛牌最低價爲50000元/㎡,依法屬於明顯不合理的低價。蘇英麗與蘇玉甫是近親屬關係,知曉蘇玉甫對中信建投的鉅額債務,對蘇玉甫以明顯不合理低價轉讓房產的目的及原因應屬明知,蘇英麗實際上是協助蘇玉甫轉移財產。

廣東中院撤銷蘇玉甫轉讓房產行爲。來源:中國裁判文書網

最終,廣東高院維持一審判決,撤銷蘇玉甫將其名房產轉讓給被告蘇英麗的行爲,並將房產恢復登記至蘇玉甫名下。

蘇玉甫名下暫無其他財產可強制執行,若以養老金和房產抵償債務,中信建投仍面臨較多虧損。截至2020年底,中信建投計提13.19億元資產減值損失,其中融出資金計提了2802.5萬元。

事實上,在法院凍結名下銀行存款後,蘇玉甫曾向法院申請複議,給出的理由是:其名下的財產只有每月的養老金10010元,而且其已被確診患有惡性腫瘤,年齡已達66歲,依靠養老金維持基本生活。蘇玉甫故請求解封其已被凍結的養老金賬戶及社保賬戶。

但是中信建投答辯稱蘇玉甫主張的其患癌,根據其提交的病歷資料,其疾病已於2018年治癒,且根據蘇玉甫每月退休金和其處置房產情況,其生活應較爲優越,並不存在缺乏必需生活費用的情形,其也未提供證據證明已被治癒的疾病需要額外增加生活費用。

而且蘇玉甫未提供證據證明被法院凍結資金爲其養老金,即使凍結賬戶中的資金是所謂的“養老金”,也不必然不能凍結,依照《中華人民共和國民事訴訟法》第二百四十三條之規定,在保留被執行人及其所撫養家屬必需的生活費用之外,人民法院可以凍結和扣劃被執行人的養老金。

因此,廣東高院裁決養老金不能予以凍結的理由不成立。

根據廣東省高級人民法院的裁定,蘇玉甫的養老金賬戶被凍結,每月僅可提取1010元用於最低生活保障。

券商兩融業務風險再度引發關注

“兩融繞標套現”被點名

據公開資料,融資融券業務是指證券公司向客戶出借資金供其買入證券或出借證券供其賣出證券的業務。由融資融券業務產生的證券交易稱爲融資融券交易。融資融券交易分爲融資交易和融券交易兩類,客戶向證券公司藉資金買證券叫融資交易,客戶向證券公司借證券賣出證券爲融券交易。

從相關案件內容看,主要正是由於客戶賬戶被強制平倉後,客戶無法償還融資負債。

事實上,在投資者進行融資融券業務之前,證券公司均會進行充分的風險提示:如政策風險、市場風險、違約風險、系統風險等各種風險,以及融資融券特有的投資風險放大等風險。而在投教工作方面,融資融券業務也是重點區域之一。

在這樣的背景下,兩融糾紛仍層出不窮,券商兩融業務風險再度引發關注,“兩融繞標套現”被點名。

“兩融套現”,即投資者通過融資融券交易套取資金,以實現購買非標的證券(即“繞標”)或融資轉出信用賬戶(即 “融資”)等非正常交易目的。關於兩融繞標,此前已有券商收到監管部門下發的《規制“兩融套現”風險 促進業務迴歸本源》文件。

據第一財經,記者從券商處獲取的該文件內容顯示,(有關部門)在日常監管中關注到部分投資者利用融資融券交易套現,實施繞標、融資等行爲,刻意規避監管要求,擾亂交易機制,違背業務本源。

此次監管下發的文件中指出,“兩融套現”本質上屬於投資者刻意規避監管、違背業務本源的行爲。

此次下發的文件中提到,兩融套現主要問題和風險有四點:

一是規避了監管要求,存在合規隱患;

二是擾亂了交易機制,信用風險加大;

三是規避了信披義務,風險傳染性高;

四是弱化了監測效能,違法隱患增加。

針對上述問題,監管指出,各證券公司應當按照實質重於形式的原則,正確看待“兩融套現”的問題和風險,迴歸兩融業務本源,嚴守規範展業底線。並對券商提出三項要求:一是正視“兩融套現”問題,強化展業合規意識;二是切實落實主體責任,主動排查清理違規行爲;三是迴歸兩融業務本源,嚴防融資“信貸”化。

監管要求,各證券公司應當強化信用賬戶交易行爲監測,提升異常交易識別能力,充分研究“兩融套現”手法並針對性實施排查。

責任編輯:劉萬里 SF014