中金: 未來三年內60家中概股或回港上市

編輯/周新暘

中金公司對中概股迴歸對港股流動性影響及中概股迴歸之路做出最新的沙盤預演和分析研究。

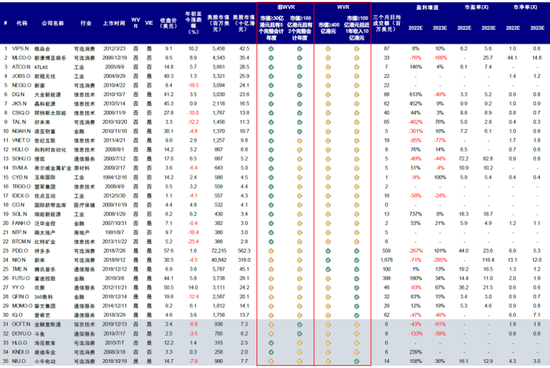

他們認爲中概迴歸對港股流動性供需的影響有新增融資和潛在減持兩個層面;篩選出60家或在未來三年內滿足二次上市條件迴歸港股的公司,下圖將有詳細列出。

按規模與節奏測算的潛在迴歸股

根據港交所最新修訂規則並結合當前數據,他們篩選出60家公司或在未來3年內滿足二次上市條件迴歸港股,包括35家當前已符合條件的公司;

25家公司可能在未來3-5年內滿足條件;

餘下197家公司目前看依然存在較大差異,不過其合計市值佔比僅有9%左右,整體佔比不大。

需要提示的是,上述對通過次上市的篩選主要從港交所規則的實操性出發,但實際上一些有能力的頭部公司可能直接選擇雙重主要上市,但並不改變他們的測算結果。

從融資規模看,參照已迴歸公司不同市值的平均新發股份比例計算,中金估算新增融資規模預計在1,800億港元左右,年均新增600億港幣,相當於港股2021年全年IPO融資規模(3,330億港元)的18%,並不算很高。

流程上,正常情況下,二次上市從提交A1至上市掛牌平均約50個工作日。不過由於當前港股IPO排隊公司已有約150家,中概股迴歸的實際節奏也可能受制於港交所的處理能力。

對港股流動性供需的影響有新增融資和潛在減持兩個層面

投資者普遍關心中概股迴歸是否會對港股流動性造成壓力,這裏涉及到兩個層面:一是新增融資,正常情況下,上文測算的年均600億港元新發融資規模(相當於港股2021全年IPO融資規模的18%)不算很大,但發行節奏存在變數;

二是潛在海外投資者減持。在未來面臨潛在摘牌的極端情形下,有可能會因此損失部分海外投資者,例如那些只能納入美國上市股份的海外ETF基金、又或者一部分對投資區域、稅率、交易工具等有較多限制的海外投資者等。

不過,除了比較確定的ETF外,其他部分投資者涉及到主觀意願等因素判斷難以做到精準的估算。

中金根據主要公司的持股結構粗略匡算潛在減持壓力可能在3%左右,相當於年均800億港元。

需要再次提示的是,這可能只在摘牌或退市的極端情形下才會出現。此外,上述也只是一個靜態的估算,更多資金流入、如納入滬港通投資範圍、公司回購等都可以起到流動性上的對沖效果。

而從更長期角度,他們認爲更多中概股迴歸對港股意義重大,將進一步鞏固港股市場作爲區域金融中心、以及中國“新經濟橋頭堡”的地位,也將有助於吸引更多資金在香港沉澱。

中概股龍頭或受益於頭部集中效應

相比美股,儘管港股存在整體市場深度相對不足、成交不夠活躍(港股過去一年日均成交1600億港幣、換手率~80%,成交超5000萬港幣公司僅佔13%)、整體估值中樞較低(當前PB<1的公司佔比58%)等問題,但港股市場頭部更爲集中且距離亞洲投資者更近等特點使得頭部和優質公司可以獲得很多傾斜,因此龍頭公司在市場環境和公司基本面較好情況下,其估值和交易換手率並不遜於美股。

不過,須承認的是部分中小市值公司後迴歸,的確也可能面臨成交活躍度不足的一些問題。但中期來看,估值和成交活躍度更多取決公司自身基本面。

從已迴歸港股的15家公司的案例來看,二次上市後並沒有明顯改變公司股價和估值走勢,甚至換手率也並不亞於美股。正因如此,已迴歸的二次上市公司已經有相當部分股份轉到港股交易。

中概股迴歸之路是否順暢,取決於外部不確定性VS內部制度優化

在美上市的中概股公司面對監管的不確定性,爲了防患未然,符合條件的公司可能會逐步選擇迴歸香港上市。相比A股,港股在上市條件、週期、資本管制等多方面因素下成爲多數公司的首選。

不僅如此,港交所也在持續優化其上市制度,爲中概股迴歸創造更好的環境,較多中概股公司迴歸已經不存在實質障礙,例如2022年初生效的最新修訂不僅降低了二次上市的門檻,對於VIE結構公司主要上市、及海外上市主體摘牌後豁免也做了多項優化。

在迴歸方式上,相比直接IPO,二次上市優點是時間快門檻低,但缺點是無法納入滬港通同時也必須保證海外主上市地位不受損,因此中金預計後續雙重主要上市也將成爲越來越多公司的選擇。