大越期貨:棕櫚油:供需轉變 空頭即將發力

研究結論:

馬棕基本面偏緊,供應問題或將得到改善,2021年度降雨充足,爲2022年度新作種植奠定良好基礎,爲阻礙復產的關鍵所在勞工缺口有望得到彌補。

美國大豆豐產已成定局,關注美豆新季作物,目前增面積的預期較強,對新年度美豆存高產預期,有一定的利空預期。

2021/22年度巴西大豆基本播種完成,目前正經歷着拉尼娜帶來的極端天氣的影響,但目前的乾燥還未對南美作物生長帶來太大問題,仍存有變數。

油菜籽生長期內受到了持續乾旱的天氣影響,加拿大優先保證本國壓榨,大幅減少菜籽出口。源頭過低的產量,而低產的影響將帶來供應的絕對緊張。

總結:目前處於多空博弈階段,但基本面在向寬鬆轉變的過程中,且預期利空影響較大,或將結束兩年牛市,棕櫚油領跌。

一、行情回顧

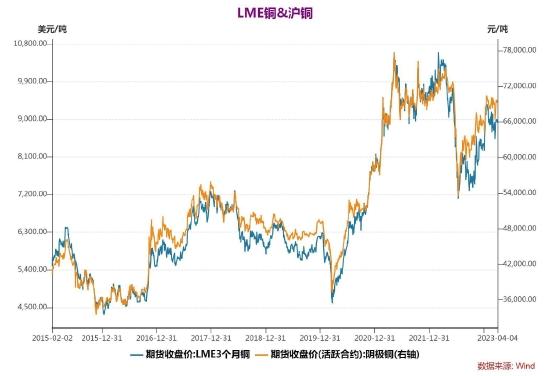

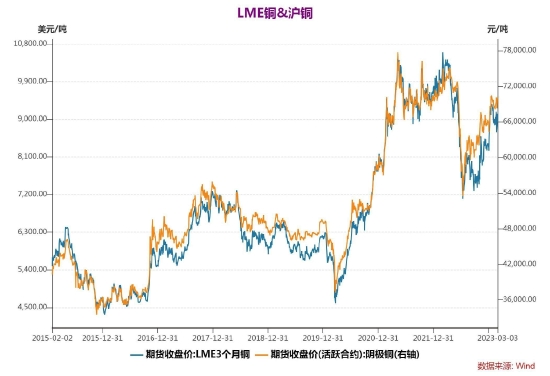

2021年棕油領漲油脂市場,油脂整體延續2020年牛市行情,其主要原因分爲以下幾點。1.由於全球疫情影響導致馬來西亞勞工短缺,產量同比2020年有所下降,勞工恢復速度偏慢。2.印度降稅增加進口,棕油供需環境較好,庫存持續偏緊。3.加拿大幹旱持續造成菜籽超預期減產,且國內菜系庫存偏緊,拉動油價上行。豆油爲三大油脂內最弱的,21年美豆豐產,豆油供應壓力增大,且南美豐產預期,預估數值1.44億噸創記錄。但油脂在價格高位下,受市場情緒影響波動加劇。

第一季度:1月由於南美降雨較好,天氣炒作預期落空,回吐此前天氣利多炒作的影響。但階段性供需錯配推動國內油脂在節後高開持續上漲至3月中旬。

第二季度:不利天氣和生物燃料需求的增長加劇國際豆油市場供應緊張。美國生柴摻混用量佔比的增加使美豆05合約一度出現極端上漲行情,傳導國內油粕均受美豆成本抬升推動上漲至5月中旬初。且發改委商務部等多部門發聲嚴控大宗商品過度投機炒作,但隨着馬棕產量的增加,以及南美大豆之中上市,國內的宏觀政策調控,導致油價有所回落。

第三季度:在北美乾旱預期強化、USDA報告利多、東南亞疫情反覆,印度徵稅調整等利多刺激下,油脂再度上漲。後續8月棕櫚油季節性增產且出口偏低,價格出現部分回調。

第四季度:供需基本面成爲四季度主要影響因素,價格持續上漲,但隨着北半球大豆、菜籽、葵籽進入收穫季。且國內頒佈價格法,針對黑色板塊強勢調控、豆油拋儲傳言下,國內油脂此階段波動也異常劇烈,自高位震盪回落。同時受新冠肺炎病毒變異以及原油下跌影響,市場恐慌情緒較重,馬來外籍勞工遲早恢復預期增強,油脂開始進入多空博弈階段,國內外油脂盤面出現大幅回調。

二、全球棕櫚油供求分析

棕櫚油是全球第一大貿易油脂,受勞工短缺及極端氣象災害的影響,2019年、2020年全球棕櫚油產量沒有增加,其中印尼呈現增產,馬來西亞減產。USDA公佈的最新數據顯示,2021/2022年度全球棕櫚油產量預期爲7653.8萬噸,環比提高367.2萬噸,增幅爲5.04%,主要是印尼和馬來西亞分別增加100萬噸和184.6萬噸。同時,全球棕櫚油消費量預期爲7485萬噸,較上年度提高156.5萬噸,增幅爲2.14%。另外馬來西亞油棕樹種植面積很難再大幅增加,印尼面積增速也放緩,疊加樹齡結構老齡樹佔比增高,且新樹翻種計劃拖延,全球棕櫚油產量增速疲軟,後續需要逐步完成新樹翻種或才能看到新的增產活力。

圖1:全球棕櫚油供需平衡表

圖2:全球棕櫚油產量(1964-2021)

來源:USDA

圖3:全球棕櫚油出口(1964-2021)

來源:USDA

圖4:全球棕櫚油工業消費(1964-2021)

來源:USDA

圖5:全球棕櫚油期末庫存(1964-2021)

來源:USDA

三、馬來西亞棕櫚油供求分析

馬來西亞雖然是第二大棕櫚油主產國,但數據相對透明,期貨交易活躍,具有定價權,棕櫚果的產出也是具有一定季節性的,2021年度除了自然產量下降之外,受拉尼娜影響,東南亞多雨,減少收割作業時間,也導致產量下降。可以看到2021年度減產週期的產量比2017年、2018年等正常年份的產量要低很多,但比2015、2016、2019、2020等受災年份的產量要高,尤其是對比同受拉尼娜多雨影響的2020年,2021年減產幅度稍顯不及預期,盤面也因此失去了創新高的動力,而呈現築頂回落。但2021年度降雨充足,爲2022年度新作種植奠定良好基礎。據研究表明,降雨量對鮮果串(FFB)單產具有一定滯後性,即前6-10月的降雨量影響當期單產。從2021年的降雨情況來看,前10個月每月的降雨量基本處於十年均值以上,且月度累積量也處於近四年最高位。並且市場已開始顯現出馬棕2022年增產的預期,USDA報告中馬棕2021/22產量數據爲1970萬噸;油世界則預計馬來會增產100-110萬噸。UOB認爲勞工短缺非短期內就能解決的問題,保守估計預計2022年增產50-70萬噸,預計在2022年第二季度末左右開始累庫。目前看來,馬來複產預期強烈,但還需持續關注,後期能否復產亦是後期關注重點另外多重干擾因素有望改善。馬來當地疫情已經有多改善,每日新增數量已從2.5萬的高位下落至五千,且全馬有近4/5已完成疫苗接種,這也將有利於種植園的正常運作。另一方面,作爲阻礙復產的關鍵所在勞工缺口也有望得到彌補。馬來西亞政府2021年12月10日宣佈,當日舉行的內閣會議同意所有已獲准領域重新向外籍勞工開放。2020年和2021年受到疫情影響,勞工短缺的問題影響到了棕櫚果的採摘,影響到了棕油的產量。關注2022年勞工入境是否順利以及帶來產量的回升力度。

圖6:馬來西亞棕櫚油產量(2017-2021)

來源:MPOB

圖7:馬來西亞棕櫚油出口(2017-2021)

來源:MPOB

圖8:馬來西亞棕櫚油庫存(2017-2021)

來源:MPOB

圖9:馬來西亞棕櫚油消費(2017-2021)

來源:MPOB

四、印度尼西亞棕櫚油供求分析

印尼棕櫚油產量增速放緩,面積擴張速度放緩,根據USDA已發佈的數據來看,印尼產量受疫情影響較小,2019/2020年印尼產量4250萬噸,2020/2-21年印尼產量4350萬噸,2021/2022年印尼產量4450萬噸。另外,GAPKI最新的年度預估,2021年全年毛棕櫚油產量預計達4660萬噸,較2020年降0.9%。需求端生柴政策執行力度很大,國內消費也處於較高水平,在新冠疫情期間,生柴生產完成度也很高。目前執行B30摻混標準,後續將繼續向B40推進。爲補貼生柴生產虧損,印尼制定了超高的出口徵稅徵收標準,印尼自6月底下Levy收至175美元/噸維持至今,普通毛棕櫚油徵稅連降兩月至8月最低位83美元/噸,因此8月出口較爲有利。而馬棕出口稅率一直維持在8%,但8月後,出口參考價一路攀升,主要因爲因產能問題影響,馬棕供應趨緊,產地挺價底氣更足。印尼生物燃料摻混任務還將上調,可能後續會提升Levy以補貼行業。目前看來,印尼出口優勢削弱,國際進口重心落在馬來。在出口徵稅調整的同時對馬來的出口市場佔比有節奏性影響。2021年四季度印尼洪水多發,產量不佳,暫不會對棕櫚油價格形成明顯拖累。

圖10:印尼棕櫚油供需平衡表

五、棕櫚油主要進口國供求分析

全球最大三個主要棕櫚油進口國爲中國,印度,歐盟。目前國內來講,油脂庫存整體處於偏緊態勢,截止2021年12月31日國內植物油總庫存149萬噸,棕櫚油庫存46萬噸,處於歷史偏低水平。從馬棕進口利潤情況來看,7月之後,國內進口利潤窗口持續期較短,倒掛情況是常態。而目前需求方面,正值消費淡季,加之豆棕價差問題,棕櫚油基本已壓縮至剛需狀態;但國內庫存緊缺,考慮22年馬棕增產概率較大,國內或按季節性規律進行累庫。印度方面,從徵稅政策上看,印度還將對植物油有一定進口需求,6月底宣佈開放精煉進口限制至2021年年底,且已接連四次下調各大植物油進口稅率,最新稅率結構一直生效至2022年3月底,從棕櫚油出口徵稅情況來講,進口重心還是以馬棕爲主。但截止2021年10月,全年進口植物油約1107萬噸(2020年同期1127萬噸,近四年均值爲1246萬噸),其中進口食用油1072萬噸(2020年同期1097萬噸,近四年均值爲1203萬噸);通過印度食用油月度累積量可以明顯看出2021年食用油進口量偏低,目前棕櫚油相比豆油、葵油已經失去比價能力,且稅率上也不佔優勢,棕櫚油後期部分進口份額會被豆油、葵油取代。歐盟方面,歐盟進口棕櫚油主要用於生物柴油,目前國際原油走勢面臨走弱,OPEC宣佈增產,1月開始供應預計將超過需求,再加上拋儲,目前利空多於利多,因此短期在需求方面偏弱。

圖11:棕櫚油主要進口國歐盟(2016-2021)

來源:MPOB

圖12:棕櫚油主要進口國中國(2016-2021)

來源:MPOB

圖13:棕櫚油主要進口國印度(2016-2021)

來源:MPOB

圖14:棕櫚油庫存(2016-2021)

來源:MPOB

六、全球大豆供求分析

大豆因其優良的育種科技以及廣泛的下游消費,已經成爲全球最大的油籽品種。不論是從種植面積還是產量上看,都遠超其他油籽。全球大豆產量呈現逐年增加態勢,但受到面積和極端氣象影響,2016年之後產量增速有所放緩,2020年美豆低庫消比導致價格大漲,由於大豆價格暴漲,種植利潤大增,激發各國農民種植積極性,全球大豆種植面積創歷史紀錄,其主要產區美國、巴西和阿根廷大豆產量均呈增長態勢。2021/22年度大豆產量創新高,USDA預計2021/22年全球大豆產量達到3.82億噸的創紀錄水平,全球需求平穩增長情況下,2021/22年全球大豆庫存重建至1.02億噸,增幅4%。終端需求來看,全球大豆壓榨量穩步增加,2018年中國爆發非洲豬瘟期間,全球大豆壓榨量也沒有出現下降,僅增速稍放緩,目前國內已從非洲豬瘟疫情中恢復過來,飼料需求增加,全球大豆壓榨量大幅增加。目前全球產需基本處在平衡狀態,全球大豆庫存在2018年創出高點,2019年明顯回落,近幾年庫存在1億噸附近徘徊。整體來看,全球大豆產量雖仍處於上升通道,但受種植利潤及極端天氣影響,產量存在增速不穩定問題;需求端基本保持穩定增長狀態;巴西大豆提供更多供應端增量,其產量穩定性將明顯影響全球大豆供需平衡狀態發展方向。

圖15:全球大豆供需平衡表

據USDA數據,2021/22年美豆爲豐產年,種植面積恢復至8720萬英畝,同比增加4.6%,單產51.2蒲/英畝,總產量或可達到1.2億噸,同比增長近5%,基本與歷史最高記錄2018/19年持平。美國大豆豐產已成定局,需求能否完成USDA的年度預估將影響年度庫消比變化。具體分項來看,美國大豆11月壓榨量高於預期,從壓榨利潤角度考慮,12月美國大豆壓榨量預期仍較高;美豆10月、11月出口均較好,12月有放緩跡象,預期下降。總需求完成度雖低於2020年同期,但與2018年之前進度差不多,年度目標是有完成的希望的,特別是在2022年美豆油生柴需求增加的政策預期上。所以USDA下調需求目標的可能性不大,即美豆庫消比繼續上調的可能性不大,2021年度美豆供需狀態的利空風險不大。

市場已經開始關注美豆新季作物,2022/23年度美豆播種面積將成爲2022年2月份之後的重點關注點,目前增面積的預期較強,對新年度美豆存高產預期,有一定的利空預期。

圖16:美豆月度壓榨量(2016-2021)

來源:USDA

圖17:美豆月度出口量(2016-2021)

來源:USDA

圖18:美豆月度壓庫存(2016-2021)

來源:USDA

圖19:美豆月度壓榨+出口完成度(2016-2021)

來源:USDA

近十年巴西大豆產量處於高速增長狀態,主要原因是出口需求的急速增加,此前中美貿易關係惡化給巴西大豆帶來了明顯的結構性出口增量,現在巴西已成爲全球第一大大豆生產國及第一大大豆出口貿易國。

目前2021/22年度巴西大豆基本播種完成,目前正經歷着拉尼娜帶來的極端天氣的影響。進入11月以後,以阿根廷爲主的南美洲南部產區出現了大面積的乾旱,包括巴西南部主產區南同樣受到影響。但目前的乾燥還未對南美作物生長帶來太大問題。從市場分析來看,2021/22年巴西大豆豐產幾率較大,目前USDA仍對新作巴西產量預期維持在1.44億噸的創紀錄水平。受巴西大豆天氣炒作影響,近期美豆價格也出現明顯上漲,但炒作僅是一方面,後續還需要對天氣對產量的影響跟進。後期南美天氣變化是國際大豆行情的關鍵,需時刻關注。

圖20:巴西大豆供需平衡表

七、全球菜籽供求分析

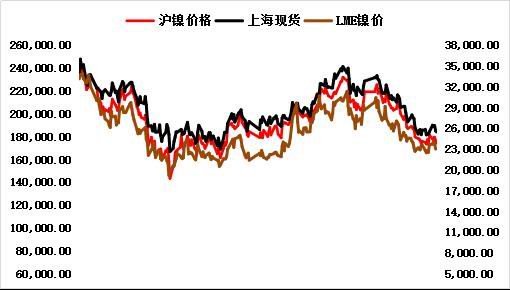

全球菜籽產量進入滯漲期,菜籽出口貿易情況受當年度菜籽產量影響,壓榨量基本穩定,近三年庫存都處於下降狀態。產量難增的基礎上,菜籽系產品成爲高價品種,需求量與價格來博弈平衡。加拿大菜籽產量也進入滯漲期,近四年逐年回落。

21年加拿大油菜籽的單產大幅下降,油菜籽在生長期內受到了持續乾旱的天氣影響。根據加拿大農業部11月報告的數據,2021/22年度加拿大油菜籽的產量將下降到1278萬噸(12月3日加拿大統計局將該國油菜籽產量下調至1260萬噸),上一年度爲1948萬噸,同比降幅34.4%。2021/22年度加拿大油菜籽的總供應量預估爲1470萬噸,爲2008/09年度以來的最低水平,2020/21年度加拿大油菜籽的供應量爲2300萬噸,5年均值爲2310萬噸。加拿大優先保證本國壓榨,大幅減少菜籽出口,受此影響,2021/22年度加拿大油菜籽的出口量和壓榨量預計將降至550萬噸和850萬噸,20年出口量和壓榨量分別爲1053萬噸和1041萬噸。2021/22年度加拿大油菜籽的期末庫存預計將降至50萬噸左右。無論如何,源頭都是過低的產量,而低產的影響將帶來供應的絕對緊張。

圖21:全球菜籽供需平衡表

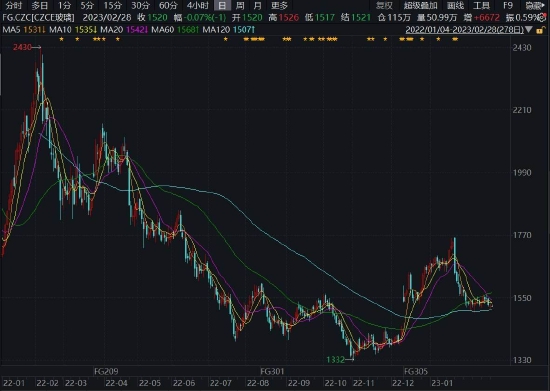

八、行情展望

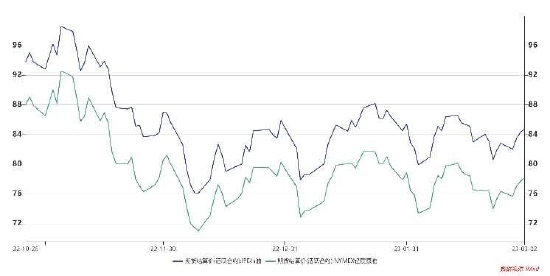

從目前市場情況來看,全球油脂油料基本面依舊偏緊,但處於向寬鬆轉變的過程中。2022年馬棕油復產的預期一致性很強。若馬棕入預期一般成功復產,預計2022年油脂將結束兩年的牛市行情,正式進入下行通道;若勞工問題得到改善,產地在1-2月減產季內出現反季節性增產,棕櫚油或將帶領其他油脂快速下跌,這期間豆棕價差也將得到修復。豆類方面供應已經逐步轉向寬鬆,盤面含南美天氣升水,若南美產量無重大變故,大概率依舊豐產,豆油將於2-3月進入累庫階段,後續需關注巴西豆產量情況。

九、交易策略

交易邏輯:勞工問題解決,馬棕產能恢復,棕櫚油將領跌油脂。且二三季度豆油進入季節性去庫,同時處馬棕增產季內,棕櫚油基本面相比更弱可考慮豆糉差價迴歸。

交易策略:

大越期貨 王明偉