招商宏觀:美聯儲立場轉鷹,不安蔓延 中國貨幣政策仍將保持“穩中偏松”

【招商宏觀】立場轉鷹,不安蔓延——1月美聯儲議息會議點評

原創 張一平 馬瑞超 軒言全球宏觀 2022-01-27 08:44

感謝各位對招商宏觀團隊的關注!

事件:

美東時間1月26日,美聯儲發佈新年第一份議息決議。此次會議聯儲不再重申貨幣政策中性立場,明確抗擊通脹目標。政策落地後,美國三大股指盤中快速回落;10年期美債收益率拉昇至1.8%以上;美元指數走弱。

會議要點:

·基準利率保持不變,預示3月開始加息。聯儲不再重申貨幣政策中性立場,維持當前零利率的同時強調將很快提升政策利率目標區間。

·加快Taper進程,計劃3月初結束。聯儲表示,繼續減少購債使其於3月初結束。具體計劃:自2月起,聯儲將每月購債規模縮減300億元。其中包括:200億/月的國債與100億/月的MBS。

·明確縮表原則,稱其將在加息後啓動。

核心觀點:

·奧密克戎在美國快速傳播,受此影響,美國經濟增速有所放緩。個人消費支出環比增速較前值下降0.8個百分點。12月,密歇根大學消費者信心指數持續低位運行,美國消費可能後勁不足。因通脹高企而產生的消費乏力或將抑制美國經濟復甦進程,開始爲聯儲所警惕。

·就業形勢持續好轉,但勞動參與率瓶頸迫使薪酬不斷提升。結構上,奧密克戎的傳播抑制了部分服務業就業形勢的恢復。

·美國通脹迭創新高,關鍵指標突破加息閾值。隨着供應鏈瓶頸開始築頂,物價漲勢出現放緩跡象。通脹預期發生變化,物價上漲動力從原材料成本驅動轉向勞動力成本驅動。

總的來看,雖然此次會議並未明確市場關注的信息,沒有給市場帶來太多的信息增量。但從美國股市走勢來看,華爾街對此次會議結果表示不安,聯儲會上表示“一旦加息開始就將考慮縮表規模”,這使市場預期3月FOMC上的政策立場將變得更加強硬。對於我國而言,央行在近期講話中已將“以我爲主”置於“穩字當頭”,表明貨幣政策仍將以國內爲主。美聯儲貨幣政策轉向雖然會對我國政策寬鬆產生外部影響,但在出口順差等基本面的支撐下,中國貨幣政策仍將保持“穩中偏松”的基調。

會議要點點評:

一、美國經濟形勢

經濟綜述部分,聲明對疫情影響表示持續關注,表示“受疫情衝擊最嚴重的部門受到近期疫情激增的影響”。新聞發佈會上,鮑威爾表示儘管奧密克戎的迅速傳播給美國經濟增長帶來壓力,但美國經濟在新一輪疫情面前表現出了非凡的韌性。由於奧密克戎的毒性已有所減弱,預期此輪疫情將很快過去,經濟將重新強勁復甦。但其同時表示,儘管疫情對經濟影響不大,但會延長勞動參與率的復甦。

點評:

奧密克戎在美國快速傳播。去年12月議息會議以來,奧密克戎(Omicron)在美國傳播速度明顯加快,每日新增病例的7天移動平均線快速升高。目前,奧密克戎與德爾塔毒株均被列爲關注變體,美國疾控中心(CDC)除了呼籲5歲以上民衆抓緊接種疫苗以外,還於上週建議民衆重新佩戴口罩。截至1月20日,美國75.3%的民衆接種了一劑疫苗,63.2%的民衆已完成疫苗接種,較12月初分別提升4個與3個百分點。受疫苗保護與奧密克戎毒性較低影響,冬季疫情的死亡人數未突破前值。

受疫情影響,美國經濟增速有所放緩。據美國商務部第三次修正估計,三季度美國實際GDP增速2.3%,較二季度回落4.4個百分點。從結構來看,22項行業構成中,14個行業出現增漲。其中,私人投資與消費、州和地方政府支出對經濟起到拉動作用,但住宅投資(主要是單身公寓的新建與翻新減緩)與商品出口卻對當季GDP構成負面影響。

個人消費支出方面,12月可支配個人收入環比增長0.4%,與前值持平,主要反映了員工薪酬與社會福利的增長;個人消費支出環比增長0.6%,較前值下降0.8個百分點。其中,商品消費支出明顯放緩,環比增速從上月2.8%降至0.1%;服務業消費支出保持較快增長,環比增速從上月0.7%升至0.9%。12月新增消費中,服務業支出佔比達93%。

聯儲1月發佈的褐皮書顯示:奧密克戎的快速傳播雖然導致美國休閒旅行、酒店入住率與餐廳客流量顯著回落,但美國個人消費支出仍保持增長,經濟活動繼續擴張,但不同地區的經濟增速出現差異:達拉斯、克利夫蘭等地的經濟保持高速增長,紐約經濟卻顯露疲態。12月,密歇根大學消費者信心指數錄得70.6,持續低位運行,預示美國消費可能後勁不足。由於消費是美國經濟的主要動力,因通脹高企而產生的消費乏力或將抑制美國經濟復甦進程,值得聯儲保持警惕。

美國經濟保持高景氣,製造業與服務業景氣度環比回落。據美供應商管理協會統計,美國製造業PMI連續19個月呈擴張狀態。從需求側來看,12月新訂單PMI60.4、新出口訂單PMI53.6,環比小幅回落;客戶庫存指數明顯回升,預示商品消費需求邊際減弱;從供給側來看,產出PMI59.2,就業PMI54.2,連續第四個月環比改善。非製造業景氣度環比回落。12月非製造業PMI爲62,環比下降7個百分點。其中,商業活動指數與新訂單指數小幅回落,新出口訂單有所回升。

二、美國就業形勢

就業部分,聲明重申 “就業恢復穩步推進,失業率大幅下降”。新聞發佈會上,鮑威爾表示勞動力市場取得了顯著(remarkable)進展,並強調多項指標已顯示“強勁”。此外,鮑威爾還表示勞動力市場需求維持歷史性強勁,工資以近些年來最快的速度增長。

點評:

就業形勢持續好轉,但勞動參與率瓶頸迫使薪酬不斷提升。12月,U-3失業率錄得3.9%(前值4.2%),低於預期值4.1%;新增非農就業19.9萬人,低於預期值45萬人。勞動參與率錄得61.9%,與上月持平;11月職位空缺數升至1056萬,較上月減少5百餘人。儘管美國失業率持續好轉、不斷接近疫情前水平,但勞動參與率較疫情前仍有較大差距,職位空缺數較疫情前也高出47%,說明勞動者(尤其是低收入人員)就業意願受到“創傷”式衝擊,企業只有提高工資待遇才能吸引部分勞動者重返崗位(12月,平均時薪同比增速4.7%,較上月增加0.2元/月),而這將促進通脹預期的形成。

結構上,奧密克戎的傳播抑制了部分服務業就業形勢的恢復。在奧密克戎的影響下,12月部分高密接性服務業的就業復甦速度有所減緩,醫療保健、臨時性支持服務與零售業就業缺口環比擴大。分種族來看,白人與拉丁美裔失業率持續降低,但黑人與非洲裔美國人失業率環比抬升。

三、美國通脹形勢

通脹部分,聲明繼續重申供求失衡的影響,強調“通脹已經顯著高於2%”,與之前“通脹超過2%的目標已經有段時間”的表述相比,措辭更加嚴厲。在新聞發佈會上,鮑威爾表示“通脹已顯著高於2%的長期目標”,“價格漲勢已經蔓延到更加廣泛的商業領域”,強調“工資快速上漲,聯儲將對超過生產率的薪酬漲勢保持警惕”。

點評:

美國通脹迭創新高,關鍵指標突破加息閾值。據美國勞動部數據,12月CPI與核心CPI分別同比上漲7.0%、5.5%,符合彭博一致預期。但從聯儲更加關注的通脹指標—PCE Inflation走勢來看,11月該指數已升至5.7%,剔除食品和能源價格擾動的PCE Inflation升至4.7%,二者均刷新了1990年以來的峯值記錄;另一關鍵指標,經修正的平均PCE指數(Trimmed mean PCE)也已升至2.8%,預計12月將突破3%的聯儲加息閾值。因此,聯儲3月加息已淪爲跟隨策略。

物價漲勢出現放緩跡象,源於供應鏈壓力的邊際緩解。數據顯示,截至1月25日,跟蹤原材料運輸成本的波羅的海乾散貨運價指數已回落至2019年12月水平;紐聯儲新構建的全球供應鏈壓力指數也已升至峯值,呈現高位回落跡象。聯儲1月褐皮書顯示:多數調研地區預期原材料價格漲勢將會回落,說明供應鏈擁堵產生的通脹壓力開始緩解,美國通脹的驅動因素將從供給側向需求側轉移。

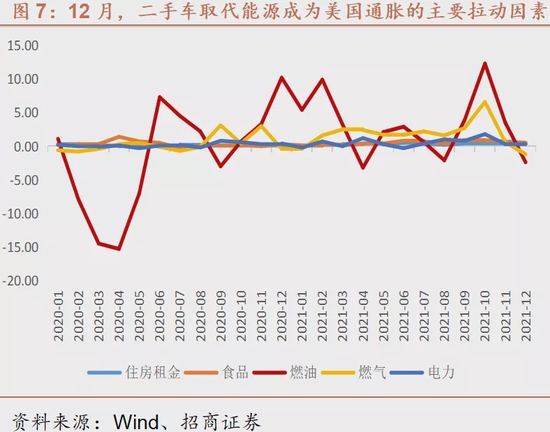

結構方面,12月CPI環比增幅主要由二手車、房租、食品等分項貢獻,能源項首次轉負,燃油價格回落抑制CPI漲幅。在CPI的24個商品和服務分項中,12月價格環比上漲的分項有15個,較上月漲項(18個)繼續減少。其中,二手汽車和卡車環比增長3.5%(前值2.5%),是主要拉動項;住房租金與食品分別環比增長0.4%與0.5%,增幅較上月有所收窄。上月拉動CPI上漲的能源價格,當月環比下跌0.4%。其中燃油價格受國際油價回落影響,環比下跌0.5%;電力價格環比上漲0.3%,持平前值。

通脹預期發生變化,物價上漲動力從原材料成本驅動轉向勞動力成本驅動。聯儲1月褐皮書顯示:多個調研地區預計勞動力成本將接替原材料成本成爲驅動物價上行的主要動力。這預示着市場預期美國通脹動力將發生轉變,由供應鏈瓶頸導致的原材料成本推動轉向勞動力成本推動。這樣一來,聯儲期望的“疫情緩解→供應鏈恢復→通脹自行回落”邏輯將不再成立。對此,聯儲在12月FOMC會議上即表示,密切關注工資預期抬高所導致的“工資-價格螺旋”出現。因此,此次會議聯儲決議加快貨幣政策正常化進程,實爲意料之中。

四、政策決議點評

抗擊通脹已成爲聯儲的頭等要務。不同於12月FOMC會議上的閃爍其詞,在本月初的提名聽證會上,鮑威爾旗幟鮮明的表示“聯儲將運用政策工具,防止更高的通脹變得根深蒂固”、“聯儲不會將穩定物價置於充分就業目標之上,但會更加關注通脹形勢”;副主席佈雷納德更是直言不諱的提出“努力降低通脹是聯儲目前最重要的任務”。由此可見,美國貨幣政策目標出現了明確的排序調整,抗擊通脹成爲聯儲今年的頭等要務。

明確了聯儲的首要目標後,市場焦點聚焦在貨幣政策收縮的力度與節奏上來。本月初,12月FOMC會議紀要公佈後,美市股債雙殺的出現,表明市場曾低估了聯儲抗擊通脹的決心與政策調整的力度。經過聯儲月內就加息問題進行了充分溝通,市場對美貨幣政策正常化進度產生了新的認識,分歧與焦點從工具選擇深入到進度預測方面。

加息:據芝加哥商品交易所的統計,交易預期3月加息的概率接近95%,2022年加息四次的概率超過85%,加息五次的概率升至60%。高盛也將聯儲全年三次加息的預期增加爲四次,並認爲聯儲將在3月之後的每次FOMC上都採取一些緊縮措施,直到通脹形勢出現變化。可以看出,會前市場對3月加息已經充分預期,分歧點主要在加息幅度(50BP or 25BP)與加息次數方面。

此次會議上,聯儲並未透露加息幅度與加息頻率等關鍵信息,只是表示將很快通過加息方式調整政策立場,並暗示“3月後的每次會議都加息是可能的”,“加息空間很大”等。

縮表:自從12月FOMC會議紀要流露出聯儲將加快縮表進程的信號後,市場密切關注聯儲在各個場合傳遞出的啓動信號。目前,市場普遍認爲聯儲下半年啓動縮表進程的概率較大,具體方式將以被動式縮表爲主。高盛與摩根斯坦利相對積極,預期聯儲將於7月啓動縮表進程。

此次會議上,聯儲雖未就縮表的具體時間、速度等細節進行披露,但卻明確了縮表的三項原則:1)調息是政策調整的主要手段,縮表將在加息後啓動;2)縮表將通過調整再投資的方式進行;3)長期來看,央行持有的資產將以國債爲主。

總的來看,雖然此次會議並未明確市場關注的信息,沒有給市場帶來太多的信息增量。但從美國股市走勢來看,華爾街對此次會議結果表示不安,三大股指集體下挫。聯儲會上表示“一旦加息開始就將考慮縮表規模”,這使市場預期3月FOMC上的政策立場將變得更加強硬,對政策收縮力度的不安仍在蔓延。