歷史數據揭示是時候做空恐慌指數了!是時候看漲美股了?

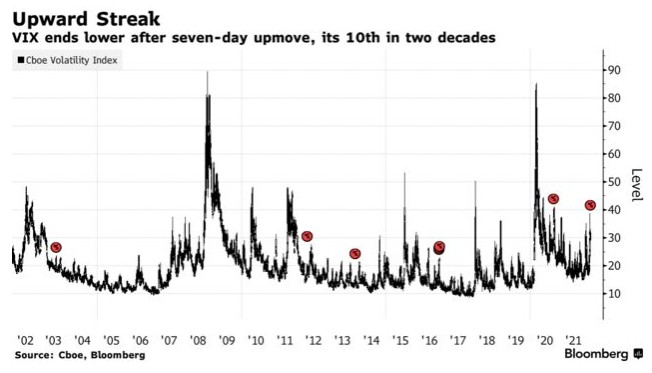

近日,芝加哥期權交易所(CBOE)波動率指數(VIX指數,俗稱恐慌指數)出現連續七個交易日上漲,如果歷史可以作爲參考的話,這或許表明是時候做空波動率指數了。

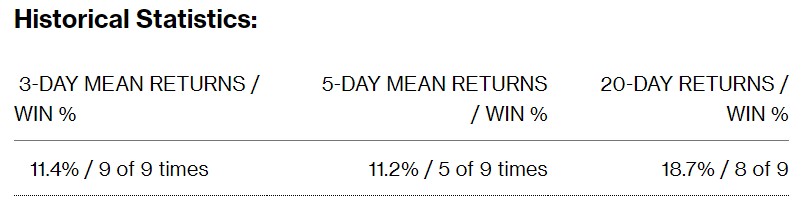

過去20年,VIX指數只有10次出現連續七個交易日上漲。根據彙編數據顯示,在前9次出現連續上漲之後,做空該指數的投資者在之後的20天內獲得了近19%的回報。

最近一輪VIX指數階梯式上漲發生在1月18日至1月26日,而在美聯儲召開了最新的政策會議後次日,VIX指數出現下跌,這或許表明市場對加息和收益率的擔憂有所減輕。

此前,美聯儲對抗通脹的鷹派立場引發了股市拋售,原因是市場擔心刺激措施的力度減弱和經濟增長放緩的風險。但一些華爾街策略師認爲,現在是時候逢低買入,這通常意味着波動性也應該會有所減弱。

Tallbacken Capital Advisors LLC首席執行官Michael Purves在美聯儲會議前一天的報告中寫道:“市場可能會繼續下滑,但我們認爲,隨着波動性減弱,波動率指數也將出現下降。”

Susquehanna International Group衍生品策略師Chris Murphy表示,另一個技術指標也得出了類似的結論:週三,VIX看跌/看漲比率達到了去年10月以來的最高水平。

Murphy認爲,該指標可能即將達到“峯值”,類似的數據將成爲標普500指數強烈看漲的信號。該策略師指出,在過去16個高於本週水平的高點中,標普500指數在一個月後13次出現上漲,平均漲幅爲4.2%。