中银国际:原油逐波起 燃油乘东风

摘要:

1月燃料油市场仍呈差异化格局,整体而言低硫燃走势偏强、高硫燃走势偏弱。春节假期期间,高低硫燃料油绝对价格预计跟随成本端走势,相对走势则延续低硫燃偏强格局,高低硫价差则预计以震荡走势为主,维持800元/吨以上的相对高位,建议防范市场大幅波动风险。

风险提示:

地缘政治,疫情形势,OPEC+加大增产,伊朗问题

一、行情回顾

1月高低硫燃料油价格整体跟随成本端价格呈上行态势,截至2022年1月25日,内盘高硫燃料油FU期货主力合约收报3109元/吨,开年以来累计涨幅7.50%。内盘低硫燃料油LU期货主力合约收报3979元/吨,开年以来累计涨幅7.48%。

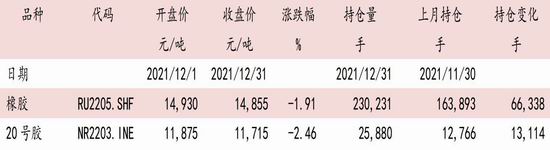

从运行情况来看,1月高硫燃料油FU期货主力合约成交量最高达416819手,日均成交量为336115手,环比减少18.36%;1月FU主力合约持仓量最高达413098手,日均持仓量为378649手,环比增长27.66%;1月FU总沉淀资金日均约为15.0亿元,环比增长17.22%。交割方面,1月FU2202交割量为1960吨,期转现量为0。

1月低硫燃料油LU期货主力合约成交量最高达57554手,日均成交量为46245手,环比增长3.18%;1月LU主力合约持仓量最高达64572手,日均持仓量为57910手,环比增长108.76%;1月LU总沉淀资金日均约为3.7亿元,环比增长37.70%。交割方面,1月LU2202交割量为34400吨,期转现量为0。

图表1:高硫燃料油FU合约市场运行情况

资料来源:Wind;中银期货

图表2:高硫燃料油FU合约日内振幅

资料来源:Wind;中银期货

图表3:高硫燃FU合约历史波动率

资料来源:Wind;中银期货

图表4:FU近月月差

资料来源:Wind;中银期货

图表5:低硫燃料油LU合约市场运行情况

资料来源:Wind;中银期货

图表6:低硫燃料油LU合约日内振幅

资料来源:Wind;中银期货

图表7:低硫燃LU合约历史波动率

资料来源:Wind;中银期货

图表8:LU近月月差

资料来源:Wind;中银期货

二、基本面

1.需求侧

从航运市场来看,据新加坡海事港务局(MPA)数据,2021年新加坡船用油销量上升至四年高点4999万吨,比2020年增加0.3%。其中2021年新加坡高硫燃料油销量1289万吨,比2020年增长22%,低硫燃料油销量3695万吨,比2020年下降6%。12月新加坡船用油销量继续下滑至三个月低点417.78万吨。其中高硫燃销量为114.62万吨,占比27.44%;低硫燃销量为265.23万吨,占比63.49%。低硫燃料油的终端船燃需求量虽较为平淡,但在LNG价格相对高位的情况下北亚电力需求仍起到支撑作用,预计延续偏强格局。高硫燃料油方面,由于中东及南亚地区的发电需求正处淡季,其走势持稳偏弱。据印度石油规划和分析机构数据,2021年12月印度燃料油消费量较11月上升7.32%,至542000吨。

从月差结构来看,高硫燃内盘FU5-9价差于1月下旬大幅走阔至80元/吨以上,1月月均价差约25元/吨,FU2205走势明显偏强,或因在库仓单量与前期相比偏少。外盘S380近月月差于1月下旬转为微幅Backwardation结构,1月月均价差为0.39美元/吨。低硫燃内盘LU4-5价差延续Backwardation结构,1月月均价差在23元/吨附近;外盘VLSFO同期月差则继续走强至14美元/吨附近的相对高位。

图表9:燃料油运费

资料来源:彭博;隆众资讯;中银期货

图表10:2021年1-12月中国保税船用油消费品种

资料来源:彭博;隆众资讯;中银期货

图表11:新加坡不同油品船加油量

资料来源:彭博;中银期货

图表12:高低硫价差

资料来源:彭博;中银期货

2.供给侧

从供应角度来看,1月欧洲燃料油供需结构较前期而言有所趋宽,亚太区流入量或略有增长导致供应在一定程度上放宽。截至1月20日当周,阿姆斯特丹-鹿特丹-安特卫普(ARA)炼油和储存中心的燃料油库存录得110万吨,环比前周增加6.8万吨,增幅7%,但比五年同期平均水平下降20%。据市场人士预计,2月份新加坡低硫燃料油套利量或约200万吨,略低于1月份的220万吨。

1月柴油价格走势偏强,从新加坡市场来看,外盘柴油裂解价差SGO-Brent月中逼近15美元/桶;低硫燃-柴油价差5GO MAR 1月基本在-100至-110美元/吨区间,月末突破-115美元/吨,创2021年10月中旬以来高位。1月低硫燃裂解价差亦表现强势,外盘VLSFO-Brent价差一度逼近16美元/桶,内盘LU-SC 04主力价差则走阔至100元/桶附近。

图表13:2021年1-12月中国燃料油进口量

资料来源:彭博;中银期货

图表14:2021年1-12月中国燃料油进口来源

资料来源:彭博;中银期货

3.库存

国内来看,1月高低硫燃料油仓单水平较12月而言均有所下滑,其中FU在库仓单回落至历史低位。高硫燃料油方面,当前FU仓单库存共7860吨高硫燃料油,处年内低位水平。低硫燃料油方面,当前LU仓单库存共36130吨低硫燃料油,整体处于相对低位。

据新加坡企业发展局(ESG)数据,截至1月19日当周,新加坡包括燃料油及低硫含蜡残油在内的残渣燃料油(沥青除外)库存减少114.1万桶(18万吨),至两周低点2119.9万桶(330万吨),同比减少4%且低于2021年周均2248万桶。2021年新加坡燃料油库存平均每周2250万桶,而2020年平均每周2380万桶。当周包括石脑油、汽油、重整油在内的轻质馏分油库存减少11.8万桶,至两周低点1353.4万桶。当周中质馏分油库存攀升135.5万桶,至逾两个月高位852.5万桶。

当周新加坡燃料油净进口量环比下降60%至三周低位31.2万吨,且低于2021年周均66万吨;其中最大净进口来自马来西亚18.8万吨,其次阿联酋10.7万吨,丹麦4.9万吨及印尼3.3万吨。当周新加坡燃料油最大净出口目的地为孟加拉国5.1万吨,其次为菲律宾4.5万吨及印度4万吨。

图表15:国内FU仓单

资料来源:INE;中银期货

图表16:国内LU仓单

资料来源:INE;中银期货

图表17:FU出入库记录

资料来源:INE;中银期货

图表18:LU出入库记录

资料来源:INE;中银期货

图表19:新加坡燃料油库存

资料来源:ESG;中银期货

三、市场政策导向

1.LU自然人退出日修订征求意见

上海国际能源交易中心(INE)于1月14日发布《上海国际能源交易中心风险控制管理细则(修订版)》(征求意见稿),其中低硫燃LU合约自然人退出日将延后三天,由原本的最后交易日前8天自然人退出改为最后交易日前5天自然人退出。此举或旨在提升市场活跃度,并与INE其他品种合约规则统一,修订版具体实施时间待交易所进一步公布,建议关注。

2.低硫燃出口配额

商务部下发中国低硫燃料油2022年第一批出口配额共计650万吨,其中中石化384万吨,中石油203万吨,中海油50万吨,中化工3万吨,浙石化10万吨。相比2021年低硫燃料油第一批出口配额500万吨增加150万吨,同比增长30%。我国保税船燃市场近年来不断发展,产量稳步提升,该批次配额下发或使我国低硫燃供应较前期趋宽,从而施压内盘LU价格。低硫燃内外盘价差LU-VLSFO 04-MAR于1月中旬转为内盘贴水结构,现在平水附近徘徊,建议关注其后续走势。

3.成品油出口配额

商务部下发2022年我国第一批成品油出口配额,共计1300万吨,同比下降56%。其中,成品油一般贸易方式出口配额为1079万吨,成品油加工贸易出口配额为221万吨。其中,中石化及中石油一般贸易出口配额仍占主导地位,分别为271万吨及371万吨。浙江石化和中国兵器集团则仍为一般贸易方式出口。

据海关总署数据,2021年全年成品油出口量为6030.5万吨,同比2020年6180.5万吨减少2.4%,为2015年首次减少,或因我国收紧成品油出口配额;其中12月成品油出口量为322.6万吨,同比减少45%。

4.成品油进口配额

商务部下发2022年我国第一批成品油进口配额,汽、柴、煤空汽油、航空煤油的进口主体集中在央企,进口总量分别为70万吨、75万吨、1万吨、20万吨。石脑油、蜡油的进口主体则包括央企及5家地方企业,进口允许总量分别为1009万吨、90万吨。

据海关总署数据,2021年全年成品油进口量为2712.3万吨,同比2020年2826.5万吨减少4%;其中12月成品油进口量为220.6万吨。

5.上海国际航行船舶保税油加注管理办法

上海市政府常务会议于1月10日召开,会议原则同意《上海市国际航行船舶保税油加注管理办法》。2021年上海保税船燃加注量超过350万吨,同比增加28.20%,创历史新高。上海市于2021年12月获国际航行船舶保税加油许可权,此次《上海市国际航行船舶保税油加注管理办法》出台,将填补上海保税油加注企业政策空白,支持符合条件的企业申请上海区域国际航行船舶保税燃料油牌照。

图表20:上海FU-新加坡S380内外盘价差

资料来源:普氏;Wind;中银期货

图表21:上海LU-新加坡VLSFO内外盘价差

资料来源:普氏;Wind;中银期货

四、后市展望

当前燃料油绝对价格跟随成本端走势,低硫燃LU主力合约价格站上4000元/吨关口,高硫燃FU主力合约价格则突破3000元/吨。从自身基本面而言,燃料油市场延续差异化格局,低硫燃走势继续偏强,高硫燃走势则相对较弱。从供应端角度来看,亚太区套利船货流入量或相对持稳;国内而言,我国年内首批次低硫燃出口配额的下发或在一定程度上缓解供应紧张局面。从需求端角度来看,节假期间航运需求略显寡淡,但LNG价格高企所带来的日韩电力替代需求仍为低硫燃构成支撑作用。而高硫燃方面,则继续受困于中东及南亚地区冬季消费淡季,预计一季度维持偏弱走势。从内外盘价差而言,低硫燃LU-VLSFO 04-MAR现处内盘微幅升水结构,预计短期之内维持在平水附近。从高低硫价差而言,内盘LU-FU 05价差1月基本在850-900元/吨区间的相对高位,1月下旬收窄至800元/吨附近;外盘Hi-5 APR则基本在135-140美元/吨附近,1月下旬收窄至130美元/吨附近。可关注春节假期后的亚太区航运需求表现,预计低硫燃终端需求节后有所回温,高低硫价差或存一定回升空间。

对于一季度高低硫燃料油的价格预期有所上调,其绝对价格跟随成本端走势,结合其自身基本面预期,一季度燃料油价格预计延续差异化格局,FU高硫燃料油均价或处2600-3000元/吨区间,LU低硫燃料油均价或处3600-4000元/吨区间。从相对价格走势而言,一季度高低硫价差预计继续维持高位,均价或处700-900元/吨区间。

春节假期期间,高低硫燃料油绝对价格预计跟随成本端走势,相对走势则延续低硫燃偏强格局,高低硫价差则预计以震荡走势为主,维持800元/吨以上的相对高位,建议防范市场大幅波动风险。

中银国际期货 谷霄 陆茗