泡泡瑪特,“賺”得慢了

歡迎關注“新浪科技”的微信訂閱號:techsina

文/蘇琦

來源/開菠蘿財經(ID:kaiboluocaijing)

3月28日午間,泡泡瑪特公佈2021年全年財報。一時間,投資者們驚掉了下巴。

投資者們不滿意的地方或許有三。

一是泡泡瑪特的營收增速放緩。此前營收增速一度超過225%,2021年總營收44.9億元,同比增長78.7%。

二是公司的盈利能力上升,但賺錢效率下降。2021年,泡泡瑪特調整後淨利潤10.02億元,同比增長69.6%。但公司毛利率從2019年的64.8%降爲2021年的61.4%,同期的經調整淨利率也從27.9%降爲22.3%。

最後則是市場最關心的IP問題。從財報顯示,泡泡瑪特2021年收入過5億的IP有三個,分別是Molly、Dimoo和SKULLPANDA,看似不再是“一IP獨大”,但IP斷層的問題越發嚴重——新IP還是沒有扛起大梁,而部分老IP已經在被淘汰的路上。

在種種“不滿意”中,截至發稿,泡泡瑪特的股價爲31港元/股,低於38.5港元/股的發行價,還不到最高點107.6港元/股的三分之一,創下歷史新低。對應的總市值爲434.6億港元,與輝煌時期的1500億市值神話已相去甚遠。

一位潮玩行業從業者告訴開菠蘿財經,他認爲市場對泡泡瑪特最大的誤解,就是誤以爲它做的是年輕人的生意,但事實上,從目前的走向看,泡泡瑪特做的是純粹的IP生意,這纔有了各類IP聯名和IP主題公園。

在過去一年裏,泡泡瑪特試圖講潮玩故事、主題公園故事和出海故事。“這一模式越走越重,目前已有隱憂。”上述從業者表示。

IP青黃不接:老IP過度變現,新IP難挑大樑

泡泡瑪特IPO之初,一個自有IP“Molly”一年就能賣出4.56億元,佔比27.1%,由於擔心過於依賴這一IP,其被市場視爲公司發展的最大隱患。隨後,泡泡瑪特一直在極力平衡手中的IP收入,如今問題解決了嗎?

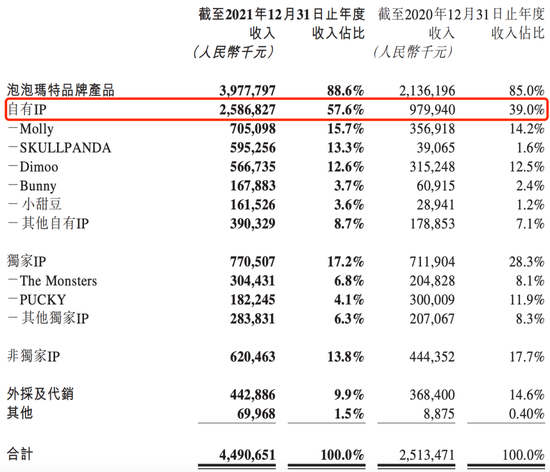

從2021年財報來看,泡泡瑪特自有IP收入進一步增長,成爲公司最核心的收入來源。從2020年的9.80億元,上升至2021年的25.87億元,同比增長164.0%。

泡泡瑪特的自有IP收入也不再完全依賴曾經的王牌IP Molly和Dimoo,佈局更均衡。

其自有IP的收入佔比由2020年的39.0%增加到2021年的57.6%,主要是由於SKULLPANDA的收入貢獻增長,SKULLPANDA如今已經成爲了泡泡瑪特的第二大IP。

相比之下,Molly和Dimoo在2021年全年的收入佔比,相比2020年,分別僅增加了1.5%和0.1%。原本一度被視爲第二大IP的PUCKY,收入貢獻也大幅下降,連帶着獨家IP的收入佔比也從2019年的35.4%,直接降爲如今的17.2%。

圖源 / 泡泡瑪特2021年年報

潮玩賽道的投資人周錫明分析,雖然泡泡瑪特極力在均衡各IP的收入佔比,但沒能抵擋住頭部IP老化、新老IP出現斷層的問題。“財報中只有小甜豆是新IP,佔比僅有3.6%,從這一點來看,泡泡瑪特並沒有從根本上解決市面上對於其IP問題的焦慮。”

在挖掘新IP之餘,泡泡瑪特將更多的力氣放在了老IP的授權和聯名,以及出MEGA系列的珍藏版大娃上。周錫明認爲,“這本質上是用老IP的過度商業化,來滿足不同用戶羣體的需求”。

財報提到,如今泡泡瑪特基於MOLLY這款IP,從2021年6月起發售了9款1000%的MEGA系列產品,共實現收入1.78億元,約等於Bunny和PUCKY一年的總收入。

泡泡瑪特也開始藉助外力,在過去一年裏,瘋狂將自有IP與品牌聯名,主要聯名的是美妝品牌,如科顏氏、絲芙蘭、歐萊雅、小奧汀、橘朵等。

“這是因爲,美妝市場的目標羣體與泡泡瑪特的目標羣體高度重合——18-35歲年齡層的愛美女性用戶,多爲一線與新一線城市的白領和學生。”易觀分析品牌零售行業資深分析師李應濤稱。

他分析,與美妝消費羣體比,泡泡瑪特目前的粉絲數量有限,與美妝品牌聯名,既可以幫助自身快速拓展消費羣體,也可以藉助美妝品牌的地位和影響力,打造自身的“大牌即視感”,提升品牌形象。

大量聯名對泡泡瑪特自有IP的拉動明顯,其中Molly2021年實現收入7.05億元,同比增長97.5%。但大量聯名也爲泡泡瑪特帶來了負面聲音,一方面,不少用戶吐槽“泡泡瑪特怎麼到處聯名,看煩了”;另一方面,今年年初,泡泡瑪特與肯德基聯名推出99元的Dimoo盲盒套餐,因爲隱藏款概率僅爲1:72,被中消協批評“飢餓營銷”。

隨後上海市市場監管局發佈了《上海市盲盒經營活動合規指引》,對盲盒劃出了紅線,鼓勵盲盒經營者建立保底機制,通過設定抽取金額上限和次數上限,引導理性消費,避免二級市場過度炒作;並提出盲盒銷售不能開展飢餓營銷或誘導炒作。這些條例無非是在給盲盒“降溫”。

IP怎麼賣:下沉沒指望,會員難留住

潮玩既需要線下的體驗,也需要線上觸達更多潛在消費者。因此,泡泡瑪特一直佈局着線下渠道(零售店、機器人商店)、線上渠道(天貓旗艦店、京東旗艦店、泡泡抽盒機及其他電商平臺)以及批發展會三大銷售渠道。

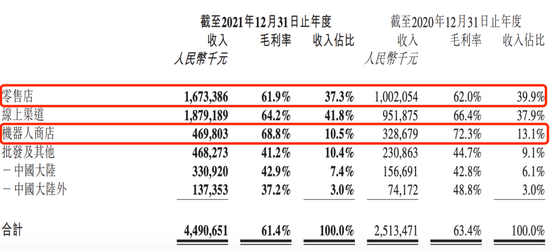

從渠道來看,泡泡瑪特的錢主要來自線下。財報顯示,其在2021年全年的線下渠道收入佔比依舊最高,達47.8%,但低於去年同期的53%;其線上渠道收入佔比由2020年的37.9%上升至2021年的41.8%,但2021年整體收入不及線下渠道,毛利率不及機器人商店。

圖源 / 泡泡瑪特2021年年報

近些年,泡泡瑪特一直在線下渠道發力,增加零售店的比例,門店數從2020年的187家增加至今年的295家。新增的108家商店中,一線城市新增了32家店,新一線城市新增28家店,其他城市、港澳臺地區和海外城市新增48家。

門店增加,換來了零售店收入的增長。泡泡瑪特這部分收入從2020年的10.02億元增加到2021年的16.73億元,同比增長67%。但一線城市的門店依舊是主要門店收入來源,佔比達47.7%,接近一半。

這不是泡泡瑪特一家的問題,目前整個潮玩行業在下沉市場的表現都相對一般,三四線城市的消費力還不足以支撐潮玩的消費。

在新一線及其他城市,泡泡瑪特爲了以更快的速度、更低的成本測試市場,策略是加速鋪設自助售貨機,即機器人商店。截至2021年12月31日,其共有1870間機器人商店,比去年新增519間。在新一線及其他城市,泡泡瑪特這一年新增的機器人商店數量分別達141間、272間。

機器人商店的鋪設數量與2019年底的825間相比增加了2.27倍,但收入佔比卻一路下滑。財報顯示,這部分的收入佔比從2018年的16.8%,到2019年的14.8%,到今年降至10.5%。有分析稱,或與機器人商店的體驗不佳、密集度增加有關。

李應濤指出,用機器人商店的模式去覆蓋三四線城市的目的,更多在於市場的教育,爲將來的市場爆發做準備,短期內可能無法支撐泡泡瑪特的業績快速增長的需求。

上市之後,泡泡瑪特的戰略重點是在海外市場拓展更多渠道。雖已在部分國家開放了經營授權,但直營仍是未來的主要經營模式。

泡泡瑪特在財報中提及,截至2021年底,其在港澳臺地區及海外的門店數達到7家,同地區的機器人商店達到9臺。

參與泡泡瑪特投資的華興資本董事長包凡曾判斷,泡泡瑪特在潮玩領域做基建平臺的模式,目前國外還比較少,這種模式可以複用到海外。

不過,在海外市場,受文化宗教、管理標準、收入差異等影響,泡泡瑪特還要面對異地管理、控貨運輸(尤其潮玩配件更多)、人力成本大幅提升等問題。周錫明判斷,和TOPTOY、52Toys一樣,泡泡瑪特短期內在出海領域還處於“摸着石頭過河”的狀態。

值得關注的是,泡泡瑪特上市時被看好的自有電商平臺葩趣,始終在財報裏隱身。這難免讓外界質疑其自有電商平臺的發展。

通過三大渠道,泡泡瑪特一年新增了1218萬註冊會員,截至2021年12月31日,泡泡瑪特總會員數達1958萬人,這些新增會員在2021年貢獻的銷售額佔比92.2%,同比增長3.8%,而會員復購率已由2019年的58%,降至2021年的56.5%。

“這折射出危險的信號,一是新老IP粘性不足,二是消費者對於盲盒的消費逐漸迴歸理性,而泡泡瑪特似乎還未足夠發掘出存量會員的變現潛力。”周錫明稱。

IP單薄:能當迪士尼的對手嗎?

不可否認的是,泡泡瑪特的對手正在變多。

一方面是,身後越來越多小弟們正在虎視眈眈。

早在泡泡瑪特的招股書中就可以看到,即使作爲市場排名第一的泡泡瑪特,市場份額也僅達到8.5%,這個市場本就嚴重分散。加上盲盒行業的准入門檻不高,52Toys、TOPTOY、酷樂潮玩、IP小站、美拆、盲盒星球、潮玩家、千島(潮玩族)等企業,先後湧入,盯上了更廣闊的潮玩市場。

李應濤認爲,盲盒生意的門檻不高,但IP生意的門檻較高。對於新入行的企業來說,一般都是靠買授權爲主。泡泡瑪特的IP孵化能力和IP運作能力,已經得到過驗證,這是它的優勢,但也要注意到,潮玩市場至今依舊分散,泡泡瑪特市值持續下跌,其他玩家持續融資,市場還未形成穩定格局。

同時,由於行業內的價格競爭,加上原材料成本和供應鏈人工成本的上漲,泡泡瑪特已經不是之前那個“賺錢如流水”的高利潤企業了。2019年-2021年,泡泡瑪特的毛利率從64.8%降爲63.4%和61.4%;同期經調整淨利率也從27.9%降爲23.5%和22.3%。

另一方面,泡泡瑪特沒有放下自己的迪士尼夢,開始切入“主題公園”賽道,主動成爲迪士尼們的對手。

據天眼查消息,泡泡瑪特已成立樂園管理公司,並與北京朝陽公園達成合作,被授權使用園區內“歐陸風韻”項目及其周邊街道、森林。

公開數據顯示,2005年開業的香港迪士尼樂園總面積1.26平方千米,前期投資爲28億美元,在連續虧損七年後才於2012年實現首次盈利。北京環球影城總面積約4平方千米,共計投資超過500億美元。而據中信建投預測,回本週期需要4年之久。

每一個主題樂園背後都依賴重資產的投資和高標準化的服務,回本週期也相對較慢,對於從未有過此類經驗的泡泡瑪特來說,面臨的挑戰可想而知。

周錫明不太好看泡泡瑪特的公園夢。“遊樂主題公園有迪士尼和方特夢幻王國,水上主題公園有長隆水上樂園,演藝主題公園有環球影城和橫店影視城,此外還有各類自然、歷史、度假等綜合性主題公園和各類靠密集布點的室內主題樂園。泡泡瑪特主題公園的主題到底是什麼?對手們IP豐富,且已經圍繞IP開發了動漫及電影產業,泡泡瑪特偏女性受衆、偏簡單造型的IP,能撐起公園的故事內核嗎?”

但李應濤持樂觀態度,他認爲泡泡瑪特的IP,即使現階段沒有太多內容和IP支撐,也可以做樂園業務。“比如玲娜貝爾這個IP也沒有太多的內容延伸,通過工作人員跟消費者進行互動,也可以產生很強的粘性。”

對於迪士尼這個“對手”,泡泡瑪特創始人王寧可謂又愛又恨。一開始,他稱“我們是國內最像迪士尼的一家企業”,後來在上市路演上,他表示,泡泡瑪特內部已不再強調爭做中國的迪士尼。

“泡泡瑪特到底是不做迪士尼還是做不了迪士尼?”這個問題,或許後面就會有答案了。

*題圖來源於@泡泡瑪特。應受訪者要求,文中爲周錫明化名。