一季度保险业104家机构领罚单,罚款金额达7470万元

每经记者 袁园

2022年一季度,银保监会延续了之前的“严监管”态势,在对保险机构开罚单和处罚金额时没有手软。

普华永道统计数据显示,一季度,银保监会及其派出机构共开出602张监管罚单,涉及104家保险机构,罚单总金额为7470万元,同比上涨2.8%。

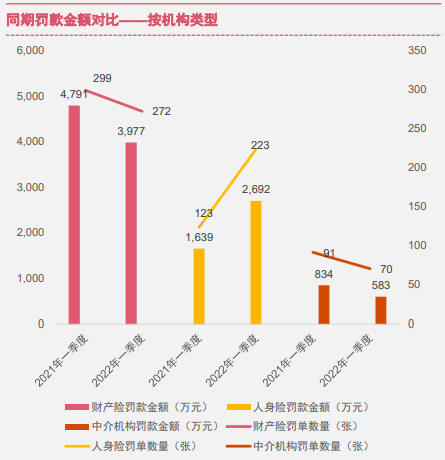

值得一提的是,与去年相比,财产险公司和保险中介机构无论是罚单数量还是处罚金额都呈现同比下降趋势,而人身险公司的罚单数量及处罚金额却均有大幅增长。

一季度人身险公司罚款金额同比增长64%

具体来看,一季度,人身险公司无论是收到罚款的金额总数还是罚单数量相比于去年同期均有所上升。数据显示,人身险公司去年同期收到123张罚单,处罚1639万元,今年收到223张罚单、总罚款金额2692万元,分别同比增长81.3%和64.2%。

截图来源:普华永道|2022年一季度保险行业监管处罚分析

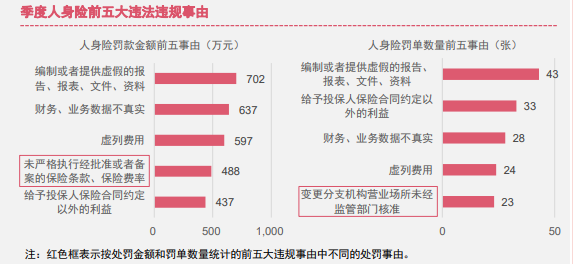

按照罚款总额排序,“编制虚假报告、报表、文件、资料”“财务、业务数据不真实”“虚列费用”“未严格执行经批准或备案的保险条款、保险费率”“给予投保人保险合同约定外利益”为人身险公司前五大违法违规事由。其中“编制虚假报告、报表、文件、资料”成为人身险前五大处罚事由中罚款总额最高的处罚类型,其总计金额702万元。

截图来源:普华永道|2022年一季度保险行业监管处罚分析

按照罚单数量排序,“变更分支机构营业场所未经监管部门核准”取代罚款金额前五事由中的“未严格执行保险条款费率”成为罚单数量前五的处罚事由。

相比之下,财产险公司无论是收到罚款的金额总数还是罚单数量,相比于去年同期均有所下降,一季度罚款总金额为3977万元,收到的罚单数达272张。

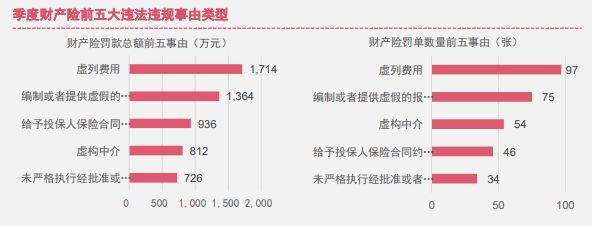

按照罚款总额排序,“虚列费用”“编制或者提供虚假的报告、报表、文件、资料”“给予投保人保险合同约定以外的利益”“虚构中介”“未严格执行经批准或者备案的保险条款、保险费率”为财产险公司前五大处罚事由。其中“虚列费用”成为财产险前五大处罚事由中罚款总额最高的处罚类型,其总计金额1714万元。

按照罚单数量排序,“虚列费用”同样位居首位,罚单数量97张,前五大处罚事由与按罚款总额排序的前五大事由一致。此外,前五大受罚事由中,“未严格执行经批准或者备案的保险条款、保险费率”成为财产险处罚事由中罚单均价最高的处罚类型,平均罚额达46万元/张。

截图来源:普华永道|2022年一季度保险行业监管处罚分析

保险中介机构方面,一季度收到罚单70张,罚款总金额为583万元,其中,“利用业务便利为其他机构和个人牟取不正当利益”的处罚金额最高,共计191万元。

费用真实性、消费者权益保护是监管关注重点

按照处罚金额排序,则可看出保险机构违法违规的“重灾区”在何处。

“编织或者提供虚假的报告、报表、文件、资料”位于榜首,涉及罚单金额2189万元;未严格执行报批的保险条款、费率涉及罚单金额912万元;财务业务数据不真实涉及罚单金额859万元。

从重点监管领域来看,费用真实性、消费者权益保护是监管关注的重中之重,保险机构在注重公司内控合规、财务核算管理的同时,还应及时按照银保监会发布的消保相关条款,及时建立健全自身的消保监管自评机制,减少损害消费者合法权益的行为,提升企业自评及监管机构评级结果。

为此,普华永道建议,在费用真实性方面,保险机构应建立整改问责机制,对中介渠道管控、财务管理、内控管理等全面审视,制定整改方案并推进落实,对责任部门及责任人问责处理;健全风险防控机制,利用大数据、人工智能,将数字化风控工具嵌入业务流程,提升风险监测预警智能化水平;同时,梳理排查各类风险点,有针对性地优化管理流程;加强内控合规建设,培育合规文化,营造合规氛围;明确各业务条线、岗位的流程和职责,增强制度执行力;健全内控合规指标考核机制。

在消费者权益保护方面,普华永道建议,保险机构贯彻落实《关于银行保险机构加强消费者权益保护工作体制机制建设的指导意见》等监管要求。譬如,将消费者权益保护融入公司治理各环节;明确部门履行消费者权益保护职责;健全产品和服务审查、金融知识宣传教育等工作机制和监督机制;在协议条款、宣传文本制定等可能影响消费者的环节建立消费者权益保护审查机制;健全内部考核、自评机制,突出营销推介与信息披露、客户信息安全保护等重点业务和关键环节;完善消费者权益保护工作重大信息披露机制。