保利地产“重回前三”背后:上市来利润首次负增长 Q1销售同比降27%

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

想当初,在碧桂园、恒大、融创等后起之秀还在奋力追赶的时候,中国地产圈的四大龙头还是“招保万金”。十年河东,十年河西!几番轮转后,曾经一度困顿的昔日龙头,近两年得益于行业去杠杆、提质增效的契机,又纷纷重新屹立在行业TOP10。

克而瑞数据显示,2021年的全口径销售额排名中,万科、保利、招商、金地分别位列第2、4、7、11。而今年1季度,排名分别来到了2、3、6、8,除万科外排名均有提升。在政策强力去杠杆的大背景下,保利地产的“重回前三”似乎也是“惨胜”。2021年成为其上市以来首个归母利润同比负增长的年份,而今年1季度的销售也同比下滑27%,成为除2020疫情年之外的最差1季度。

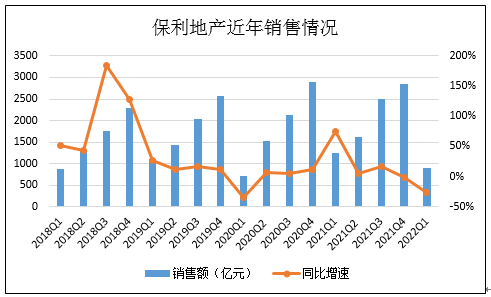

连续两个季度销售负增长

近日,保利发展控股集团股份有限公司(以下简称“保利地产”)发布了公司3月份销售情况简报。数据显示,保利地产3月份实现签约面积218.00万平方米,同比减少27.39%,实现签约金额384.15亿元,同比减少21.93%。

1季度,保利合计实现签约面积553.87万平米,同比减少22.89%,实现签约金额906.95亿元,同比减少27.02%。

(数据来源:公司公告,Wind)

保利今年1季度的销售同比下滑程度堪比2020年1季度,不同的是,今年1季度销售几乎没有受到疫情的影响,此外,这也是继去年4季度销售同比下滑1.17%后的更大幅度的疲软。从撇开疫情因素的角度考虑,今年的1季度是保利近年来最差的1季度。

对于保利地产来说,自2017年时任董事长宋广菊提出后,“重回前三”一直是保利地产的目标。但今年以比惨的方式重回前三,或许也出乎保利自身的意料。

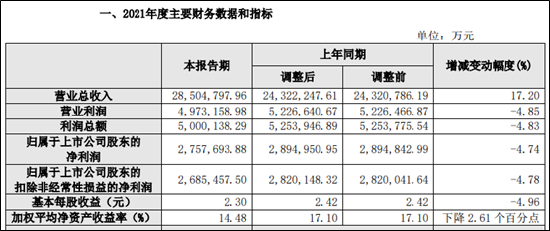

此前,保利地产披露的2021年年报显示,公司全年实现营收为2850.48亿元,同比增长17.2%,但同期实现的归母净利润仅275.77亿元,同比下滑4.74%,为上市以来首次负增长。

(数据来源:公司公告,Wind)

对于“增收不增利”的原因,保利称由于结转项目毛利率下降,所以营业利润出现一定下降。这可以从公司去年半年报中的毛利率和净利润率分别同比下滑了3.22个百分点、1.75个百分点中预知一二,从公司全年的业绩预告来看,保利地产的下半年利润还在继续下滑。

结算毛利率仍有下行压力

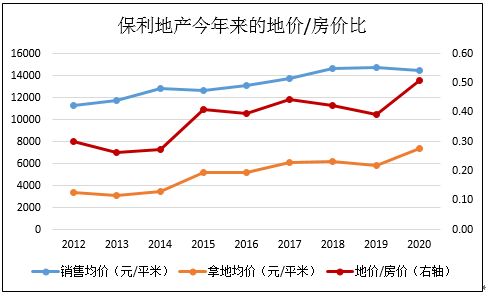

一直以来,房地产开发销售业务是保利的绝对核心业务,公司未来毛利率的前景取决于近些年的拿地价格和销售价格。

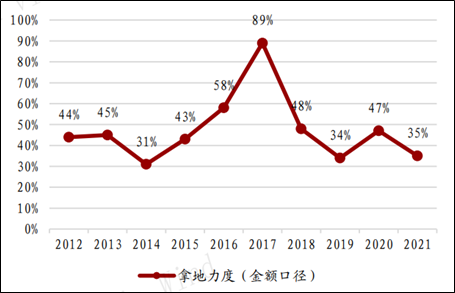

数据显示,保利地产过去10年,除2016/2017的上一轮牛市外,基本都保持着平衡的拿地/开发节奏,整体拿地力度在40%左右,整体土储池子、存货周转率较为稳健。截止4月9日,保利地产今年以来公告拿地建面达到516.28万平米,权益金额达454.26亿元,新增建面仍与同期销售面积接近。

(数据来源:万联证券、公司公告,Wind)

但从拿地的价格来看,近年来保利地产的销售均价与拿地均价均呈现稳步提升的趋势中,但土地价格的增幅要高于销售均价。以至于“地价/房价”之比呈现出上升的趋势。

如果考虑销售与结转的周期看,今年或将结转不少2020年的新增销售项目。而数据显示,保利地产在2020年的拿地均价有明显提升,这或将在一定程度上掣肘公司今年的利润率。

(数据来源:公司公告,Wind)

三四线布局有所提升

实际上,保利地产2020年拿地成本快速上升的原因,是由于公司当年加大了一二线城市的拿地比例。公司半年报及克而瑞数据显示,2021年的拿地成本又下降至6千元/平米左右的水平,这背后的原因则是公司在三四线的布局增多的缘故。

值得注意的是,从2013年以来,保利地产在三四线城市的布局呈现出明显提升的趋势。这或是保利能在一定程度上控制拿地成本快速增长的原因。

(数据来源:万联证券、公司公告,Wind)

但近两年三四线的销售去化难度持续加大,诸如中国恒大一类重仓三四线城市的房企陆续遇到了去化难、流动性紧张的问题。2021年保利在三四线城市的布局金额占比达到39%,在一线城市的布局缩小至仅有13%。

三四线布局的货值,项目利润率存在一定不确定性,这也为保利未来的结转收益产生了不确定的影响。但资本市场似乎更看好目前财务更为稳健的保利,其股价也逆势创出新高,以至于公司的回购及高管的增持也只能是走走过场。

此前,公司控制人保利集团计划自2021年8月4日起6个月内累计增持比例不低于0.0042%、不超过公司总股本2%。在今年1月28日完成增持计划,仅回购了50万股,为增持计划的下沿。管理层的增持计划也是贴着计划下沿进行的。