未来量化投资将不断降频!均成资产创始人司维:长期看好量化CTA+股票策略

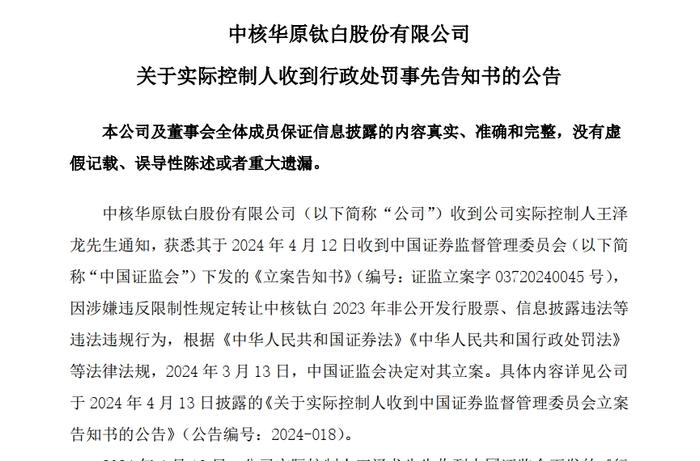

▲均成资产创始人司维

2022年,在突发的俄乌局势和国内疫情的双重冲击下,股票市场遭遇重挫,私募业绩大幅回撤,股票类策略更是损失惨重。

不过,有一类策略表现突出,它就是在危机时刻发威的CTA策略,尤其是量化CTA策略,成为今年少见的逆势上涨的一类策略。CTA策略为何能够一枝独秀?怎么看待CTA的大年和小年效应?怎么看待高频量化和基本面量化在A股的发展?

近日,均成资产创始人司维接受了券商中国记者的专访。

私募排排网数据显示,均成资产旗下CTA策略产品今年以来业绩亮眼,20多只展示业绩的产品收益普遍超过30%,备受市场关注。

在司维看来,CTA策略只要能跑得通,能在商品市场中赚到钱,相对股票,就更容易做出高收益,因为期货自带资金杠杆。“正是因为客户对均成投资能力的信任,选择承担了较大的回撤风险,均成旗下CTA产品才能有出色的业绩,为客户带来了较高的收益回报。”

不过,司维也坦承,CTA策略的规模有限,随着规模的扩大赚钱效率会降低,长期看好CTA+股票策略,这个策略有着更好的收益回撤比。

值得注意的是,毕业于北大物理学硕士的司维,起初曾在光刻机龙头企业ASML做过大量编程工作,机缘巧合之下,最终入行投资,创立量化私募,目前管理规模40亿元左右。

曾就职于光刻机龙头ASML,最终决定创业私募

券商中国记者:能否简单介绍一下您的个人经历?为何进入量化投资行业?转型投资的过程有什么样的体会?

司维:2007年,我在北京大学物理学硕士毕业来到光刻机企业ASML位于深圳研发分支工作,当时主要是做光学模拟计算相关内容,需要做大量的编程工作。在芯片制造业工作几年后,机缘巧合之下,转行做了行业研究员,看光伏等科技行业。做研究员大概两年左右就发现一个问题,我可以看清楚这个行业的一个整体发展趋势,也能找到一些优质标的并计算大概的价值,但这不代表能在这个公司上赚到钱,很难去掌握买卖点。

所以这时候我的一个思路就是想要去研究市场的情绪,通过量化的方法去研究一些周期较短的指标,就又重新回到了写代码编程去研究数量化指标。研究一段时间后,就去了一家纯粹做量化的私募公司。后面自己有了比较成熟的策略和募资来源之后就想着自己成立一家公司。

对于转型做投资的体会,我觉得转到任何一个行业都需要深入了解这个行业,了解它本身运行的基本原理,然后在核心的原理基础上去寻找到适合自己发展的路径。目前我们对投资经理不会特别地限制,会让他们按照自己的兴趣去研究自己所想做的方向。我们一方面是能给到比较好的激励,同时也提供投研方向灵活的一个平台吸引优秀投研人员一起发展,公司不是按薪资奖金来购买员工的劳动和时间,而是和员工风险共担收益共享,均成资产本质上就是这么一个初心。

量化需具备创造性思维,长远赚市场成长的钱

券商中国记者:均成投资理念或投资哲学是否可以分享下?你们主要有哪些策略,有什么样优势和竞争力?

司维:均成资产是一家以量化投资为核心的资产管理公司,目前管理规模40亿元左右,投资领域覆盖股票、股指期货以及商品期货。目前主要有CTA策略、股票策略以及涵盖CTA策略和股票量化策略的CTA增强型策略。

我认为,做投资本质上是投资经理对市场的理解,而量化的模式更多是依赖于对历史数据的验证。我们的投研逻辑,首先先有一个观点,就是我觉得市场可能存在某种运行机制,做出假设,然后通过历史数据去验证假设是否成立,通过数据会发现很多事情可能和自己原本的认知并不相符。在这个过程中,就会不断加深对市场的认识,慢慢地积累也许就能找到自己独到的一些东西,然后利用这些东西去赚钱。所以说这个工作本身是需要很强创造性的,不是说利用前人的一些研究结果去组合应用,就能够得到有效产出。

另外,要从做大类资产配置的角度做投资,客户根据自身风险承受能力选择不同资产的配置比重。作为管理人,我们的工作就是把风险控制在合理水平。长远角度看,我们更多的还是要基于市场本身的成长收益来获利,即上市公司的利润增长,商品价格的上涨等。

CTA策略赚钱能力强,但管理规模有限

券商中国记者:私募排排网数据显示,你们今年CTA策略业绩亮眼,过去几年的年化收益普遍都超过30%,能否谈谈取得优秀业绩的原因?

司维:只要CTA策略能跑得通,基本就能在商品市场中赚到钱。我们目前的策略量价因素大概占一半,基本面的非量价因素占一半。能持续取得超额收益一定程度就代表我们目前的策略是行得通的,同时我们也会再继续不断优化。

相对股票,CTA策略做出高收益更容易。在有了一个能赚钱的策略之后,还可以适当提高资金杠杆。我们基于不同的风险承受能力为客户提供了几个产品线,目前这个收益率实际上是我们投资能力和客户配置需求双向匹配的结果。我们是多空策略都有,投资品种也比较分散,风险敞口也不会特别大。

不过,CTA 最大的问题是规模受限,10亿以下规模比较自由,可以有高频,日内等更多策略选择,但规模越大赚钱效率会降低,50亿以上就可能需要依赖中长周期策略才能盈利,100亿可能就到达容量上限了。

券商中国记者:怎么看待CTA的大年和小年效应,2022年CTA策略能否继续大放异彩?

司维:CTA的大小年效应没有股票那么明显,股票一般来说三到五年一个周期,而CTA可能一年就完成了一轮牛熊转换周期,有时甚至可能有两轮,整个商品期货的市场机会还是比较多的。

2020年CTA策略表现非常好,也被更多的人所了解,当时市场上募资也比较容易。到2021年,开始出现一些分化,上半年市场上CTA产品陆续开始出现回撤,下半年业绩有所好转。2022年年初至今,由于动荡的国际形势,各类商品以及股市都出现了较大的单边行情,CTA策略又有了比较好的交易机会。

期货市场实际上赚的是两部分钱:一部分是交易对手的钱,一部分是产业套保的钱,不少企业将现货上的部分利润输送到期货市场。

竞争激烈导致量化超额降低,但长期大概率能跑赢指数

券商中国记者:今年以来,量化股票策略普遍出现较大幅度回撤,不少指数增强产品的回撤幅度甚至超过了指数本身,背后的原因是什么?接下来什么样的策略能跑赢市场?

司维:量化投资的超额收益随着市场竞争的不断激烈有所降低,不会每年都赚钱,某个阶段也会亏钱,但长期来看跑赢指数没有太大问题。

就量化的产品类别来看,指数增强产品容易被大众接受,所以去年十分火爆。我们主推的是自己内心比较认可的产品,包括目前主要是CTA+股票,因为长期来说是一个更好的产品,股票和CTA相互之间可以平衡,即股票端亏损,期货端有可能赚钱,整体的收益回撤比更好。

预测接下来什么样的策略能取得比较好的收益很难,和预测股价涨跌的难度是相当的。所以我们建议,还是配置各种策略,选择不同的管理人,不追短期的明星基金经理,关键要看长期业绩。如果3-5年产品都是赚钱的,基金经理没变,后面赚钱的概率相对比较大。

未来量化将不断降频,高频将成为各大私募的自营策略

券商中国记者:怎么看待策略容量和策略失效问题,以及规模和业绩之间的矛盾?

司维:策略容量与交易频率有关,频率越低,往往策略容量越大。我们目前交易频率大概3~5天周期,期货端的容量大概可以做到50~60亿,股票端可以做到500亿。

容量和业绩之间,我们更关注业绩,我们的原则是不会因为规模而妥协业绩。规模如果影响业绩,就会考虑约束规模,或者通过增加投资品类、延长投资周期、开发新策略等思路来改善,没有新的赚钱策略,我们就不去接新的资金。

私募克制上规模的冲动不易,有些时候老板能克制,但下面的投资经理、投资团队无法克制,最后规模被动的扩张,短期风险往往也就诞生了,要尽量克制贪婪和恐惧,仍然是对人性的挑战。

券商中国记者:怎么看待高频量化和基本面量化在A股的发展,目前主流还是高频和量价策略,但海外似乎基本面量化更为主流?

司维:目前国内市场无效的资金还是比较多,这让高频量价策略有着相当大的发展空间,但是规模一旦做大,就要面对资金容量与业绩之间的矛盾问题。

所以,未来的趋势肯定会不断的降频,高频策略肯定还有,但不会是一个拿出来卖的产品,应该都是自营,并且竞争很激烈,门槛越来越高,很难有新进入者能够做高频策略。

海外经过更长时间的竞争,市场有效性更高,资管产品中资金容量更大的基本面量化就会更多一些。未来随着国内量化策略的发展,基本面策略也有可能会成为主流。

责编:桂衍民