中金 | 一体压铸:减重降本驱动 行业放量将至

原标题 中金 | 一体压铸:减重降本驱动,行业放量将至

来源 中金点睛

文 厍静兰 陈显帆等

我们认为,一体化压铸技术具备减自重、提升生产效率、降低生产成本的优势,伴随特斯拉、多家新势力逐步应用,一体化压铸在新能源汽车上的应用已成为较为明确的趋势。我们认为产业链各个环节均有望受益,我们从设备端、材料端、制造端三个方向提示投资者关注赛道投资机会。

摘要

车身技术的革新始终以兼顾安全性的同时降低车重为核心,已经历结构简化、材料替换两个阶段。汽车工业发展初期,主要采用非承载式车身结构,随设计工艺进步、规模效应降低成本,结构更简单、质量更轻、燃油经济性更好的承载式车身在20世纪50年代后逐步成为SUV、轿车车身设计的主流选择。而在新能源化过程中,由于电池本身重量较大影响续航里程,而通过铝替代钢降低自重的成本低于增加电池以延长续航的成本,因此汽车轻量化的进程得以持续加速。

减重降本优势驱动一体化压铸渗透率提升,CTC或成更远期方向。传统车身制造工序焊接点位较多,流程复杂,一体化压铸能够实现部分或整体车身构件一体化成型,减少分体冲压、压铸后焊接的复杂过程,具备效率高、成本低优势,根据特斯拉的测算,后底板的一体化压铸可使得对应部件制造成本下降40%。而在一体化压铸技术持续发展过程中,汽车行业对于电池的结构简化以及减重也产生新的追求,CTC技术应运而生,CTC技术取缔了模组、电池包,将电芯直接集成至底盘,在减重、优化车身布置方面具备较强优势,当前特斯拉、零跑等整车厂已提出CTC架构,我们认为CTC技术或成为未来纯电车身及底盘架构发展的重要方向。

一体压铸行业空间广阔,进入壁垒较高,压铸厂相对整车厂更具规模优势及技术积累,有望占据较大市场份额。我们预计,2025年中国一体化压铸制造端、材料端市场规模有望达到178亿元、88亿元,2021-2025年CAGR均超过150%;设备端来看,2025年全球6000t及以上压铸机行业规模有望达47.2亿元,2021-2025年CAGR为96%。从壁垒来看,我们认为一体化压铸存在设备领先性布局、材料配比、模具设计等三大壁垒,进入门槛较高,竞争格局有望优于传统压铸件。从参与者来看,整车厂、供应商均积极布局,我们认为,整车厂与第三方压铸厂共存的竞争格局将持续,但第三方压铸厂更具成本与技术优势,有望占据较大市场份额。

风险

一体化压铸渗透不及预期,行业竞争加剧。

正文

车身技术:非承载式到承载式,新能源加快轻量化进程

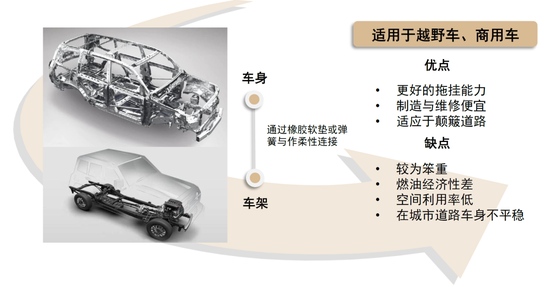

阶段一:基于设计难度、制造成本考虑,非承载式车身曾是主流

非承载式车身是车身设计的早期主流技术路径,设计简单、易于组装,但重量较大,且经济型、舒适性较差。非承载式车身是一种将车身、底盘系统装置于车架之上的底盘形式。非承载式车身能够以统一的底盘配置不同类型的车身,具有易于组装、维修的特点,并可以减少开发多款不同车型的设计成本与耗时,因此被广泛应用于20世纪初期的汽车生产流水线。因非承载式车身装配有较笨重的车架,导致其具有重量大、燃油经济性差、重心高、空间利用率低、舒适性差的缺点。

图表:非承载式车身特点

资料来源:搜狐汽车,中金公司研究部

非承载式车身适用于载重、非城市道路场景,部分车型仍有应用。由于车架、车身分置的结构能够给予更大的缓冲空间,给予车身更大抗形变、抗震能力,更适应于非城市道路的颠簸路面,因此部分越野SUV、皮卡、载重商用车、等依旧采用非承载式车身架构。长城汽车、北京越野等均推出曾基于非承载式车身加购的中大型SUV,定位越野爱好者。

图表:非承载式车型

资料来源:汽车之家,中金公司研究部

阶段二:设计水平取得突破,规模效应降低成本,承载式车身成为轿车、SUV的主流方案

伴随设计工艺进步,规模效应降低成本,承载式车身逐渐成为主流。承载式架构取消了刚性车架,将发动机、前后悬架等装配于车身。与非承载式架构相比,承载式车身对材料强度及结构设计具有较高要求,模具成本也较高,因此直至20世纪30年代才逐步投入使用。1934年雪铁龙推出第一款采用承载式车身的车型Traction Avant,该车型车身重心下降且更为舒适,通用、克莱斯勒等亦纷纷效仿,陆续推出承载式架构车型。在设计技术不断进步、规模效应逐步摊薄成本的作用下,承载式车身制造工艺得以普及,20世纪60年代末,乘用轿车普遍切换为更为轻便的承载式车身架构。

图表:承载式车身特点

资料来源:General Motors官网,Road & Track官网,中金公司研究部

承载式车身适用于城市道路,自重较轻、舒适度高,逐步成为SUV、轿车的主流选择。承载式车身具有较多优点:承载式架构使车辆重心更低,带来更好操控性能与舒适性;取消车架,减轻了整车质量,提高燃油经济性;将底盘和车身融为一体,提升了空间利用率。因此,承载式车身成为轿车及城市型SUV主流选择。

图表:承载式车身特点

资料来源:搜狐汽车,中金公司研究部

阶段三:新能源车里程焦虑仍存,轻量化趋势逐渐明晰

新能源车里程焦虑仍存,轻量化需求迫切。由于新能源车电池重量较大,新能源车整车质量一般较传统燃油车重10%,进而影响续航里程,因此我们认为,新能源汽车轻量化需求迫切。据《电动汽车车身结构轻量化研究》,若纯电动汽车整车重量能降低10%,平均续航里程将增加5%-8%,汽车整车重量每减少100kg,百公里电耗可降低约7.5%。据《节能与新能源汽车技术路线图》规划,2020、2025及2030年汽车减重目标分别为较2015年下降15%、20%、35%,汽车轻量化需求迫切。

图表:轻量化材料比较

资料来源:工信部《节能与新能源汽车技术路线图》,中金公司研究部

铝合金综合优势凸显,含铝车身成为重要选择。传统车身重量约占汽车总重的30%,车身轻量化对整车轻量化意义凸显。与镁合金、碳纤维相比,铝合金在密度、强度、成本与工艺难度上具有综合优势,能够满足轻量化、保证车身强度要求,因此含铝车身为轻量化重要选择。具体来看,奥迪A8采用全铝车身框架,与钢制车身相比质量减轻30-50%,本田Insight Hybird轿车车身采用纯铝车身,较钢制车身减重约40%,均起到较好轻量化效果。据国际铝协估计,2020年我国纯电车单车用铝量为173kg,而工信部发布的《节能与新能源汽车技术路线图》规划2025年、2030年单车用铝量应分别超过250kg、350kg,单车用铝仍有较大提升空间。

图表:我国乘用车单车用铝量

资料来源:国际铝协,CM Group,中金公司研究部

图表:轻量化材料比较

资料来源:万得资讯,熊自柳《新能源汽车及其轻量化技术发展现状与趋势》,中金公司研究部

与提升电池容量相比,采用铝制车身为提升续航更经济选择。我们认为,相比采用提升电池容量的方法,使用铝替代钢降低车身自重以延长续航更具有成本优势。以特斯拉Model Y磷酸铁锂电池60kWh为例,假设纯电动汽车整车重量能降低10%,平均续航里程将增加8%,而铝替代钢材实际可达到接近40%的减重效果,我们测算若通过铝替代钢实现整车减重,同时保证续航里程不变,若以铝替代钢制车身,则对应有望节省成本超过1.2万元。

图表:全铝车身较提升电池容量节约成本测算

资料来源:特斯拉官网,中金公司研究部

图表:铝车身较提升电池容量节约成本敏感性测算

资料来源:万得资讯,中金公司研究部

降本优势驱动一体化压铸渗透,CTC或成更远期方向

传统车身工艺制造工序复杂,一体化压铸具备效率高、成本低的优势

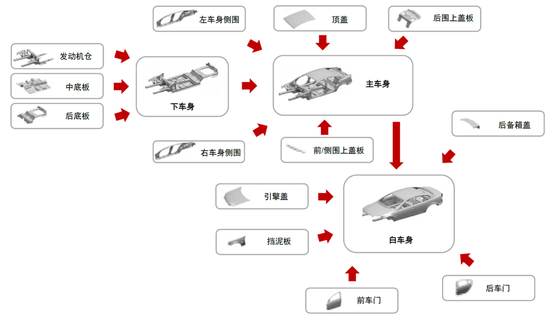

传统车身结构零部件较多,焊接等制造工序复杂,一体化压铸可实现提升生产效率的作用。传统车身制造工序先通过冲压、挤压、铸造完成各零部件生产,再使用焊接、铆接工艺将零部件进行连接。传统白车身由300-500个零部件构成,焊接点位可达4000-6000个。由于零部件众多会导致尺寸误差,因此汽车总装出厂前需要进行近6个月总计三轮(MB1、MB2、MB3)匹配调试。而一体化压铸则可以通过将多个零件合并为一个,简化生产流程,并将调试时间缩减为1-2轮,有效降低产线的资本投入以及提升生产效率。

图表:传统白车身架构

资料来源:北斗株式会社公司官网,中金公司研究部

图表:传统整车制造工艺流程

资料来源:中金公司研究部

受益于压铸机设备吨位提升,车身压铸件向大型化、集成化发展,让一体化压铸成为可能。随压铸机锁模力不断提升,以及压铸材料与工艺的不断完善,车身压铸件向大型化与集成化发展。车门框、A柱、后纵架、尾箱盖等大型车身构件可通过4000T压铸机制造。以奥迪A8为例,其减震塔铝压铸件可替代原本由10个零件焊接而成的钢制减震塔,实现减重10.8kg。特斯拉在美国、上海以及柏林工厂部署多台6,000T吨位大型压铸机,实现了Model Y车型后底板一体压铸成型,未来引入更大压铸机后,我们认为特斯拉有望实现一体压铸更大体积零件。以压铸机领先厂商力劲的大型冷室压铸机参数为例,随压铸机吨位上升,压铸机最大射料量也增加,实现压铸成型零件也越大。

图表:我国卧式压铸机研制生产能力变化表

资料来源:《中国压铸行业发展历程及现状》,中金公司研究部;注:包含力劲子公司意德拉

图表:压铸机铝材最大射料量和压铸机吨位关系

资料来源:力劲产品宣传手册,中金公司研究部

图表:压铸机吨位提升使更大压铸件成为可能

资料来源:布勒公司,中金公司研究部

制造工艺流程简化,实现生产提效降本。一体化压铸能够实现部分或整体车身构件一体化成型,减少分体冲压、压铸后焊接的复杂过程,简化制造工序。以特斯拉工厂为例,其通过传统工艺制造的Model 3后底板有70个零部件,而后底板一体化铸造的Model Y仅需两个零部件,焊接点位从700-800个减少至50个。简化后的流程工艺能够显著提升生产效率,特斯拉Model Y采用下底板一体化压铸后,对应部位制造时间由传统工艺的1-2小时缩减至3-5分钟。相较传统冲压-焊接工艺,压铸件材料利用率更高,且可实现一台压铸机代替多条成型与组装生产线,从而大大减少人员、土地成本。

图表:特斯拉Model 3与Model Y后车身比较

资料来源:特斯拉官网,中金公司研究部

图表:特斯拉一体化压铸工艺提效降本

资料来源:特斯拉官网,中金公司研究部

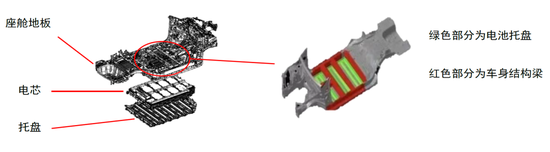

更新一轮车身及底盘设计革命:CTC

以减重降本为目的,CTP已初步应用,CTC落地在即。传统电池系统结构采用“电池+模组+电池包”结构,具电池占用面积大的缺陷。为使有限汽车空间搭载更多电池,宁德时代等厂商推出CTP架构,将电芯集成至电池包,该技术已应用至特斯拉Model 3,蔚来ES6等车型。CTC则是一种将电芯装直接配置至车辆平台的电池底盘一体化技术,CTC技术直接取消了模组,将电芯集成在底盘,电芯既是电量的载体,也是车身结构件的一部分,参与碰撞受力。CTC方案进一步提升集成度与空间利用率、减少了零部件数量,实现更优的空间布局。

图表:三代电池底盘技术比较

资料来源:第一电动公众号,中金公司研究部

当前主要的CTC方案分为两类:

►方案一:将底板面板与电池包上壳体合二为一,集成于电池,中底板为电池壳体所替代。电池上盖与门槛及前后横梁形成的平整密封面通过密封胶密封乘员舱,底部通过安装点与车身组装。该方案将电池包作为一个整体与车身集成,密封及防水性能较好,但由于缺少传统电池包上盖,改用车身+下盖负责密封,对乘员舱热管理的设计要求较高。

►方案二:底板面板与电池包上壳体合二为一,集成于车身,将电池包的结构分为上壳体和电池本体两个部分。通过密封胶实现车身与电池本体的密封,底部通过安装点与车身组装。该方案具有一定密封难度,需要为气密性开发检测线与返修线,增加成本与工时。

CTC在减重、优化车身布置方面具备较强优势,但同时对于密封性、热管理的要求相应提升。由于CTC方案将电池盒上盖与车身中底板的部分零部件进行了集成处理,电池盒与车身连接后需要通过密封胶实现密封,由此对于密封的要求较此前有中底板的方案将有所提升。另外,由于取消了电池包和模组的结构,其安全性和稳定性将受到挑战,对电池系统的温度一致性要求更高,热管理的重要性将进一步提升。

图表:国内外企业CTC技术布局进展

资料来源:各公司官网,网易网,中金公司研究部

特斯拉:CTC架构计划于Model Y上实现,德州工厂率先布局

特斯拉于2020年电池日提出了其CTC架构,计划将应用于其Model Y上。特斯拉以电池上盖取代原有座舱地板,将电池包上壳体直接连接在座椅等构件上,直接作为乘员座舱地板。特斯拉在电池包壳体上焊接四根横梁用于安装前排座椅,使其电池上盖能够同时起车身地板、封装电池作用。

根据特斯拉的测算,该承载式车身路线将能够将电池组集成于车身结构中,配合一体化压铸,可节省370个零部件,车身减重10%,每kWh电池成本降低7%。特斯拉计划2022年于德州超级工厂搭配4680电池实现Model Y上CTC底盘结构的组装。

图表:特斯拉CTC结构将电池上壳体用作座舱地板

资料来源:特斯拉官网,中金公司研究部

零跑:利用双骨架环形梁式结构,计划于零跑C01上投入使用

零跑于2022年3月对外公布了其智能动力CTC电池底盘一体化技术,并将于其中大型轿车零跑C01上投入使用。零跑CTC线路实现电池与底盘、下车身集成耦合,使得电池布局空间增加14.5%,续航提升10%,整车扭转刚度提升25%,车身重量降低15kg。

零跑利用双骨架环形梁式结构,将结构梁与电池托盘形成多个环形结构,能够有效固定电池组,利用车身纵梁、横梁形成完整的密封结构。其双骨架环形梁式结构能够有效提高结构强度,增加密封性与安全性。

图表:零跑汽车双骨架环形梁式结构

资料来源:太平洋汽车网,中金公司研究部

比亚迪:电池上壳体代替部分中底板,计划于海豹上投入使用

比亚迪在2021年9月对外展示了其基于纯电e3.0平台打造的全新概念车ocean-X,并宣布该平台采用了比亚迪开发的CTB车身电池一体化技术。比亚迪计划在其2022年发售的新车型海豹上采用e3.0平台,该车型包括后驱版(550km+150kW)、后驱长续航版(700km+150kW)、四驱版(650km+390kW)。比亚迪海豹用电池上壳体代替部分中底板,电池上盖与门槛及前后横梁形成平整密封面,通过密封胶密封乘员舱,底部通过安装点与车身组装,有望进一步提升其电池容量与空间利用率。

一体压铸行业空间广阔,设备+材料+工艺构筑三大壁垒

2025年中国一体化压铸产品市场规模有望达到近200亿元。

一体化压铸件单车重量可达180kg,对应ASP接近万元。当前一体化压铸主要的应用领域是前、后底板以及电池盒。从重量上看,按照集成轮罩的方案,我们预计前底板+后底板+电池盒整体重量可达180kg。按照一体化压铸件50元/kg的售价进行估算,我们认为,一体化压铸对应单车可配套价值量最高可达9000元。

图表:一体化压铸单车价值量较高

资料来源:中金公司研究部

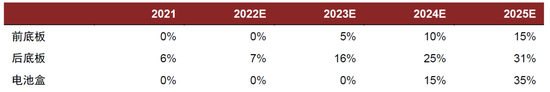

主要应用于B级及以上新能源纯电车型,后底板、前底板已实现量产,电池盒仍处研发阶段。我们认为,一体化压铸具备减自重、提高生产效率、延长续航的优势,而当前B级及以上的新能源车里程焦虑较为突出,因此我们认为应用于减重需求较大的B级及以上纯电车型以及定位高端的部分A级车。当前一体化压铸后底板已率先被特斯拉量产,而前底板也已有部分供应商获得定点,电池盒则由于体积较大,压铸技术当前还在研发阶段,目前主要是挤出+焊接路线。

我们预计后底板渗透率有望率先提升,电池盒后续渗透率提升预期较高,前底板渗透率预期则较为保守。向前看,我们认为,后底板碰撞风险较小,已有多个主机厂、零部件厂商成功试制及量产,因此渗透率有望率先提升;电池盒方面,一体化压铸相对于挤出+焊接路线具备较强的成本优势,因此我们认为高压压铸电池盒技术一旦突破,渗透率有望迅速提升;而前底板则考虑到有相对较高的碰撞风险而渗透率提升较慢。总体来看,我们预计2025年前底板、后底板、电池盒渗透率分别有望达到15%、31%、35%。

图表:新能源乘用车一体化压铸渗透率预测

资料来源:乘联会,中金公司研究部

我们对于材料端、设备端、制造端的行业空间分别进行了测算:

►材料端:根据我们的产业链调研,当前部分车企应用的后底板一体化压铸未集成轮罩,因此单件重量较低,后续技术逐步成熟,集成度提升,我们预计单件重量有望达到60kg。免热合金单价方面,我们假设铝价保持在20000元/吨左右,原材料供应商的加工费约为5000元/吨,对应单吨价格约为25000元。而伴随生产规模逐步扩大,新进入厂商增加,免热合金材料单价有望逐步下降。我们预计2025年中国免热合金市场规模有望达到88亿元,较2021年CAGR达到155%。

图表:一体化压铸材料端行业规模

资料来源:中汽协,乘联会,中金公司研究部

►设备端:考虑到压铸机设备面向全球市场进行销售,我们估算全球市场6000吨以上超大型压铸机市场空间。我们假设下游购买设备仅用于新增新能源汽车产能,产能利用率70%,单个设备年产压铸件约8万件,一台大型压铸机+压铸岛等配套设备价值量平均约0.5-0.6亿元。此外,考虑到产业发展前期,下游客户对于配套新车型的超大型压铸件,需要经过进行1年以上的验证期,因此部分设备采购及确认收入预计将早于实际部件上车,我们粗略估计该周期为半年左右。中性假设下,我们预计2025年全球6000吨以上超大型压铸机对应市场空间有望达到47.2亿元,较2021年CAGR达到96.0%。

图表:全球超大型压铸机销量预测

资料来源:中汽协,Marklines,中金公司研究部

图表:全球超大型压铸机市场空间预测

资料来源:中汽协,Marklines,中金公司研究部

►制造端:根据我们当前的产业链调研以及铝压铸厂商成本加成规律,我们预计成品一体化压铸产品单价约为50元/kg,后续伴随良品率、产能利用率提升,单价有望逐步下降。我们预计2025年国内一体化压铸制造端行业规模有望达到179亿元,较2021年CAGR达到156%。

图表:一体化压铸制造端行业规模预测

资料来源:中金公司研究部

设备+材料+工艺构筑三大壁垒

设备端:大型压铸机供给有限,设备前瞻性布局成为竞争重点。当前具备6000t及以上压铸机生产能力的国内供应商仅力劲、海天金属、伊之密,国外有意大利IDRA(已为力劲收购)及瑞士布勒,设备供给有限。力劲科技当前最大吨位产品可达到1.2万吨,当前力劲大型压铸机月产能在2-3台;海外供应商主要为布勒,布勒当前量产的最大吨位产品为6000t,更大吨位的产品仍需一段时间。国内厂商海天金属、伊之密也在积极布局研发和生产。

图表:国内外大型压铸设备产能(截止2022年4月)

资料来源:各公司官网,各公司公告,中金公司研究部

材料端:免热处理合金为一体化压铸最佳选择。传统压铸方式需要通过热处理减少气泡产生,但热处理过程易造成变形与表面质量缺陷,降低压铸结构件精密性与机械性能。热变形问题可以通过后续机械矫正等缓解,但这对生产效率、生产成本会产生较大影响。随压铸结构件尺寸和复杂性增加,热变形问题愈发显著,免热处理材料不可或缺。

免热合金行业参与者较为有限,进入壁垒不断提高。当前拥有免热处理合金专利的厂商包括海外的美国铝业、德国莱茵菲尔德,以及国内的立中集团、上交大丁院士团队、广东鸿图等。我们认为,免热合金壁垒较高,主要体现在:1)研发壁垒。免热合金即向原材料铝中加入一定比例的硅、镁、钼等金属或非金属元素,在某个特定的、较窄的比例区间内,才可以使得铸造铝合金的性能达到免热标准。需要企业投入较大的研发支出和人员,同时也需要多年的生产经验积累。2)先发者通过专利提升行业进入壁垒。具备先发优势的厂商通过专利中对于合金中其他元素添加的比例进行限制,使得后进入者越来越难以绕过原有专利研发出符合要求的产品。

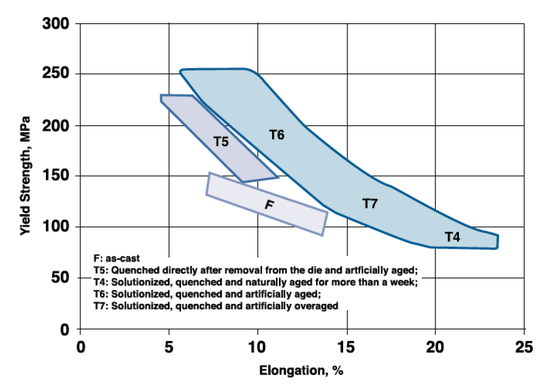

图表:热处理可显著提升材料性能表现

资料来源:Alcoa、中金公司研究部;注:F为非热处理,T4-T7为不同热处理方式

图表:免热处理合金专利储备情况

资料来源:各公司产品手册、国家知识产权局、WIPO、中金公司研究部

工艺端:大型一体化压铸工艺难度较大。为实现大规模量产过程中保持高良率及大型部件的一致性,一体化压铸企业在工艺Know how需具有丰富积累。设计层面主要为模具的设计,包含模具结构、型芯、冷铁的配置。模具在设计过程中要考虑其排气结构,该过程需不断仿真模拟及生产实操,依赖于丰富设计经验。部件成型层面,为保证大型一体化零部件的精度、一致性,需要企业熟练掌握对压铸机压射压力及速度控制的配置,对铝液温度、流速、压力配置精准把控,具有较高工艺难度。

多方积极布局一体化压铸,车企自制、供应商模式有望共存

当前特斯拉、蔚来、小鹏等新能源车企积极布局一体化压铸,同时大众、沃尔沃等传统车企也不断探索一体化压铸。除整车厂外,国内第三方压铸厂也取得了较大进展。我们认为,整车厂与第三方压铸厂共存的竞争格局将持续,但第三方压铸厂更具有成本与技术优势。

整车厂:多车企对一体化压铸技术的优势较为认可,助力一体化压铸渗透率提升。

►特斯拉:特斯拉model Y后底板已实现一体化压铸。目前其上海工厂有3台6000T压铸机,其美国加州及德克萨斯州工厂皆配置有大型压铸机。特斯拉已为其新一代电动皮卡Cybertruck的生产订购8000T压铸机,用于生产其一体化后底板。

►蔚来:蔚来于2021年10月宣布其成功开发了免热处理铝合金以用于大型压铸件,其当年发布的ET5后底板采用了一体化压铸设计。

►小鹏:小鹏武汉工厂除常规冲压、焊接、涂装车间,还引入了一体化压铸车间,计划将引进一条以上超大型压铸岛及自动化生产线。

►小米:据《压铸周刊》,小米汽车已与国内某主流品牌压铸机制造商签约,向其采购一台以上超大吨位压铸机,用于一体化压铸汽车零部件生产制造项目。

►大众:据德国《商报》报道[1],大众将于德国沃尔夫斯堡新建一座工厂用于生产新一代电动车Trinity,新工厂将引入一体化压铸技术,并于2026年起生产首批汽车,预计可实现10小时生产一台整车。

►沃尔沃:沃尔沃将扩建其瑞典Torslanda工厂,计划将于下一代全电动平台上引入一体化铸造工艺,规划将于2025年实现量产。沃尔沃目标在后底板生产上使用8000T锁模力压铸机,节拍在140s。

图表:整车厂积极布局一体化压铸

资料来源:搜狐汽车,财联社,《压铸早报》,中金公司研究部

第三方压铸厂:更具成本与工艺优势,多个厂商已试制成功并获得定点

当前已有多个厂商获得一体压铸订单,并且试制成功。参与布局一体化压铸的第三方压铸厂包括文灿股份、广东鸿图等具备车身结构件制造经验的厂商,其他有轻量化业务生产经验的拓普、爱柯迪、美利信等也有所布局。当前,文灿股份、拓普股份、美利信目前已获确定性定点,而广东鸿图已与下游客户展开大型一体化压铸件试制合作。

我们认为,第三方压铸厂更具规模效应及工艺优势,有望在未来占据较大市场份额。技术方面,汽车整车厂多采用冲压+焊接传统车身制造工艺,在压铸件领域布局较少。而第三方压铸厂在压铸件制造领域具有长期技术及工艺积累,在模具开发、参数调试与实验模拟上已形成成熟流程体系,工艺经验积累深厚。成本方面,第三方压铸厂可实现不同品牌车型大型一体化构件的生产,能够摊薄压铸岛、厂房支出,形成规模效应,而整车厂车型较为单一且销量有限,自主生产一体化压铸件投入较大。我们认为,第三方压铸厂具备成本与工艺优势,其未来发展可期。

图表:第三方压铸厂布局一体化压铸情况(2022年5月)

资料来源:各公司公告,各公司官网,盖世汽车,中金公司研究部

[1] https://new.qq.com/rain/a/20220301A0C92O00

文章来源

本文摘自:2022年5月17日已经发布的《一体压铸:减重降本驱动,行业放量将至》

厍静兰SAC 执证编号:S0080120080100

陈显帆 SAC 执证编号:S0080521050004 SFC CE Ref:BRO897

邓 学 SAC 执证编号:S0080521010008 SFC CE Ref:BJV008

齐 丁 SAC 执证编号:S0080521040002 SFC CE Ref:BRF842

张梓丁 SAC 执证编号:S0080517090002 SFC CE Ref:BSB840

李昕阳 SAC 执证编号:S0080121070352