兴证策略:风继续吹 “新半军”的修复窗口仍将持续

原标题:【兴证策略张启尧团队】“新半军”:风继续吹

来源:尧望后势

张启尧 胡思雨

核心观点

回顾:2021年11月起判断风格向金融地产等稳增长方向切换,并将国企地产作为首推。2022年4月14日《调整至今,“新半军”择时框架发出哪些重要信号?》预判5月“新半军”迎来一波修复。

展望:风继续吹,“新半军”修复也将继续

“新半军”引领市场修复。今年以来兴证策略将新能源、半导体、军工这三个相关性较强的硬科技板块概括为“新半军”并构建了择时框架、拥挤度体系及细分行业梳理。4月中旬在“新半军”调整最剧烈时,我们在《调整至今,“新半军”择时框架发出哪些重要信号?》中预判5月“新半军”将迎来修复行情;5月5日《“新半军”择时框架发出积极信号,重点关注哪些方向”?》再次明确指标体系发出积极信号,重点提示的军工、光伏也成为修复行情的最强主线之一。

风继续吹,“新半军”修复也将继续。1)国内政策暖风呵护大盘及风险偏好的同时,也为“新半军”修复营造出更好的宏观条件。继5月15日央行宣布调降房贷利率后,5月20日五年期LPR利率进一步调降15bp。2)美债利率震荡下行,对“新半军”的冲击缓解。在我们的“新半军”择时框架中,美债利率与“新半军”的表现呈显著的负相关。近期随着美联储加息预期降温叠加美国经济衰退预期升温,美债利率已在回落。往后,至少在6月初启动缩表乃至6月15日再次加息前,美债利率再度大幅上行的概率不大,或进入一个平台甚至修复期。3)修复至今,当前“新半军”拥挤度仍处于中等偏低水平,不构成对股价的显著制约。今年以来市场大幅回调,“新半军”拥挤度均降至历史低位,交易拥挤压力大幅释放,而随着近期股价迎来修复,“新半军”拥挤度自底部开始快速回升,但目前仍处于中等偏低水平,部分细分板块拥挤度最高也尚处于中等水平,并未进入过热区间。4)尽管海外市场仍在波动,但随着国内疫情持续改善,海外资金已在加速回流,人民币贬值压力也在缓解,带动市场情绪进一步回暖。此前3、4月疫情高峰期间,外资一度大幅流出,人民币汇率也大幅贬值,冲击市场情绪。而当前,随着国内疫情逐步改善、复工复产持续推进,外资已在加速回流,5月20日陆股通北上资金净流入142.4亿,创去年底以来新高。5)随着季报期过去,市场已开始更加理性、从容地去挖掘“新半军”中被掩盖、错杀的亮点。去年底开始市场对于“新半军”业绩的担忧加剧了板块整体的调整。“泥沙俱下”中,不少景气仍强的方向同样难以规避系统性的下跌。而当前随着季报的披露,在整体下滑的盈利环境中,“新半军”仍有亮点,可以更好的锚定业绩及估值预期。6)最后,结合我们择时框架的判断,“新半军”的修复窗口仍将持续。

具体到子版块:1)“新半军”中,免疫力较强、维持高景气的方向(光伏组件/硅料硅片、军工新材料/结构件、风电整机/上游材料、半导体材料/设备、5G光纤光缆):结合估值和业绩确定性,以及我们“新半军”择时框架领先指标的判断,我们认为5月科技成长板块有望迎来一波修复窗口。2)消费核心资产(酒类、免税、航空、景区及酒店):一方面,受益于国内疫情逐步改善。另一方面,板块股价、估值均已处于低位,内外部不确定下进可攻退可守。3)“稳增长”板块(基建、地产、银行等):中财委会议要求“全面加强基础设施建设”,政治局会议强调“努力实现全年经济社会发展预期目标”,政策持续加码。同时,全球市场仍处于高波动、低风险偏好的乱局中。基建、地产、银行等板块兼具安全性与政策驱动。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

“新半军”:风继续吹

回顾:2021年11月起判断风格向金融地产等稳增长方向切换,并将国企地产作为首推。2022年4月14日《调整至今,“新半军”择时框架发出哪些重要信号?》预判5月“新半军”迎来一波修复。

展望:风继续吹,“新半军”修复也将继续

“新半军”引领市场修复。今年以来兴证策略将新能源、半导体、军工这三个相关性较强的硬科技板块概括为“新半军”并构建了择时框架、拥挤度体系及细分行业梳理。4月中旬在“新半军”调整最剧烈时,我们在《调整至今,“新半军”择时框架发出哪些重要信号?》中预判5月“新半军”将迎来修复行情;5月5日《“新半军”择时框架发出积极信号,重点关注哪些方向”?》再次明确指标体系发出积极信号,重点提示的军工、光伏也成为修复行情的最强主线之一。

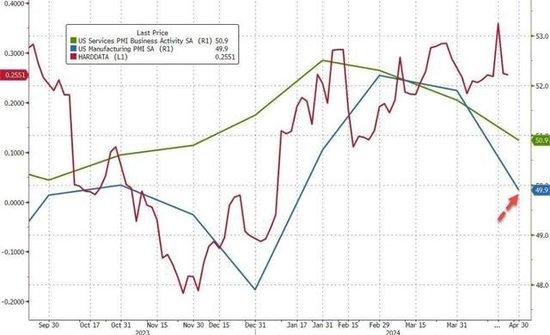

风继续吹,“新半军”修复也将继续。1)国内政策暖风呵护大盘及风险偏好的同时,也为“新半军”修复营造出更好的宏观条件。继5月15日央行宣布调降房贷利率后,5月20日五年期LPR利率进一步调降15bp。2)美债利率震荡下行,对“新半军”的冲击缓解。在我们的“新半军”择时框架中,美债利率与“新半军”的表现呈显著的负相关。近期随着美联储加息预期降温叠加美国经济衰退预期升温,美债利率已在回落。往后,至少在6月初启动缩表乃至6月15日再次加息前,美债利率再度大幅上行的概率不大,或进入一个平台甚至修复期。3)修复至今,当前“新半军”拥挤度仍处于中等偏低水平,不构成对股价的显著制约。今年以来市场大幅回调,“新半军”拥挤度均降至历史低位,交易拥挤压力大幅释放,而随着近期股价迎来修复,“新半军”拥挤度自底部开始快速回升,但目前仍处于中等偏低水平,部分细分板块拥挤度最高也尚处于中等水平,并未进入过热区间。4)尽管海外市场仍在波动,但随着国内疫情持续改善,海外资金已在加速回流,人民币贬值压力也在缓解,带动市场情绪进一步回暖。此前3、4月疫情高峰期间,外资一度大幅流出,人民币汇率也大幅贬值,冲击市场情绪。而当前,随着国内疫情逐步改善、复工复产持续推进,外资已在加速回流,5月20日陆股通北上资金净流入142.4亿,创去年底以来新高。5)随着季报期过去,市场已开始更加理性、从容地去挖掘“新半军”中被掩盖、错杀的亮点。去年底开始市场对于“新半军”业绩的担忧加剧了板块整体的调整。“泥沙俱下”中,不少景气仍强的方向同样难以规避系统性的下跌。而当前随着季报的披露,在整体下滑的盈利环境中,“新半军”仍有亮点,可以更好的锚定业绩及估值预期。6)最后,结合我们择时框架的判断,“新半军”的修复窗口仍将持续。

具体到子版块:1)“新半军”中,免疫力较强、维持高景气的方向(光伏组件/硅料硅片、军工新材料/结构件、风电整机/上游材料、半导体材料/设备、5G光纤光缆):结合估值和业绩确定性,以及我们“新半军”择时框架领先指标的判断,我们认为5月科技成长板块有望迎来一波修复窗口。2)消费核心资产(酒类、免税、航空、景区及酒店):一方面,受益于国内疫情逐步改善。另一方面,板块股价、估值均已处于低位,内外部不确定下进可攻退可守。3)“稳增长”板块(基建、地产、银行等):中财委会议要求“全面加强基础设施建设”,政治局会议强调“努力实现全年经济社会发展预期目标”,政策持续加码。同时,全球市场仍处于高波动、低风险偏好的乱局中。基建、地产、银行等板块兼具安全性与政策驱动。

本周A股市场回顾

A股资金面跟踪

A股盈利和估值

海外市场跟踪

关注全球资本回流美国超预期,中美博弈超预期等。