警惕!美聯儲“撂攤子”下流動性枯竭將進一步扼殺美股

流動性是資本市場的命脈。這在美國從來都不是一個真正的問題,因爲美國被譽爲世界上最具深度和流動性的市場,這也是美元成爲世界主要儲備貨幣的原因之一。

但如今,流動性卻一直在緩慢地從各個市場流失,以至於美聯儲本月警告稱,流動性威脅到了金融穩定,忽視這一警告的投資者將自擔風險。

流動性流失原因

流動性可以通過多種方式衡量。在股票市場中,這些指標包括日均交易量、股市盤口或市場深度,即低於買入價和高於賣出價的股票或合同總數。而流動性下降的原因有很多,例如股市的監管規定減少了報出訂單的動機,這意味着做市商不願意在屏幕上發佈買賣報價。

還有包括像交易中所謂“Tick”大小也會導致流動性不足(Tick指的是股票、期貨或債券可以交易的最小報價單位)。以及,如果買賣價差太小,也可能會降低發佈買賣報價的動機。在期貨市場上,保證金要求也會影響流動性。隨着保證金的增加,投資者若不追加保證金,可以交易的合同數量將會減少。

但最值得注意的是,流動性下降可能與近期美聯儲計劃通過加息和縮減近9萬億美元的資產負債表來收緊貨幣政策有關。別忘了,自疫情爆發初期以來,美聯儲一直通過在公開市場購買債券的方式,每月直接向金融系統注入1200億美元。但如今,這些資金將開始從市場流出,這導致了更高水平的波動性,而波動性與流動性呈反比關係。

這也正如彭博分析師Cameron Crise在上週所指出的那樣,在目前環境下,如今股市的流動性是金融危機和疫情爆發以來最糟糕的。

不僅股市,債市也出現流動性下降

高盛交易員Matthew Fleury曾警告稱,當前市場環境已滿足美股崩潰的條件,甚至已到達從未見過的水平。Fleury指出,美股的流動性都已接近2018年12月和2020年3月的低點。

Fleury稱:“當前美股的市場環境很嚴峻,如果標普500指數再跌5%我也不會感到很驚訝,尤其是流動性已然枯竭,疊加散戶失去鬥志、季節性資金流出將加劇這種恐慌,估值在流動性危機中變得無關緊要。”

摩根大通也表示,即使按照兩年多前疫情崩盤時期的標準衡量,標普500指數期貨的流動性(即交易的難易程度)也很堪憂。

“市場深度不比2020年3月好多少,”摩根大通策略師Nikolaos Panigirtzoglou寫道,“這意味着市場在不顯著影響價格的情況下消化相對較大交易指令的能力目前很低。”

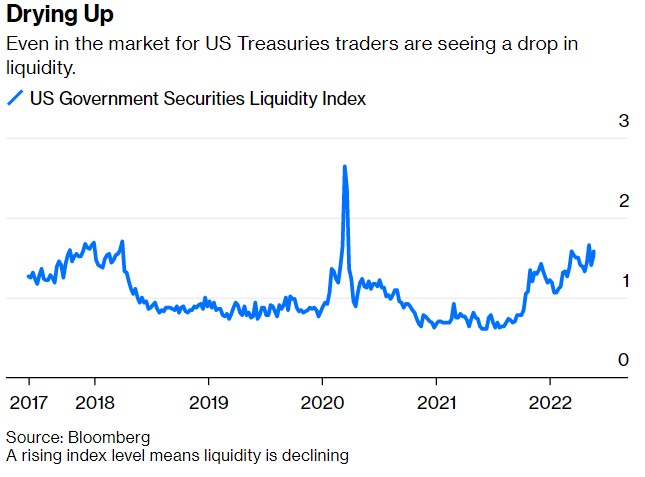

但除了股市之外,被稱爲世界上最重要的美國國債市場的流動性也在下降。Mauldin Economics投資策略師Jared Dillian表示,債市流動性下降如此之大,以至於收益率在沒有明顯原因的情況下出現快速而廣泛的波動並不罕見。美聯儲也在其報告中表示:“市場深度等流動性指標表明,美國國債市場流動性明顯惡化。”

由於金融危機後對風險承擔施加了成本高昂的限制,曾經讓市場保持流動的投資銀行已經消失無蹤。儘管債券市場取得增長,但他們的參與度卻在下降。現在,美國國債市場的最大莊家美聯儲也在縮表撤退。

雖然債券市場狀況與2020年的暴跌相比要好得多,但美國國債交易員越來越難以在較小買賣價差下達成交易。

“市場深度和價格影響指標正在接近疫情衝擊時期的水平,表明相當高的價格無序波動風險,”高盛利率策略師Avisha Thakkar表示,“沒有美聯儲作爲後備買家,一個副作用是當衝擊確實出現時,市場脆弱的風險更大。”