6月LPR按兵不動略超預期,專家解讀目前還在觀察期,不排除後期仍可能下行……

6月20日,中國人民銀行授權全國銀行間同業拆借中心公佈,全國6月1年期貸款市場報價利率(LPR)爲3.7%,上月同爲3.7%;5年期LPR爲4.45%,上月爲4.45%。1年期和5年期均維持不變。

此前發佈的1-5月份數據顯示,樓市銷售跌幅在擴大,市場需求仍舊疲弱。由此,各界預期5年期LPR進入了新一輪下降的通道。所以,此次LPR按兵不動,稍微超出市場預期。

6月LPR爲何按兵不動?廣東省規劃院住房政策研究中心首席研究員李宇嘉認爲主要在於四個因素:

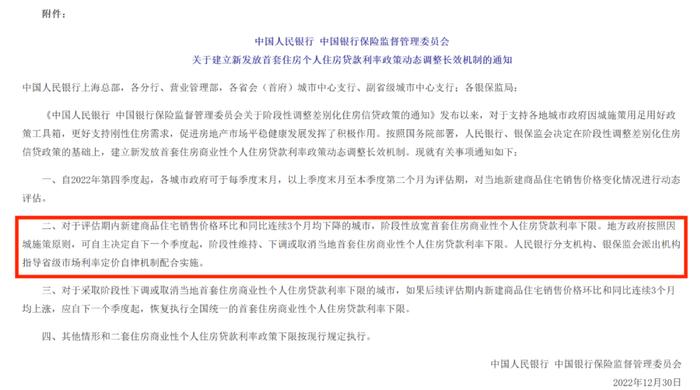

首先,5月份LPR非對稱降低,5年期下降15個基點,且首套房還可以在LPR基礎上再下降20個基點,對樓市是大幅度的定向降息。從5月下旬開始,政策進入窗口期,即觀察既有鬆綁扶持政策的效應,而不是出臺新一輪刺激政策,包括大家預期一線城市調控鬆動,並沒有實現。

其次,5月份,樓市在明顯好轉。一方面,70城房價中,一線城市新房價格環比連續5個月上漲,5月份的漲幅從4月份的0.2%擴大到0.4%;二手房價一線城市連續6個月上漲。且京滬杭等位列漲幅前面。如果再降低LPR,可能會導致新一輪房價上漲,這是管理層不願意看到的。

再次,儘管1-5月份樓市銷售、新開工、拿地跌幅在擴大,但5月單月環比改善跡象很明顯,比如銷售面積環比增長26%,土地購置環比增長46%。且各項樓市指標單月同比跌幅也在收窄。因此,如果繼續降低LPR,會與疫情紓困、各地刺激的政策形成疊加,導致房價滯後快速上漲。

第四、從5月金融數據看,市場上資金很多,關鍵是市場主體貸款的積極性不足。比如,5月份居民中長期貸款增加1047億元,同比減少3379億元,顯示貸款買房積極性不夠。但同時,5月住戶存款增加7393億元,同比多增6321億元,背後體現的就是目前居民偏謹慎的心態。再比如,5月企業中長期貸款增加5551億元,同比減少977億元,企業信貸結構依然較差,中長期貸款依舊偏弱。

李宇嘉分析,6月份估計是政策窗口期或空窗期,表現在管理層觀察既有鬆綁政策(包括地方鬆綁、央行前期降低LPR、疫情紓困等)的效果,觀察疫情結束後的消費態勢,觀察經濟數據的變化。因此,LPR按兵不動是合理的。如果居民購房在6月份繼續下降,且跌幅超出預期,經濟數據又比較差的話,不排除7月份新一輪調整窗口出現後,再行啓動下調。隨着疫情結束,一攬子紓困疫情落地,加上前期央行降準、定向對樓市降息,各地前期密集紓困樓市,預計6月份樓市銷售會有明顯的好轉,特別是熱點城市。

易居研究院智庫中心研究總監嚴躍進也認爲,當前LPR調整會暫時休整。尤其是在穩經濟大盤和一攬子政策發佈前後,各類配套政策基本到位,到6月份下旬,各地更強調政策的實化而非政策的出臺,所以各地近期更多會體現爲對既有寬鬆信貸政策的消化。

從房貸市場來說,此前房貸利率下限下調、五年期以上LPR下調等影響,客觀上都使得房貸本身進入到利率下降的通道。同時一些城市也明確了房貸利率要朝着最低利率的方向推進,所以大方向看,當前房貸利率肯定繼續寬鬆,購房成本將進一步降低。

嚴躍進提醒,近期出現了一些傳言,類似房貸利率會上升。這些說法或是營銷術語,但本身對購房者預期有誤導。實際上當前房貸政策方向很清晰,會進一步放鬆,不會因爲LPR沒有進一步下調或其他情況而出現房貸的上升。後續各地房貸利率下調的空間很大、概率也很高。