互联互通下首批87只ETF名单来了!将对未来两地市场产生什么影响?

记者|刘晨光

6月28日,中国证监会、香港证监会宣布,互联互通(内地与香港股票市场交易互联互通机制)下的ETF(交易型开放式基金)交易将于2022年7月4日开始。

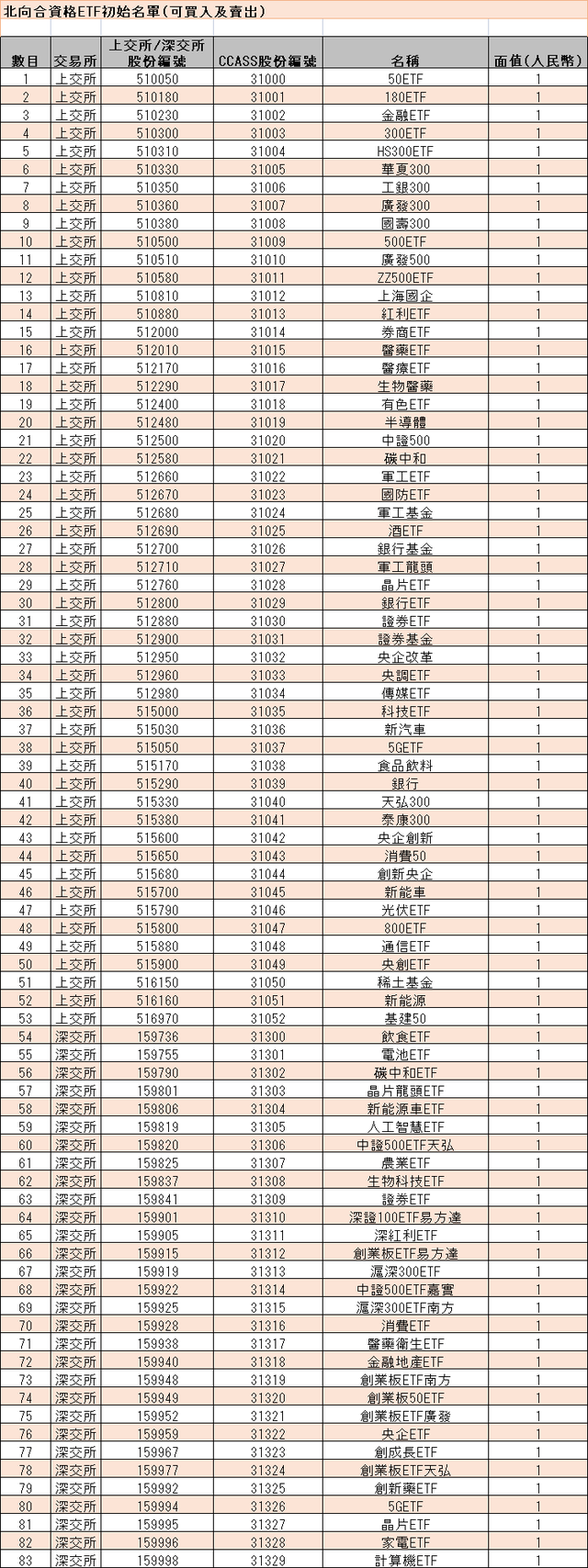

根据最新公告,首批纳入ETF通的合资格标的共有87只。其中内地投资者通过南向沪港通和南向深港通,分别可买到4只港股ETF。香港投资者通过北向沪深股通,可买到83只A股ETF。

中国证监会、香港证监会发布的联合公告显示,两地监管机构在ETF纳入互联互通的准备工作上通力合作。目前,相关业务规则、操作方案及监管安排均已确定,技术系统已准备就绪。

此外,中国证监会、香港证监会已就ETF纳入互联互通涉及的跨境监管合作、投资者教育合作等安排达成共识,双方将继续做好ETF纳入互联互通投资者教育和投资知识传播工作,加强执法合作,打击各类跨境违法违规行为,及时妥善处理重大或突发事件,维护互联互通正常运行秩序,保护投资者合法权益。

深交所发文指出,深交所和香港联交所今日公告了首批深港通标的ETF名单。其中,深股通ETF共30只,覆盖创业板ETF、沪深300ETF等核心宽基产品,以及生物科技ETF、芯片ETF、碳中和ETF等代表性行业主题产品,主要集中在先进制造、数字经济和绿色低碳等领域。港股通ETF共4只,包括盈富基金等股票ETF。

沪股通ETF53只,包括上证50、上证180等宽基指数ETF,也有医药、金融、科技、消费、等行业和主题ETF。

港股通ETF共4只,包括盈富基金、恒生中国企业ETF、南方恒生科技ETF、恒生科技指数ETF。

事实上,5月27日,上述监管机构就发布了联合公告。同时有几项相关条款。如关于投资标的,两地将基于基金规模、跟踪指数选股以互联互通标的股票为主等原则,确定符合条件的内地ETF及香港ETF纳入标的范围。详细的条件规定将由两地交易所发布。经中国证监会和香港证监会同意,两地交易所可根据运行情况在股票互联互通框架下调整纳入标的范围。

投资方式上面,投资者通过互联互通投资ETF,仅可在二级市场进行交易,不允许申购赎回;投资额度上,ETF投资额度与股票投资额度一并统计及管理。

在选择具体标的规则上,6月24日,沪深交易所均发布了相关细则,相关条目基本相同。以上交所为例,明确ETF纳入互联互通标的具体安排。将满足条件的上交所与联交所股票ETF纳入沪港通标的范围。如上交所ETF过去6个月日均资产规模达15亿元人民币,且其成份证券以沪深股通标的股票为主;联交所ETF过去6个月日均资产规模达17亿元港币,且其成份证券以港股通标的股票为主,不得属于合成ETF、杠杆及反向产品。此外,纳入标的的ETF须同时满足上市满6个月、其标的指数发布满一年等要求。原则上标的ETF每半年调整一次。

公开资料显示,证监会有序推动内地与香港金融市场和金融基础设施互联互通,分别于2014年11月17日和2016年12月5日推出沪港通、深港通机制。截至2022年5月底,沪深股通资金合计净流入约16334亿元,港股通资金合计净流入约20098亿元。

香港证监会行政总裁欧达礼表示:“ETF通是一个重要的里程碑,因为这是互联互通首度扩展至股票交易以外的领域。此举将能促进香港发展成为ETF枢纽,并凸显本港在连系国际资本与内地市场方面所肩负的独特角色。”

香颂资本执行董事沈萌告诉界面新闻,此举主要是可以扩大ETF的投资与交易范围,目的是搞活市场。关键是加强内地和香港之间的金融联系。

安信国际研究指出,两地ETF互联互通为很多国内投资者参与港股市场提供了一个重要的投资渠道。很多内地投资者对直接投资港股个股仍存顾虑,尤其是对香港市场缺乏了解的内地投资者,可以通过ETF这个透明度高、交易便捷的通道进入港股市场,为港股市场带来可观的增量资金。

天风证券指出,一方面,ETF 纳入互联互通标的可丰富境内外投资者的投资渠道和交易品种,有利于境内外投资者更加有效对接对方市场资源。另一方面,ETF 纳入互联互通标的将进一步改善投资者结构,有利于推动 ETF 市场健康发展。