大恒科技:主业不温不火,营收步步下滑,业绩全靠跨界,涨跌全凭徐翔

上市22年,大恒科技:主业不温不火,营收步步下滑,业绩全靠跨界,涨跌全凭徐翔

来源:市值风云

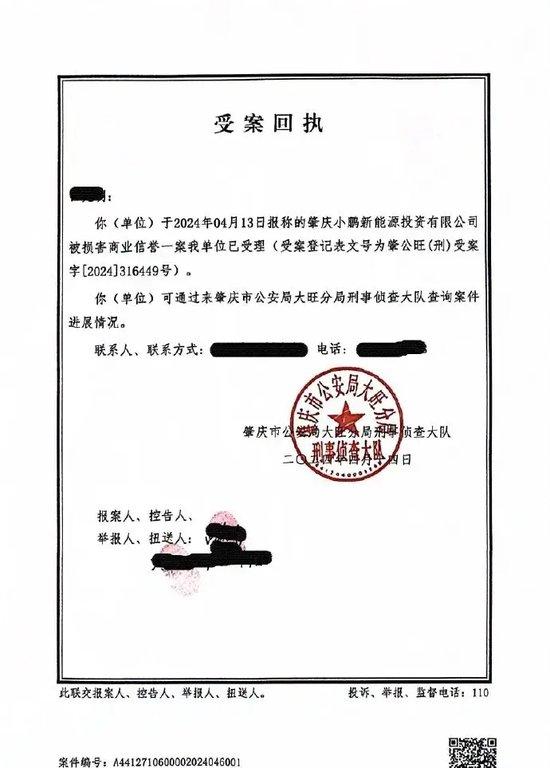

实控人股权悉数冻结,连年计提资产减值。

作者 | Los

编辑 | 小白

潮涌潮落,从中科院系变身泽熙系

这是一个凄凉的故事:曾经出身高门,上市22年,如今只落了一个苟且偷生,泯然众人。

亲自上演这场悲剧的,就是大恒科技(600288.SH)。

2015年作为分水岭,在这之前它有着光荣历史:是1987年成立的中科院直属的中关村老牌高科技企业集团,甚至公司的名字也是为了致敬被誉为“中国光学之父”王大珩,而取的谐音“大恒”。

公司主营业务分为光机电一体化、信息技术及办公自动化、数字电视网络编辑及播放系统三大板块,成立至今主营业务一直没变。

2000年登陆上交所,在上市初期公司发展迅猛,1997年营收体量仅为2.7亿,2011年突破40亿。

但这也成了后来无法企及的巅峰。

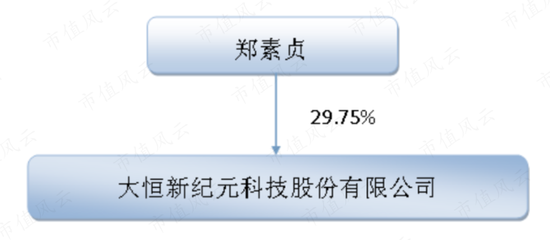

到了2014年底,公司从中科院系变成了泽熙系:徐翔母亲郑素贞斥资12亿,在不触及30%要约收购线的情况下,从原实控人中国新纪元有限公司手中以每股9.32元的转让价格拿到公司总股本的29.52%,成为第一大股东。

(来源:公司公告)

于是,在那个资本市场的蛮荒时代,公司拥有了一个响当当的名头:徐翔概念股。

而实控人郑女士(显然代表的是背后的徐翔)并没有满足,紧接着抛出了30亿定增方案,拟通过定增以每股9.69元认购3亿股,将持股比例从29.52%增加到58.72%,夯实控制权。

(来源:公司公告)

但事与愿违,人算不如天算,2015年徐翔的故事相信各位老铁都一清二楚了。

受此影响不仅定增方案不了了之,郑女士所持公司股份被悉数冻结。

公司的发展也随之走向一潭死水:融资难、贷款难、业务拓展更难。

截至2022年一季度末,公司实控人仍是郑素贞,且所持有的1.29亿股的公司股票全部处在被法院冻结状态。

(来源:2021年年报)

2021年,公司营收25.4亿,大概和2003年差不多。

2022年一季度,营收5亿,同比增长23.6%。

清仓卖出诺安基金引关注,意在回归主业?

混日子的大恒科技,前一阵因为一则消息上了热搜:坊间盛传称泽熙系近期动作频频,公司拟出售所持有的诺安基金管理有限公司(简称:诺安基金)20%的股权。

而在这之前,华丽家族(600503.SH)也发公告,拟向华泰证券出售其持有的华泰期货40%的股权。

华丽家族的第二大股东正是徐翔身后的泽熙系,而该公司发布草案中对于40%的股权出售有贱卖之嫌。且一旦股权转让成功,归母净利润将为负。

华丽家族称,股权转让是为了进一步聚焦主业。但作为房地产公司,华丽家族近两年新增房地产储备面积、新增竣工面积、新开工面积基本均为0,也不知道主业这玩意儿到底在哪里。

对于华丽家族这样的草案,上交所已发出问询函。

而同是徐翔概念股的大恒科技,被爆出要转让诺安基金股权,公司紧急出面澄清,称仅有转让初步意向,尚未形成决议。

(来源:公司公告)

很明显公司对于要出售诺安基金的股权并没有否认,而根据媒体报道,目前已有机构问询,业内预计诺安基金20%股权成交价在10-20亿之间。

(来源:财联社新闻)

而6月25日公司发的公告也确认了上述说法,公司称拟出售股权的事宜正在筹划阶段,但诺安基金20%的股权不低于10亿。

01 诺安基金,下金蛋的鸡

这部分股权是公司2007年以1.16亿收入囊中的,在2012年2月获得证监会批准,公司成为诺安基金的第三大股东。

按照预估价格,诺安基金15年间估值暴增近10倍。

(来源:2007年年报)

(来源:2012年年报)

根据年报披露,2021年诺安基金营收为11.2亿,同比增长14.5%,净利润3.05亿,同比增长11.7%。而2012年证监会批准股权变更时,营收为6.6亿,净利润为2.1亿。

此外,2021年诺安基金的总资产为23.3亿,而2012年仅为9.3亿。

截至2022年6月20日,诺安基金管理的全部资产规模达1329.2亿,管理的非货币资产规模为640.1亿,旗下基金数共61只。

其中管理规模超过30亿的有6只基金,公司也不乏有蔡嵩松这样的明星经理,其管理的诺安成长混合规模超过240亿。

2019年,蔡经理接管该基金并豪赌半导体,业绩一度飙升200%,管理规模从3.8亿超过300亿。

但曾炙手可热的“网红赌徒”蔡经理也因其激进的拒绝分散持仓的管理风格,让该基金从2021年下半年开始经历了较大的回撤,更让一众基民“意难平”。

不管怎么说,诺安基金作为大恒科技的优质资产,从郑女士2014年底接手公司截至2021年底,7年间为公司实现投资收益总计3.88亿,而同期公司归母净利润不过3.64亿,前者占比高达106%。

可以说诺安基金最大功能就是持续的“贴补家用”。2015-19年,投资收益占归母净利润平均达173%,虽然近三年该比重在不断下滑,但2021年依旧高达66.4%。

如果诺安基金股权成功转让,那对公司业绩或许将是毁灭性的。

大恒科技除诺安基金外,还持有上海大陆期货有限公司49%的股权。大陆期货2021年实现投资收益531万,占公司归母净利润的5.8%。有媒体报道公司也有出售该股权的意向,目前正在询价阶段。

02 谱尼测试,能撑起一片天?

一边是卖出,另一边是买入。

大恒科技于2022年3月与谱尼测试(300887.SZ)签订了股权认购协议,以55.3元/股的价格认购271万股,占谱尼测试总股本的1.7%,位列第五大股东,总认购金额约为1.5亿。

(来源:2021年年报)

谱尼测试是国内较早成立的第三方检测机构,包括生物医药一站式服务CRO/CDMO、药物合成、药物制剂分析及安全性评价,医学检测、核酸检测、基因检测,医疗器械检测,食品安全检测及生态环境检测等。

2021年疫情步入常态化,核酸检测业务是谱尼测试的营收增长点。根据大恒科技年报披露,2022年中报后对于谱尼测试的定增股票投资将对公司业绩产生影响。

对于谱尼测试1.5亿的投资算是公司近年来的大手笔,但谱尼测试的主营业务和公司的关联性并不大,这与公司澄清公告里强调的要聚焦主营业务也是南辕北辙。

主营业务庞杂,挣的没有赔的多

公司主营业务以信息技术及办公自动化为主,2021年创收13.9亿,占公司总营收的56%。

具体说,就是为客户提供图像采集卡、图像处理软件、工业数字摄像机视觉系统中的核心零部件,机器视觉系统检测方案等,应用领域有印刷、医药包装、印钞造币等。

(来源:公司官网)

打开官网瞅一眼,公司产品庞杂,除上述的视觉部件和手机屏幕检测早在2019年成为华为供应商还算亮点外,其他产品很大一部分是代理销售外国产品。

(来源:公司官网)

公司另外两大主营业务是光电机一体化业务和数字电视网络编辑及播放系统,2021年营收分别占17%和24%。

光电机一体化业务包括销售精密光电科研教学产品和光学薄膜产品,主要应用于激光加工、医疗生化、探测传感等行业。疫情发生后,核酸检测设备所需的滤光元件相关产品增长显著。

而数字电视网络编辑及播放系统包括4K/8K超高清视频业务、媒体融合业务和媒体云服务业务,主要客户为广播电视机构、报业机构、视频运营商等。

该业务算是公司的亮点,很早就开始服务中央电视台,作为公司的第二大客户,2021年对其销售金额达8900万,占总营收比重的3.5%。

另外,公司的第一大客户是大族激光科技产业集团股份有限公司,2021年对其销售额为1.1亿。

(来源:公司官网)

公司最为赚钱的业务是电视数字网络编辑及播放系统,2021年毛利率43.7%,高于公司综合毛利率11个百分点。

近年来公司综合毛利率稳步上升,但经调整经营利润率2021年转负,净利率也一路走低,2022年一季度,仅为-2.9%。

2015-21年,公司资产减值和信用减值损失合计高达4.4亿,而同期经调整经营利润仅为3.3亿,说明靠主业挣的还没有赔的多。

公司连续7年每年都存在大额计提资产减值。

近两年的减值损失,主要包括应收账款的坏账损失、存货跌价损失及合同资产减值损失。2021年应收账款计提5600万,存货计提1510万。

(来源:2021年年报)

现金流有压力,分红表现一般

大恒科技的现金循环周期从2019年开始大幅拉长,运营效率持续下降,公司产品在仓库吃灰大半年都卖不出去,造成现金流持续承压。

公司的资产负债率比较稳定,2022年一季度末为37.9%。而有息负债率不断下降,规模很小。

公司从2018年开始,年均现金分红占归母净利润不足10%,2021年本来也没这么大方,在2021年年报中披露只分218万,仅占同期归母净利润的2.3%。

但近期却突击调整了利润分配方案,调整后现金分红2760万。

(来源:公司公告)

总体看,2015-21年,公司归母净利润总计3.64亿,累计分红0.68亿,总分红占比为18.8%。

大恒科技主营业务分为三大块,业务庞杂,近年来规模呈下降趋势。

公司业绩主要靠诺安基金,若转让出去,将对公司盈利能力产生很大影响。

此外,公司连年存在大额应收帐款减值和存货跌价,是不容小觑的风险。