衰退担忧加剧 全球并购交易放缓不只是暂时

根据彭博社汇编的数据,全球并购总值同比下降17%,至2.1万亿美元。据了解,在严重的通货膨胀、鹰派的央行、俄乌冲突以及受到挤压的供应链等因素的共同作用下,并购交易的放缓恐怕不仅仅是暂时现象。据了解,2021年的全球并购交易曾达2.5万亿美元的创纪录水平。

图1

此外,银行也开始减少对大额交易的放贷,从而切断了曾推动市场繁荣的私募股权公司的融资。所有主要地区和大多数行业的并购交易都在下降,越来越多的交易完全陷入停滞。

尽管银行家们还热衷于指出,并购活动仍远高于历史平均水平,但并购活动往往落后于资本市场几个月,市场主要股指也曾一度亮起红灯,股票销售目前处于近20年来的低点。围绕特殊目的收购公司(SPAC)的炒作也消失了,这也阻碍了并购的另一条途径。

与此同时,在未来几个月,许多公司的董事会不太可能优先考虑进行大规模的战略性收购,因为他们正专注于让企业为可能的衰退做好准备。据悉,商品成本的上升冲击了全球消费者支出水平,再加上全球央行应对通胀的措施仍有不确定性,这进一步打压了股价和市场情绪。

对此,瑞银集团全球银行业务执行主席Michael Santini表示:“下半年市场将出现波动。鉴于美联储的加息周期可能会在2022年结束,我们可能会在2023年建立一个更活跃的并购和IPO市场,届时我们将对经济前景有更多的能见度。”

值得一提的是,除了企业,私募股权收购也在降温。就在今年5月,收购公司的支出还呈同比上升趋势,但现在它们突然发现,要获得完成大型交易所需的杠杆贷款越来越难了。

例如,沃尔格林-联合博姿(WBA.US)本周放弃了对博姿连锁药店50多亿英镑(合61亿美元)的出售,RECKITT BENCKISER GROUP PLC(RBGPF.US)正考虑搁置其价值70亿美元的婴儿配方奶粉业务出售计划。

在这两个案例中可见,由于信贷市场紧缩,私募股权收购者难以满足卖家的高价格预期。

当然,市场中仍有些私募资本在继续下注,例如,今年,黑石(BX.US)与意大利亿万富翁Benetton家族联手,试图将高速公路运营商Atlantia SpA私有化;英国国家电网公司(National Grid plc)已同意出售其96亿英镑天然气传输业务的60%;各竞标集团还在争夺德国电信(Deutsche Telekom AG)价值200亿欧元(210亿美元)的无线电塔业务的股权。

高科技行业仍是并购首选

如图2所示,科技行业占全球并购交易的24%,并已经完成了今年最大的两笔交易,即微软(MSFT.US)以690亿美元收购视频游戏制造商动视暴雪(ATVI.US),以及半导体公司博通(AVGO.US)以大约610亿美元收购云计算提供商威睿(VMW.US)。

图2

花旗集团北美并购业务联席主管Sameer Singh表示:“企业的现金仍处于创纪录水平,因此它们将能够以更有吸引力的估值把握战略机遇。鉴于融资市场的短期波动性,这是相对于私募股权而言的一个机会时刻。”

此外,微软和博通的交易都标志着500多亿美元的大型交易的回归,而2021年的创纪录交易明显没有这些交易。同样是在今年,印度银行HDFC Bank Ltd.宣布与该国最大的抵押贷款融资机构进行600亿美元的全股票合并。

瑞银的Santini称:“在经济衰退期间,一些具有前瞻性的管理团队仍将寻求交易,以推动其战略向前发展。”

总结

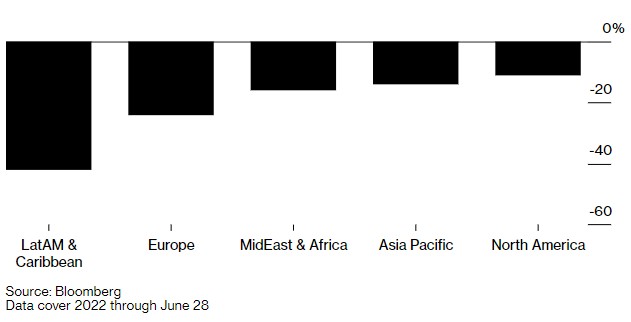

由图3所示,市场对衰退的担忧确实打压了所有主要地区的交易价值。但另一方面,全球市场的压力也为一些公司寻求并购提供了动力。企业需要快速适应不断变化的消费习惯、重新安置供应链或加快向更清洁能源转型的需求等,这些都将为撤资、收购和企业重组提供理由。

图3

法国巴黎银行的Lutkens表示:“每个人都在关注一个新世界,考虑通胀、能源供应、俄乌冲突和经济放缓等挑战,但他们并没有停下发展的步伐,而是将重心转移,转向不同类型的交易。”

近几个月来,汽车集团Renault SA制定了将电动汽车和内燃机业务分开的计划,制药公司葛兰素史克(GSK.US)已推进将其消费者保健部门分拆的计划,此外,食品巨头家乐氏(K.US)也表示将分拆为三家公司。

Simpson Thacher & Bartlett合伙人兼公司并购业务联席主管Eric M. Swedenburg表示,交易市场并没有关闭,只是更加谨慎了。