“小巴菲特”Seth Klarman:我是黃金的粉絲,相信黃金在危機時刻的價值

原標題:“小巴菲特”Seth Klarman:我是黃金的粉絲,相信黃金在危機時刻的價值

來源:華爾街見聞

在金價持續走弱之際,對沖基金Baupost Group的創始人、價值投資大佬Seth Klarman仍然力挺黃金。他在給投資者的一份報告中表示:

“我是黃金的粉絲,我相信黃金在危機時刻的價值。”

Klarman認爲,黃金仍是一種保值手段和避險對沖工具,雖然他預計利率將會上升,但他認爲美聯儲的激進行動有限。如果全球經濟環境以及地緣政治持續惡化,在投資組合中持有一點黃金將是比較謹慎的做法。

“如果世界變成了地獄,一切變得更加糟糕,我想人們會說:‘我怎麼知道什麼東西值錢了?我要確保我有一些黃金,因爲我不希望在絕望的時候沒有錢。’也許永遠不會走到那一步,但我認爲在你的投資組合中擁有一點黃金是謹慎的。

有“小巴菲特”之稱的Klarman是一名非常低調的對沖基金經理,也是美國市場上最受投資者尊敬的人物之一。在2017年LCH Investment評選的一份“史上最偉大的基金經理”名單中,Klarman名列第四。

其掌管的Baupost Group成立於1982年,投資橫跨股票、債券和房地產等不同的資產類別,如今該管理的資產規模約爲300億美元。

通脹如此之高,金價爲何仍然疲軟

隨着地緣政治持續混亂、市場對美聯儲的降息預期飆升,經濟衰退恐慌導致全球各類資產遭遇了一場拋售浪潮,黃金也未能倖免,近期金價持續走軟。在美東時間週五的交易中,現貨黃金一度跌破1800美元/盎司,回吐今年以來的微弱漲幅。

截至週五收盤,現貨黃金價格小幅反彈,最終收報1809.5美元/盎司。自3月份突破2050美元之後,金價的累計跌幅已經接近12%。

雖然黃金目前仍保持在1800美元以上的水平,但最近的金價看起來將很難突破1850美元的關口。

這裏出現一個常識性問題,爲什麼現在通脹那麼高,金價還漲不上去?

實際上,長期來看,黃金確實是不錯的抗通脹資產,但這裏的長期往往意味着50年以上,這類建議對普通投資者而言並不具備什麼參考價值。短期來看,黃金於通脹的關聯度時好時壞,買入黃金的時間點是其能否成爲良好的抗通脹資產的重要因素。

投資者在等一個機會

瑞銀在近期的一項報告中做出這樣的預測:短期內投資者仍不願持有黃金,但如果將時間線拉長,投資者仍然對黃金持看漲態度。

瑞銀表示,許多投資者正在等待一個更加明確的催化劑來增加黃金頭寸,而衰退風險顯著升高、持續的通脹壓力將成爲投資者轉向黃金的關鍵驅動因素,尤其是在美聯儲接近緊縮週期結束並可能遲早發出寬鬆政策信號的情況下。

短期內,通脹見頂的可能性和美聯儲繼續加息表明金價繼續受到拖累。與此同時,投資者對政策失誤的擔憂、美國經濟“硬着陸”的風險升高以及通脹持續走高的擔憂又在下方支撐金價。

因此,瑞銀認爲金價的表現將比起預期的那樣更加活躍,未來6個月金價將在某個區間波動而不是下跌,並可能更早地轉向下一輪牛市。

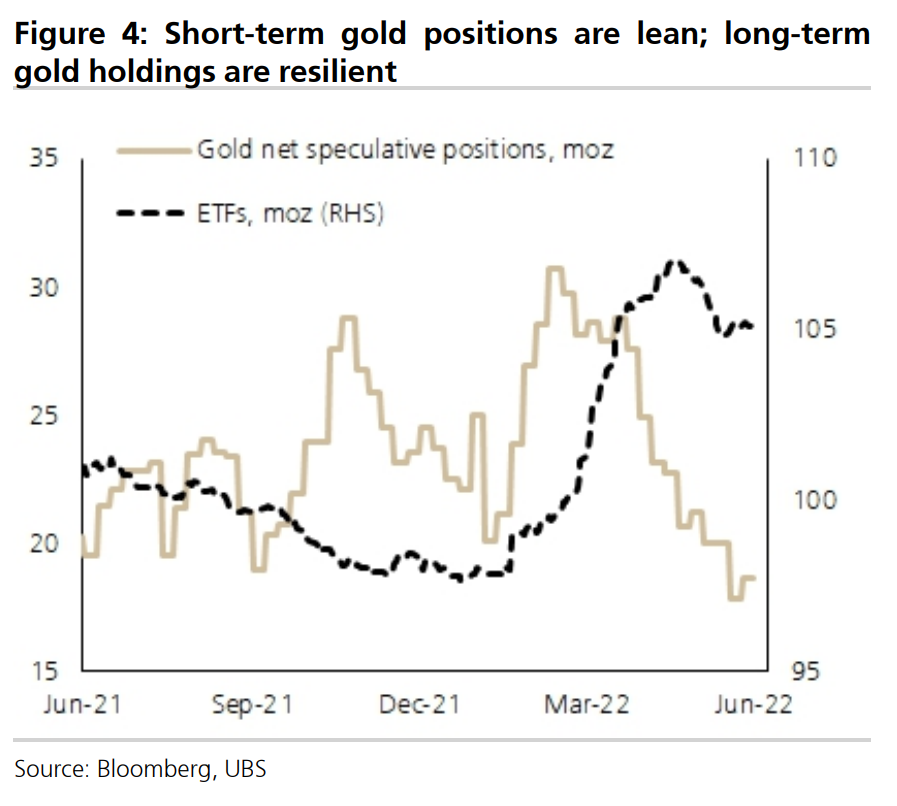

瑞銀表示,長期來看,投資者對黃金的看漲態度將仍然是支撐金價的關鍵因素。目前,戰略性的黃金投資在持續增加,與其形成鮮明對比的是,投機性頭寸正在下降。

“黃金旗手”高盛最近則是上調了2022年年末黃金預測,將其目標金價上調至2500美元/盎司。

高盛長期以來一直看好黃金,理由是通脹風險可能是影響今年金價的一個重要因素。高盛曾表示,通脹預期可能會“失控”,因爲通脹已變得相當持久,而且事實證明並非像美聯儲此前預期的那樣是短暫的。