持續加倉!巴菲特這是要收購西方石油嗎?

持續加倉!巴菲特這是要收購西方石油嗎?

文章來源:華爾街見聞

對沖油價持續上漲帶來的滯脹風險纔是更大的考量。

在國際油價動盪上行之際,巴菲特繼續買入油氣巨頭西方石油公司。

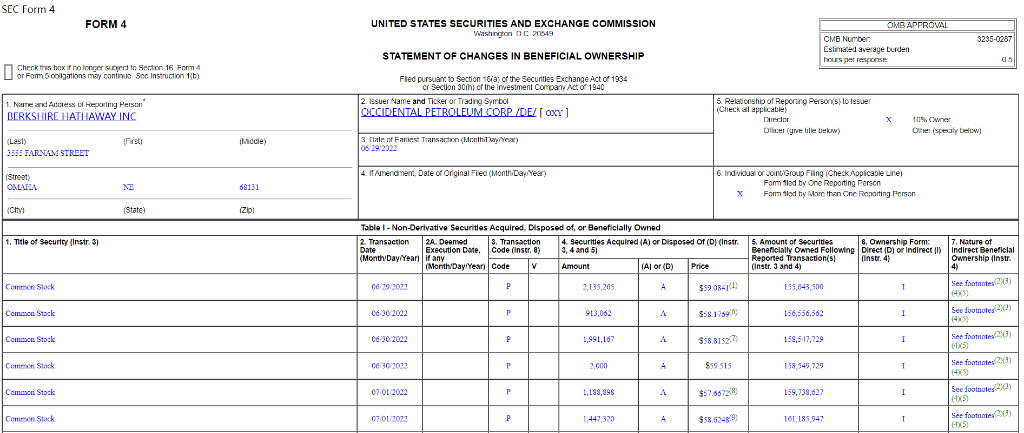

根據伯克希爾週五晚間遞交給SEC的文件顯示,伯克希爾本週花費5.82億美元買入西方石油990萬股股票,總持股比例攀升至17.4%,較第二大股東Vanguard的持股量高出約60%。

但巴菲特對於西方石油的潛在持倉量遠高於這個數字。

目前伯克希爾還擁有10萬股西方石油優先股,總價價值100億美元。公司還有擁有8400萬股認股權證,這些認股權證是在西方石油公司2019年收購阿納達科公司(Anadarko)的交易中獲得的,當時伯克希爾爲這筆交易提供了資金。

認股權證的行權價爲59.62美元。約爲西方石油當前的交易價格。如果股價攀升至此價格之上,伯克希爾可以使用認股權證以低於市場價值的價格購買更多股票。如果這些認股權證最終被完全執行,伯克希爾對西方石油的總持股比例將攀升至25%。考慮到西方石油二季度30億美元的股票回購計劃,伯克希爾的實際持股比例還會更高。

西方石油公司今年迄今爲止一直是標準普爾500指數中表現最好的股票,截止週五的漲幅達到94%。而這也爲伯克希爾帶來近10億美元的賬面利潤(53美元平均成本)。

下一步直接收購?

今年以來,能源股是巴菲特當之無愧的“心頭好”。數據顯示,在伯克希爾一季度逆勢加倉的410億美元中,近一半都是石油股,除去西方石油公司外,石油巨頭雪佛龍亦是是巴菲特大舉加倉的標的。

持續的加倉也使得外界開始猜測:巴菲特是否最終會舉牌,收購整個公司。按照Truist分析師Neal Dingmann所說,巴菲特最終收購西方石油“機會很大”。

巴菲特很有可能會買下他和伯克希爾尚未持有的該公司剩餘三分之二的股權。一旦西方石油信用狀況改善,巴菲特旗下伯克希爾可能會收購其全部股權。

巴菲特此前表示,他是在閱讀了西方石油公司2月25日第四季度財報電話會議的記錄後,累計買入該公司股份。其表示:

我讀了每一個字......她(西方石油公司的首席執行官Vicki Hollub)在以正確的方式管理公司。我們從週一開始買進,能買多少就買多少。

巴菲特提及了西方石油公司的運營進展、債務償還、股息上漲以及專注於產生長期、可持續的自由現金流等多方面吸引他的地方。畢竟在爲阿納達科交易提供資金後,巴菲特已非常瞭解這項業務。他也非常瞭解首席執行官 Vicki Hollub,並且清楚地同意其經營業務的戰略。

巴菲特還宣稱,市場一直將西方石油的股票視爲一種賭博籌碼。ESG問題以及投資者對傳統能源行業的普遍冷漠,導致該行業在過去幾十年中經歷了大幅震盪,這直接影響相關行業公司市場價值,創造了買入機會。

對沖滯脹絕佳工具

通過加倉能源股對沖潛在的滯脹風險也是巴菲特的考量之一。

作爲投資界的老兵,巴菲特對於滯脹有着慘痛的經歷。上個世紀70年代開始的高油價,持續時間長達10年之久,對美國各行業的衝擊普遍而持續。道指用了10年時間,才恢復到1973年時的峯值。 巴菲特的老搭檔芒格也在1973/1974年之後,關掉了自己的基金。很多巴菲特目前持有的很多大型公司,在滯脹期間表現都相當疲軟。

但石油行業在這種情況下卻可以賺得盆滿鉢滿。如果像第四次中東戰爭引發的石油危機重演,巴菲特的石油持倉,將爲其持有的投資組合提供風險對沖。能源股低廉的價格也滿足巴菲特“低買”的習慣:即便經歷股價上漲,西方石油公司的交易價格還不到2022年預計收益的6倍。

從巴菲特增持西方石油的緊湊節奏上來看,“股神”似乎有點怕錯過的意思:在開始加倉時的3月2日,西方石油價格已經出現了一輪跳漲,價格已經較年初上漲了超過50%。但一旦決定買入,巴菲特的出手就相當迅猛:其在3月頭兩週內收購了西方石油14%的流通股份,價值超過70億美元,而公司只有60%的股票可以流通。

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。