美光:半导体开始进入弱预期阶段

作者 | 美股研习社

6月30日盘后,美光发布新一季财报,在净利增速大幅下滑的情况下,EPS仍小幅超预期,但由于其指引远逊于预期,财报发布后收跌2.95%。

截止22年7月1日收盘,美光21年全年涨幅为24.17%,22年至今涨幅为-42.21%,跑输同期标普500指数ETF(SPY:-17.71%)、纳指100ETF(QQQ:-27.78%)和费城半导体指数(SOXX:-36.18%)。

美光(Micron)成立于1978年10月,总部位于美国爱达荷州首府博伊西市,致力于为全球客户提供硅材料和半导体解决方案的产品组合(如DRAM,NAND和NOR闪存),并在尖端计算、消费类、移动产品、企业级服务器和存储、网络产品、汽车等工业领域被广泛应用,是全球最大的半导体储存及影像产品制造商之一。

01 财报详解:EPS超预期,营收符合预期

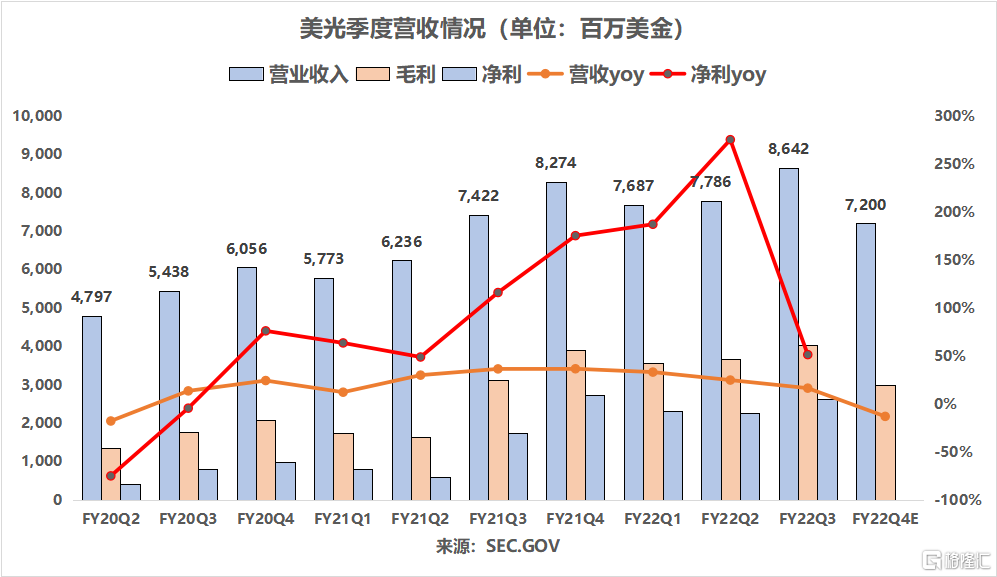

美光FY22Q3营收同比增16.4%至86.42亿美元(指引85-89亿美元,预期86.3亿美元),毛利率为46.7%(指引46%-48%),净利增速大幅下滑,周期拐点显现,摊薄后EPS为2.59美元(指引2.23-2.43美元,预期2.44美元)。

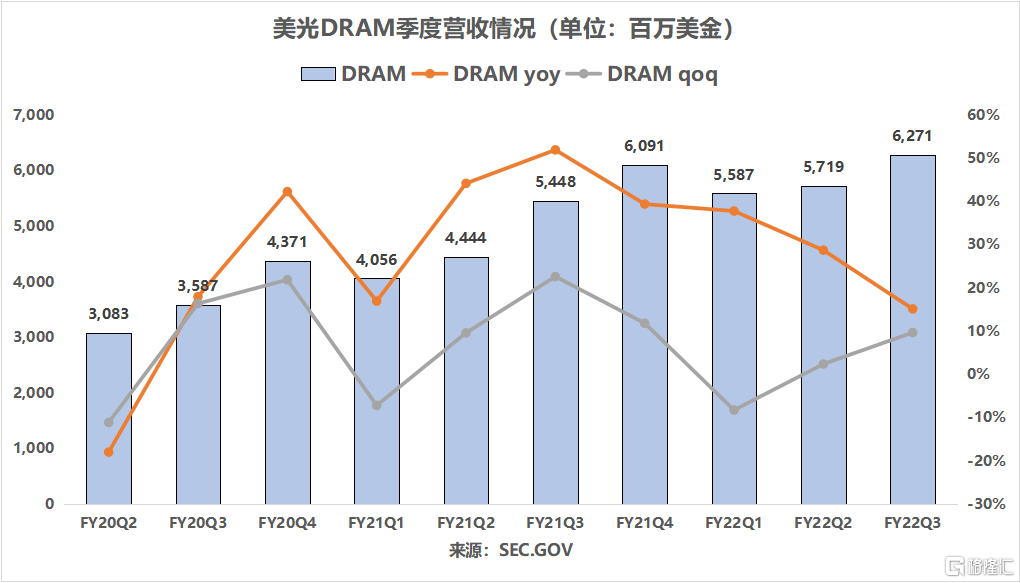

按存储器划分,美光核心业务DRAM/NAND营收分别占总营收的72.6%/26.5%。美光在DRAM和NAND技术方面都处于行业领先地位:1-alpha DRAM和176层NAND ramps领先业界几个季度,这一领先优势将延续至23年。其中,176层NAND占移动NAND位出货量的90%以上。

当前DRAM占半导体产业比重较高,主要由三星、海力士和美光主导,同时DRAM也是各供应商的主要利润来源。DRAM营收同比增长15.1%,环比增长9.7%。本季,美光还推出了业界首款1-alpha LPDDR5,进一步巩固了在1-alpha LPDRAM领域的领先地位。

尽管有旺季效应和 DDR5 渗透率提升的支撑,DRAM市场仍不敌俄乌冲突、高通胀等导致消费电子需求疲弱(主要为PC和智能手机)的负面影响,进而导致 DRAM 整体库存上升,推动DRAM 价格持续下跌。

NAND市场目前仍有6家主流厂商在参与竞争,美光长期稳定占有10%-15%的市场份额。NAND营收同比增长26.3%,环比增长16.9%。Q2尽管高通胀与疫情反复影响依旧存在,但由于北美地区大型数据中心主流容量持续转向高容量,出货规模有望攀升;2022 年下半年依旧可能出现供过于求的态势,价格有望进一步提高,但仍需关注未来消费电子需求的走向。

计算机和网络业务部(CNBU)录得38.95亿美元的营收,同比增加18%,环比增长13%;移动业务部(MBU)录得19.67亿美元,同比下降2%,环比增长5%;存储业务部(SBU)录得13.41亿美元,同比增长33%,环比增长15%;嵌入式产品业务部(EBU)录得14.35亿美元,同比增长30%,环比增长12%。

分业务来看,美光在汽车、工业和网络市场以及数据中心和客户端的固态硬盘领域都创下了收入记录。虽然移动、个人电脑和消费市场的终端需求已经减弱,但云、网络、汽车和工业市场正在显示出弹性。云计算、数据中心和汽车长期增长前景向好,但目前受企业支出减少影响,面临短期逆风。

数据中心和客户端固态硬盘收入同比增长一倍多,均创下历史新高。数据中心是当今最大的内存和存储市场,AI和内存密集型工作负载的快速增长确保了它将在十年内保持强劲增长。

数据中心本季营收以两位数的百分比连续增长,同比增幅超过50%。在强劲的云资本支出增长的推动下,数据中心终端需求预计将在2022年下半年保持强劲。但目前也有部分企业OEM客户由于非内存组件短缺和宏观经济问题,希望削减内存和存储库存。

前两天美银Arya的报告里有提到担心消费电子退潮对数据中心/服务器的外溢效应,这个比较客观,也就是短期可能出现数据中心逆风的情况。

展望未来,管理层预计,受益于汽车、数据中心、工业终端市场日益增长的需求带动,公司将进一步降低对 PC、智能手机业务的依赖,预计到25 年 DRAM业务年复合增速将介于14%-19%,NAND 年复合增速有望突破 20%。预计汽车市场在DRAM和NAND方面将有强劲的长期CAGR,大约是整个DRAM和NAND市场的CAGR的两倍。

02 指引

管理层指引远逊于预期:美光预计第四财季调整后收入68-76亿美元(预期91.4亿美元),毛利率为42.5%(±1.5%),摊薄后EPS为1.43-1.83美元(预期2.57美元)。

指引远逊于预期,主要是美光对中国营收的预期下降了约30%,这也直接导致公司的合并收入减少了大约10%。同时,PC和智能手机合起来代表了全球内存和存储需求的一半,而美光预计22年电脑出货量将同比下降近10%,相较年初预测减少了3000万台;智能手机也有10%的波动:年初预计智能手机年同比增长率在个位数左右,现下修增长率为个位数左右的下降。今年5G设备的销量预计将增长,智能手机或将达到约50%的5G渗透率。

美光及其竞争对手历来都在经济景气时期过度生产芯片,导致经济低迷时存有大量库存。展望未来,管理层认为消费需求(包括个人电脑和智能手机在内的需求下降)和库存相关的不利因素会给行业带来不利的影响。平均库存天数从上季的113天,降至本季的109天,也验证了这一说法。

目前处于下行周期,但美光的前景依然乐观,存储器和存储设备的长期需求仍然存在。企业对数字化需求的加速增长,内存将在“从核心到边缘(Core-to-Edge)计算中扮演越来越重要的角色”。美光的竞争优势和执行能力能够在下行周期支持盈利,且公司还拥有强劲的资产负债表和资本回报计划,其风险回报存在一定吸引力。

03 估值

最后看一下估值:当前NTM PE为8.5x,接近5年最底部(18年年底)。从美光管理层指引来看,营收同比增速不断下滑(半导体周期下行),从FY21Q4的36.6%下滑至FY22Q4指引的-13%,短期内无法扭转营收增速下滑的趋势(6月16日三星要求所有事业群暂停新的采购订单,涉及范围包括手机、面板、存储器等多个产品线。三星告知供应商需要密切审查库存情况,一些零部件7月份的发货数量已被削减5成)。

总的来看,半导体整体估值已处于底部附近,可以看看Q2杀业绩和指引的程度,来决定策略。另外,美光预计在23年量产1-β DRAM;DDR5渗透率也将在23年爆发,预计从22年25%提升至55%(制程升级带来的更新换代需求),这将带来数量大幅增加,以及潜在ASP提升(量价齐升)。市场一般提前2个季度炒作预期,所以美光的转折点比较可能在Q3底-Q4。