油價領跌商品重挫 美債大漲提振科技股 美股走出深V 美元大漲日元新低

華爾街見聞

作者: 杜玉

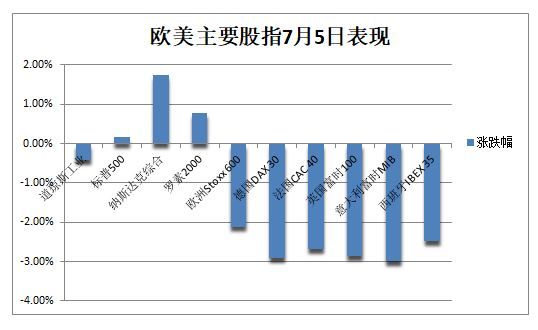

美股大幅低開,納指午後率先轉漲,科技股一枝獨秀,週期股不佳,歐股全線跌超2%。歐美國債收益率兩位數深跌,兩年/10年期美債收益率曲線年內第三次倒掛。油價兩個月最低,美油跌破100美元創3月以來最大跌幅,盤中最深跌近11美元,布油最深跌近11%下逼101美元,盤中跌超12美元。避險需求推升美元20年高位,經濟擔憂令歐元20年最低,日元重新逼近24年低位。期金連跌六日失守1800美元,需求擔憂令倫敦金屬普跌,倫銅19個月最低失守8000美元。

歐美經濟數據好壞參半。美國5月製造業數據好於預期,耐用品訂單環比終值增0.8%,預期和前值爲0.7%,工廠訂單環比增1.6%,預期和前值分別爲0.5%和0.3%。歐元區6月服務業PMI終值略高於預期,但弱於前值。韓國6月CPI通脹率升至24年新高。

投資者關注週三發佈的美聯儲6月會議紀要、本週多位FOMC票委講話、週五的美國6月非農就業,以及歐洲央行的最新貨幣政策討論記錄,以期揣測歐美加息路徑。這表明主要央行可能持續引導本週市場情緒,經濟學家預計6月美國非農新增就業會環比降溫。

標普驚險收漲,納指午後率先轉漲,科技股一枝獨秀,週期股不佳,歐股全線跌超2%

7月5日週二,全球主要經濟體的衰退擔憂揮之不去。在盤前主要指數期貨均跌約1%後,美股集體大幅低開,道指開盤跌1.3%或近200點,納指跌1.5%或超160點,標普500指數跌1.4%。

開盤半小時,美股跌幅迅速擴大。標普500指數觸及日低,最深跌2.2%並失守3800點。納指和納指100最深均跌220點或跌1.9%,一度失守1.1萬點整數位。道指在開盤一個半小時纔到日低,最深跌超740點或跌2.4%,並失守3.1萬點,耐克是唯一上漲成分股,波音跌超6%。

午盤時,標普大盤和道指跌幅收窄,科技股居多的納指和納指100轉而上漲。收盤時,納指和納指100漲幅擴大至1.7%,價值股居多的羅素2000小盤股指數也由跌2.7%轉漲,標普大盤小幅轉漲,道指維持近130點的跌幅。有分析稱,美債收益率走弱利好科技股。

標普500指數收漲6.06點,漲幅0.16%,報3831.39點。道指收跌129.44點,跌幅0.42%,報30967.82點。納指收漲194.39點,漲幅1.75%,報11322.24點。納斯達克100指數收漲1.68%,納斯達克生物科技指數收漲2.18%,羅素2000小盤股收漲0.79%。

美股午盤前快速下跌,納指率先轉漲,羅素小盤股和標普緊隨其後

標普大盤連漲兩日,收復上週一以來過半跌幅,但仍陷入熊市,較年初的歷史高點回落20.5%。11個板塊多數收跌,能源板塊跌超4%領跌,與經濟週期相關的原材料和工業板塊跌超1.5%,銀行股追隨美債收益率走弱,但科技相關板塊收漲,可選消費和通信均漲超2%。

同時,美股行業ETF週二多數收漲,網絡股指數ETF漲超4%,可選消費ETF和生物科技指數ETF至少漲2.2%,科技行業ETF漲超1.2%,全球科技股指數ETF漲超0.8%,日常消費品ETF則跌超0.6%,公用事業ETF跌超3.4%,能源業ETF跌約4%。

能源板塊今日最差,科技和可選消費引領反彈

明星科技股集體午後轉漲。“元宇宙”Meta跌近2%後收漲超5%,亞馬遜跌近3%後收漲3.6%,蘋果跌1.4%後收漲近2%,奈飛跌4%後收漲3.3%,均接近收復上週一以來跌幅。谷歌母公司Alphabet跌近3%後收漲超4%,特斯拉跌近5%後收漲2.6%,微軟跌近2%後收漲1.3%。

芯片股尾盤齊漲。費城半導體指數最深跌近3%,尾盤轉漲0.8%,止步五日連跌,從2020年11月來最低反彈。英特爾跌超2%後收漲近1%,從2017年9月來最低反彈。AMD跌2.8%後轉漲2%,止步五日連跌,但離2020年7月來新低不遠。英偉達跌超3%後轉漲3%,止步五連跌但離13半個月新低不遠。美光科技跌3%後轉漲近6%,盤中曾創2020年11月來最低。

其他變動較大的個股層面:

福特汽車盤初跌超6%後收跌1%,盤中曾創去年1月來最低,二季度新車銷量增幅遜於預期,同比仍增長近2%,好於分析師預期的美國汽車業二季度銷量近20%跌幅。

巴菲特旗下的伯克希爾哈撒韋持續增持西方石油,持股比例增至17.4%,西方石油盤前漲超1%,美股開盤後追隨國際油價大幅走低,跌超6%後收跌超2%,基本回吐6月27日以來漲幅。

油企巨頭埃克森美孚最深跌近5%至兩個月新低,上週五曾稱二季度利潤或高達180億美元,受石油和天然氣價格上漲,以及煉油業務利潤率提升的推動。

隨着美油WTI自5月11日以來首次跌穿100美元/桶整數位心理關口,石油類股普遍深跌。煉油商馬拉松石油和康菲石油盤中均跌超8%,油田服務商哈里伯頓一度跌近10%。

全球第四大汽車集團Stellantis一度跌超7%至2020年9月來最低,有報告稱全球芯片短缺將使其今年在意大利的汽車產量減少約22萬輛。該公司上半年新車產量已同比下降約14%。

惠普公司跌5.8%後收跌1%,跑輸科技股大盤,投行Evercore援引個人電腦需求放緩將評級從“跑贏大盤”下調至“與大盤持平”。面向企業端的企業慧與科技也一度跌4%。

熱門中概追隨標普大盤和納指止跌轉漲。中概ETF KWEB跌超3%後收漲0.3%,CQQQ跌1.2%,納斯達克金龍中國指數(HXC)跌超2%後收漲1.5%。納斯達克100四隻成份股中,京東跌近2%,百度漲近2%,網易跌超1%,拼多多漲近3%。其他個股中,阿里和B站漲3.6%,騰訊ADR跌近3%,蔚來漲近4%,小鵬汽車和理想汽車漲超6%,法拉第未來漲近49%。金融壹賬通漲近20%,其港股上市次日大幅收漲37%。

擔心能源漲價引發頑固高通脹和衰退風險,歐股全線跌超2%。泛歐Stoxx 600指數收跌2.11%並跌向400點整數位,創逾17個月最低。油氣板塊跌超6%領跌,面向大宗商品的原材料板塊也跌超5%,僅醫療和房地產等防禦板塊漲。西歐主要國家指數普遍跌近3%,以美元計價的俄羅斯RTS指數跌超8%。波蘭銅業集團跌近12%在泛歐Stoxx 600大盤成分股中表現最差。德國政府批准法案允許對能源公司進行救助,將成首家獲助公司的Uniper跌超9%。

英國央行今日預警稱,英國及全球經濟前景已“顯著惡化”,未來數月有進一步下行風險。德國安聯首席經濟顧問Mohamed El-Erian認爲,金融市場表現反映出,投資者正消化“美聯儲被迫在經濟下行之際加息”的事實。瑞信將年底標普大盤目標點位從4900點下調至4300點。野村證券預測,激進加息令美國、歐元區、英、日、韓、澳大利亞和加拿大在12個月內陷入衰退。一直唱衰美股的摩根士丹利首席股票策略師Michael Wilson稱,若美國經濟衰退,股市可能再跌20%。

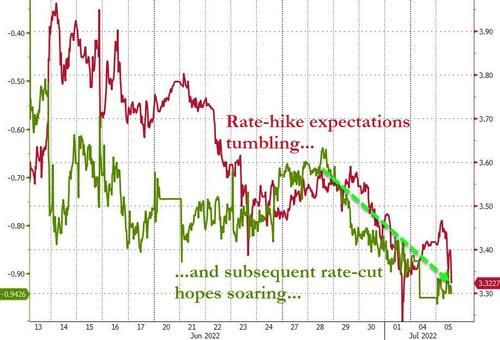

由於歐美主要央行均承諾收緊貨幣政策以控制通脹飆升,在能源價格高企的背景下,對經濟衰退即將來臨的擔憂繼續引發全球股市波動。週二歐美股市加速下跌,債市集體走高,歐元創20年新低,大宗商品紛紛下挫……幾乎所有的市場都在喊:“衰退要來了!”經濟前景的迅速惡化,已令債券交易員預測美聯儲將在一年內徹底扭轉政策,可能在2023年中旬降息。

市場對美聯儲整體加息預期從12次降至不足7次,2023年降息預期提升至4次

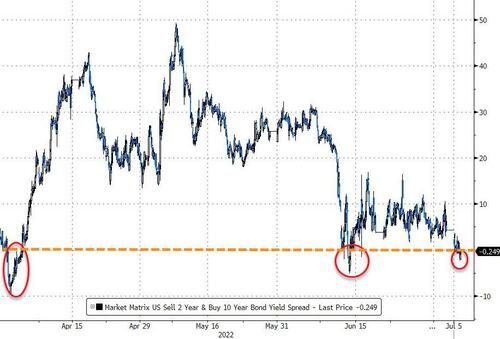

歐美國債收益率兩位數深跌,兩年/10年期美債收益率曲線年內第三次倒掛

衰退風險讓投資者惶恐不安,避險需求令歐美國債價格齊漲、收益率大幅下挫。

10年期美債收益率從日高回落近20個基點,較此前收盤價下行超12個基點,日低觸及2.78%,失守2.90%和2.80%兩道關口,連跌五日至5月24日以來的一個多月新低。同時,備受關注的衰退前瞻指標:兩年與10年期美債收益率出現了今年以來的第三次倒掛。

擔憂衰退,長端美債收益率兩位數大幅下挫

30年期長債收益率最深下行逾11個基點,失守3.02%,從日高下滑18個基點,回吐6月來全部漲幅。兩年期和5年期美債收益率自2020年2月以來首次倒掛,對貨幣政策更敏感的兩年期收益率站穩2.80%,交投三週低位,5年期收益率跌超10個基點,失守2.80%至一個月最低。

關鍵的衰退指標:兩年/10年期美債收益率今年以來第三次倒掛

作爲歐洲經濟的“火車頭”,俄羅斯天然氣斷供的風險對德國衝擊相對最大,各期限德債收益率均呈兩位數大幅下滑態勢,10年期德債和英債收益率尾盤均跌15個基點。法、意、西班牙和希臘的基債收益率也至少下行10個基點。

油價兩個月最低,美油跌破100美元創3月以來最大跌幅,布油最深跌近11%下逼101美元

對全球衰退可能抑制燃料需求的擔憂,超過了對供應中斷的恐慌,國際油價大幅跳水。WTI 8月原油期貨收跌8.93美元,跌幅8.24%,報99.50美元/桶。ICE布倫特9月原油期貨收跌10.73美元,跌幅9.45%,報102.77美元/桶。NYMEX 8月天然氣期貨跌3.6%,報5.5230美元/百萬英熱單位。

美油WTI日內最深跌10.68美元或跌9.8%,自5月11日以來首次失守100美元整數位心理關口,日低跌破98美元,至4月12日以來最低的兩個半月最低,也是3月以來最大單日跌幅。國際布倫特最深跌12.36美元或跌10.9%,日低下逼101美元,至5月11日以來的近兩個月最低。

在週二大幅轉跌之前,油價曾在盤中上漲,美油一度漲3美元至111美元,布油漲超1美元並上逼115美元,主要由供應端收緊所致,挪威石油工人開始罷工將減少該國油氣產量,最壞場景下甚至完全停止向英國出口天然氣,並影響多達60%的該國油氣供應。

華爾街對油價走勢的觀點也正處於“多空交戰”之中。高盛全球大宗商品研究主管Jeffrey Currie維持布油140美元目標價,稱現貨市場的緊張狀況爲史上之最,可用庫存極低。花旗成“首家看空油價的大行”,預言如果衰退發生,油價或在年底前跌至65美元,明年進一步降至45美元。

歐洲天然氣繼續升至四個月來最高。ICE英國天然氣期貨收漲2.90%,早盤一度跳漲12.5%,歐洲基準的荷蘭TTF天然氣期貨尾盤跌超1%至162歐元/兆瓦時,早盤漲8%至175歐元。是一年前價格的五倍。擔心俄氣斷供,德國未來一個月電價最高漲6.7%至3月9日來新高。

下週俄羅斯將暫時關閉歐盟最大的天然氣進口基建北溪1號管道進行年度維修。高盛不再認爲該管道恢復滿負荷輸氣爲“最可能場景”,供應緊張的預期令其上調一直到明年的天然氣價格預測。與此同時,市場擔心天然氣成本猛增將拖累歐元區經濟,歐元兌美元週二跌至20年新低。

避險需求推升美元20年高位,經濟擔憂令歐元20年最低,日元重新逼近24年低位

避險需求推助美元再創20年新高。衡量美元兌六種主要貨幣的一籃子美元指數DXY日內最高漲1.6%,升破106關口,日高上逼106.80,爲2002年12月以來最高。

衰退擔憂令歐元兌美元最深跌186點或跌1.8%,日低至1.0235,爲2002年末以來最低,歐元兌美元今年已累跌超9%。同樣深受高通脹和經濟降溫困擾的英鎊兌美元最深跌超200點或跌1.7%,日低失守1.19,接連跌破1.21至1.19的三道關口,觸及疫情爆發以來的兩年多最低。

擔心高能源價格加速經濟衰退,歐元兌美元跌至20年最低,逼近平價

日元兌美元一度跌破136,再度逼近上週所創137的24年最低。天然氣工人罷工令挪威克朗兌美元跌超1%,大宗商品貨幣新西蘭元兌美元跌超1%至2020年5月來新低,儘管隔夜澳洲央行首次連續兩次會議加息均50個基點,創1994年來最大升息幅度,澳元兌美元仍跌1.4%,今年跌7%。

此外,俄羅斯盧布兌美元遭遇回調,從上週所創七年新高回落,週二最深跌逾10%並失守61,至6月8日以來的近一個月最低,盧布兌歐元跌超8%並失守62,也創三週多低位。但有分析稱,盧布仍是今年全球表現最好的貨幣之一,其向上走勢可能尚未被打破。

風險情緒退潮,近期與股市聯動緊密的主流加密數字貨幣原本普跌,隨後跟隨科技股轉漲。市值最大的龍頭比特幣24小時內漲近4%,重回2萬美元關口上方,市值第二大的以太坊漲超3%並上破1100美元。目前比特幣價格僅爲去年11月6.9萬美元峯值的不到1/3。

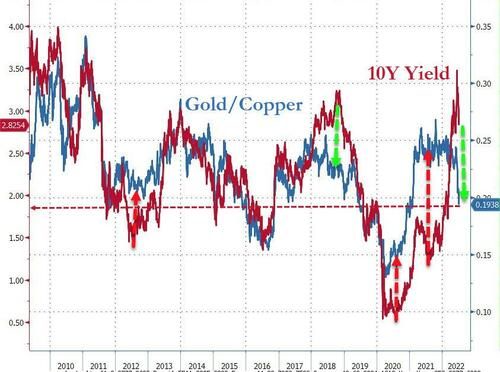

期金連跌六日失守1800美元,需求擔憂令倫敦金屬普跌,倫銅19個月最低失守8000美元

COMEX 8月黃金期貨連續第六個交易日下跌,週二收跌37.60美元,跌幅2.10%,報1763.90美元/盎司,在衰退恐慌情緒持續之際追隨原油等大宗商品的跌勢,失守1800美元關口,並創2021年10月以來最低。9月白銀期貨下逼19美元,續創2020年7月以來最低。

現貨黃金日內最深跌超44美元或跌2.4%,日低失守1764美元,日高曾一度升破1810美元。對美聯儲的激進加息押注和美元走強令金價承壓,超過了避險買盤對價格的支撐力度。但有分析認爲,美聯儲也許會有軟化鷹派立場的可能性,將與衰退恐慌一同支持金價。

期金連跌六日失守1800美元,創去年10月來最低

內盤期貨夜市普跌,燃油跌超7%領跌,低硫燃油、菜油、棕櫚均跌超5%。全球經濟衰退的擔憂繼續打壓大宗商品的需求前景,疊加計價貨幣美元強勢走高,倫敦工業用基本金屬齊跌:

被視爲經濟風向標的倫銅一度失守7600美元,收盤跌破8000美元整數位心理關口,是去年2月以來首次,連跌四日至2020年11月來的19個月最低,收跌336美元或超4%,報7670美元/噸。

倫鋁收跌2.9%並失守2400美元,倫鋅收跌4%,跌破3000美元整數位至九個月最低。倫鉛跌0.9%,倫錫收跌600美元或跌2.3%,徘徊2.6萬美元,盤中跌超5%。但倫鎳漲153美元或0.7%。

德銀在最新展望報告中指出,受到供應面支撐,大宗商品在半年內將繼續表現良好,但隨着衰退在明年降臨,需求放緩令大部分商品價格開始下滑,大宗商品市場正在面臨“週期末焦慮症”。中信期貨也稱,對美國可能陷入衰退的擔憂正在主導銅交易,銅價或在中長期內下跌。隨着投機者出逃,有華爾街人士預期未來3至6個月倫銅跌向7000美元關口,二季度曾創11年最大跌幅。