销售同比降七成 世茂集团的违约才刚刚开始?

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

近日,世茂集团发布了一则涵盖了业务和内幕消息的公告,分别披露了事关房企生存的两大核心问题:销售和融资。

销售方面,今年前5个月,世茂集团合约销售额约为342.6亿元,同比大幅下滑72%,大幅超过上半年百强房企约50%的降幅。平均销售价格为每平米16200元,同比下滑7.5%,量价齐跌已成事实。

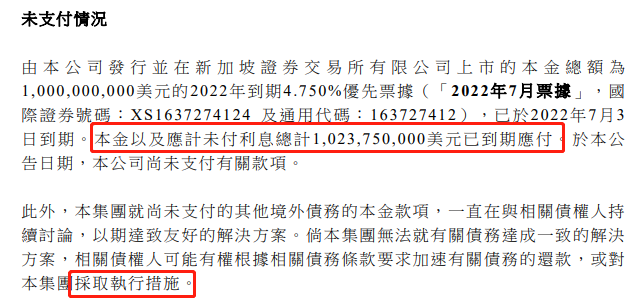

融资方面,世茂集团未能偿还7月3日到期的,本息约为10.24亿美元的优先票据,已构成实质违约。公司在公告中也明确表示,不排除债权人采取强制执行措施。

(资料来源:世茂集团公告)

实际上,世茂集团的债务问题自去年底,上海房叔抛售的陆家嘴93套网红盘(实际是仍在世茂名下)因抵押无法网签过户,而引起公司股债双杀,自此开始进入了信用“挤兑”期。但此前世茂集团在信托和债券展期方面都获得了投资人的同意,而此次则是双方协商无果后的实质违约。

看上去,对于耐心有限的债券投资人来说,世茂集团并不像上半年那么“可信”了!

销售不振 唯有卖子

对于完全接手世茂集团才几年的许世坛来说,2019年有多风光,今年或许就有多窘迫。面对债权人“还有多少可卖资产”的质问,世茂集团的自救,也是自去年12月17日的一则出售目标公司股权公告开始的。

12月17日,世茂向启怡、GAL、绍祥等买家出售包括加耀发展有限公司在内的3家公司股权,作价20.86亿港元,同时这笔确认亏损7.7亿港元。

总计20.86亿港币的交易,就确认高达7.7亿港币的亏损。“弱国无外交”,从一开始,世茂就处在相当弱势的一方。

随即在今年1月,世茂就公告称,其已经和若干潜在买家就出售若干物业进行商谈,以期降低公司债务压力。

1月21日,世茂以10.6亿元总价出售上海北外滩核心区一项目公司的股权,该项目尚未进行开发,且处在外滩茂悦大酒店东侧的核心区,出售确认了2.7亿元收益。该项目接盘方为上海久事,属于上海市政府旗下国企。

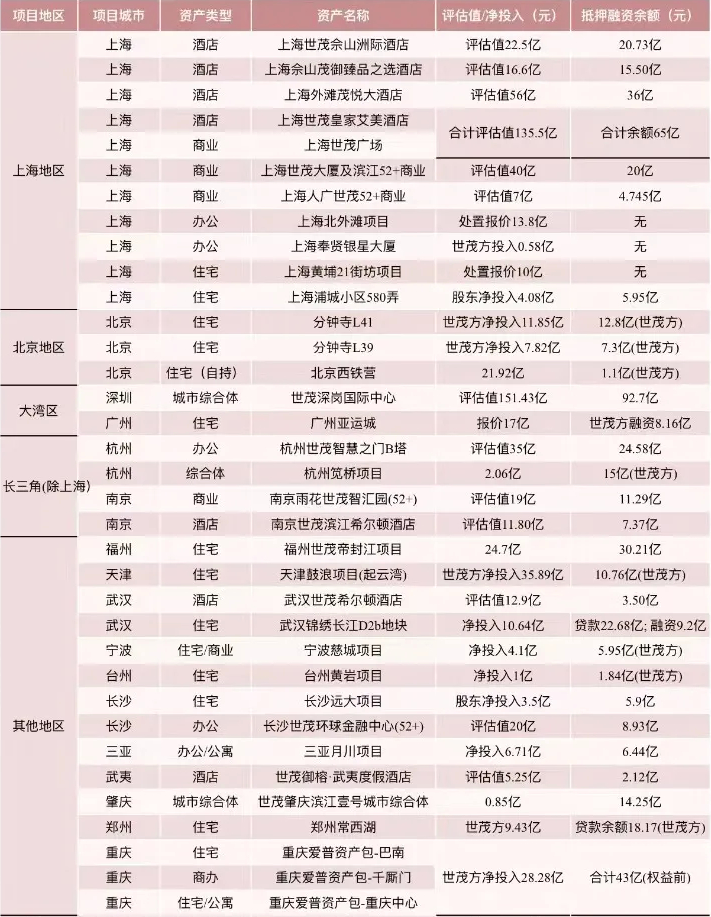

另外,市场就开始流传一份世茂集团及其下属公司也对其全国35个重点项目进行推介的PPT。这些项目合计报价约741亿元,剔除抵押融资和项目贷款余额531亿元,世茂集团可回款约210亿元。

(资料来源:网络)

紧接着1月24日,世茂集团继续发布公告,以18.46亿出售广州亚运城项目26.67%股权,接盘方为项目本身合作方中海地产。

1月28日,世茂集团又向上海地产出售上海世茂北外滩开发建设有限公司,总价为45亿元,而该公司的主要资产正是上海外滩茂悦大酒店。

2月3日,世茂集团董事局主席许荣茂计划出售伦敦金融城的一处大楼,售价3.4亿英镑,约合29.3亿人民币。

3月,世茂将上海位置最好的住宅地块21街坊项目---上海春日置业有限公司45%转让给了上海弘久实业。同时,在世茂在21街坊旁的世茂52+,也出售给了一家国企。

值得一提的是,包括上海外滩茂悦大酒店、黄浦21街坊、广州亚运城项目及世茂52+商业等后续出售项目,都位列上述推介材料中,这在相当程度上佐证了这份PPT的真实性。

不过,自4月以来,即使销售持续不振,但世茂也没有公告相关出售资产的公告。相反,债务展期的消息接踵而至,直至近期的违约。

这或是由于世茂给出的资产包中,此前集中在上海广州最抢手的资产已经卖出去了,剩余资产出售并不顺利,或者价格没有谈妥当。粗算下来,目前世茂已经出售的资产、回款有限,扣除债务后净回笼资金更少。

多次展期后终迎违约 债权人还有多少耐心

房企融资回款的途径通常有两个:销售和融资。

对于今年的世茂集团来说,这两条路似乎都不太能给予厚望。第三条非常规手段要发挥作用:变卖资产偿还债务。而一旦第三招停下来,债务展期和违约就成为了理所当然了。

3月3日,上海票交所公布的一组逾期名单,世茂集团在全国有15城24个公司出现商票持续逾期。7月6日最新公布的逾期名单中,世茂系依然有16家逾期公司。

3月4日,中信信托发出有关世茂深圳龙岗项目的第五次临时信息披露报告,宣布该信托产品进入“观察期”,该产品将于今年7月中旬到期,目前看偿付前景并不乐观。

4月22日,世茂集团旗下子公司世茂股份的一笔规模为5亿元、2022年4月24日到期的两年期“20沪世茂PPN002”私募债,成功展期。

5月份,世茂集团的一笔4.75亿元的公司债券“19世茂G3”,也宣布展期一年。

6月14日,上交所私募债平台公告,世茂集团担保的“中信建投-鑫荃供应链金融第1期资产支持专项计划”调整后的展期计划获得持有人投票通过。

此外,据悉世茂集团还有由汇丰银行牵头的两笔银团贷款,没有偿还。同时违约或展期一些信托产品,包括前述中信信托及民生信托等。

世茂集团7月的偿债压力仍不小,除了中信信托产品外,7月7日还有一笔本金是9.5亿元的“20 世茂 G2”债券到期,世茂也计划申请债券持有人展期2年。

但在多次展期后,债权人的耐心似乎有限!

7月3日,世茂未能偿还到期的本息约为10.24亿美元的优先票据,与债权人也没有商量好展期事宜,已构成实质违约。

资产处置速度缓慢,债务陆续到期。这次违约,对于一直苦苦自救的世茂集团来说,可能是一张多米诺骨牌,世茂的后续展期或许并不好谈。

多元化、广布局的双刃剑

世茂房地产1989年进入房地产行业,1999年以世茂滨江花园在上海首创“滨江模式”,连续四年拔得上海住宅项目销售金额头筹而声名鹊起。2003年,世茂进入福州,开启福建及海峡西岸经济区深耕,成为名副其实的闽系房企。

闽系房企有个特点,动作大,速度快,风险偏好高,诸如福晟、泰禾、正荣、融信、新城等,世茂也是闽系房企的代表。

在住宅开发刚站稳脚跟之际,2003年,世茂就接连有几个大动作。上海世茂广场投入运营,标志着世茂业务拓展至商业地产。次年开始涉猎酒店,成为较早开始多元化的房企,并逐渐从福建开始布局全国市场。到2007年,世茂就将住宅、商业、酒店确定为公司的三驾马车,这在内房企中是比较早的。此外,2009年世茂酒店及度假村成立,全面负责世茂旗下酒店业务的经营。

很明显,世茂多年来坚持多元并举的发展战略,在酒店管理、商业地产、物业管理、主题娱乐等方面均有建树。到2020年,许世坛甚至提出了大飞机战略,以房地产开发为核心“主体”,持续为城市打造地标作品;以商业运营、酒店经营、物业管理为坚实“双翼”,以高科技、医疗、教育、养老、文化等投资为平衡发展“尾翼”。

(资料来源:世茂集团宣传材料)

目前,世茂喜达旗下运营及筹开中的酒店达140家,其中22家已投入运营,大有追赶富力之势。5月10日,世茂集团官微公布消息,世茂喜达预计将在2022年计划新开17家酒店。

此外,世茂集团通过控股世茂股份,已形成4+2商业产品体系,即四大商业产品线(世茂国际中心、世茂广场、世茂摩天城、世茂 52+)及两大办公产品线(世茂大厦、世茂智汇园 Link Park)。

许世坛基本继承发扬了许荣茂“做大”的思路,截止2021年中,世茂账面的“固定资产+投资性房地产+土地使用权”之和达到917亿元,而同期的股东权益也就是只有906亿元。相当于,世茂将全部自有资本金都投在了自持物业上,而房地产开发及其他多元业务基本都是靠负债来支撑的。

从过去几年内房企的发展来看,多元化是把双刃剑。好处是可以增厚公司资产降低融资成本,并带来一定的综合拿地成本优势。缺点就是自持物业盈利回收周期长,沉没资金压力大,容易出现流动性风险。

以世茂2月与中信信托商妥的60亿元展期为例,“中信信托·深圳龙岗融资集合资金信托计划”募集资金最终用于支持深圳龙岗深港国际中心综合体项目。深港国际中心位于深圳龙岗区,业态包括办公、商业、酒店、公寓、学校、公建配套等,商厦部分曾规划楼高600米,有望成深圳最高楼宇。单个项目的投入就高达150亿元,这种大体量的项目在如今的行业形势下,借新还旧变得困难,短债长投的套路不再适用,甚至蕴含巨大风险。

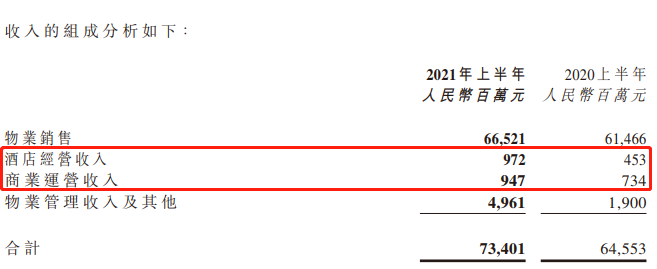

另一方面,尽管从2003年就开始涉足多元化,但截至2021年中,世茂除物业销售外的营收占比仍然很低,酒店及商业运营收入占比更是只有2.6%的水平,能提供的现金流非常有限。

(资料来源:世茂集团2021年中期业绩公告)

这也是为什么万达当初要卖酒店,现在富力也想甩卖酒店的原因,而在前文项目推介PPT中,就有不少是商业及酒店物业。不过,在目前的大环境下,除非是地段特别好的,如上海外滩茂悦大酒店,谁有愿意真金白银去接盈利难的酒店呢?

世茂变卖资产不顺,也就不难理解了。

资产变卖不顺或跟广泛的城市布局有关

除了商业及酒店等资产外,世茂不少开发项目资产也被摆上货架。实际上,能被摆上货架的,通常认为是比较好脱手的,而实际上似乎也并不及预期。

此外,在世茂账面超3千亿的存货中,或有不少是去化前景不明朗的项目。这或也是5、6月不少房企复苏明显,而世茂的销售同比下滑幅度依然明显超过百强房企的原因。

2011年,许世坛逐渐接手世茂房地产的工作,并在2019年正式接任公司总裁职务。从上一轮调整期结束后,许世坛就带着世茂集团在地产界高调的开启了“买买买”模式,2017年是个分水岭。

2017年开始,世茂明显地加快了拿地节奏,进入高周转、加快去库存速度的新开发模式。2017年和2018年,公司新增权益土储同比增长了115.56%和38.97%。2019年,世茂拿地势头不减,包括并购泰禾集团、粤泰、万通等在内的项目,全年新增计容建筑面积同比增长91.48%。

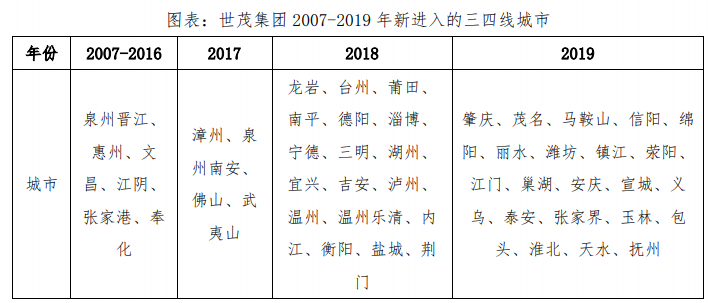

2017年,世茂销售顺利破千亿。值得注意的是,世茂在加快拿地的过程中,同时也将产品线从高端扩充至中高端,并向更多低能级城市下沉,2017-2019年新进入的三四线城市远超2007-2016年总数。

(资料来源:公司公告,克而瑞)

2016年,世茂新增土储中90%以上在一二线城市,而到2019年,世茂新增土储中,三四线占比达到38%。而在此次摆在货架上的项目基本都是一二线城市,从侧面也反映世茂这些年大力布局的三四线土储并不好脱手。无独有偶,随着低线项目的占比提高,世茂的回款率也从2016年90%左右一路下滑至2019年的75%左右。

目前,世茂集团账面上质量参差不齐的存货原值高达3千亿,这背后既有大体量的三四线项目,也有不少综合用地、旅游用地等这类去化难度大的存货。随着存货价值的膨胀,2017年以来,有息负债明显在增加,杠杆率明显提升。

短债长投 世茂偿债任重道远

正如前文所述,世茂集团的股东权益都押在了不动产上,存货背后相当于都是负债。

截止去年中,仅账面有息负债就超1600亿元,此外负债不进入报表的合联营公司投资达300亿,账面少数股东权益723亿元,这其中或都有债务存在的可能。此前,瑞银发布的报告称,预计世茂集团的表外负债高达1200亿元,加上表内1600亿元,基本与公司账面存货价值是接近的。

由于去年年报仍处于难产中,世茂账面的货币资金停留在2021年中的745亿元,但从公公司展期、违约的情况看,这些货币资金基本都在项目公司账上用于保交付,世茂能调用偿债的资金并不多。

而克而瑞数据显示,上半年世茂仅仅销售437.6亿元,按照此前的回款率看,真正的回款情况更加不容乐观。

市场动销不足,三四线去化难度大,非住宅项目收效慢,世茂集团或还需继续回到卖资产的老路上。能摆出多少有吸引力的“货物”,在谈判中有多少话语权,都将成为世茂能否渡过难关的关键之所在。

否则,违约之路或许才刚刚开始!