油价跌≠股价跌!美股能源股拥有“钞能力”

由于市场对美国经济衰退的担忧加剧,从而减少对石油的需求,周二油价重挫,原油期货日内暴跌10%,并带动美股能源股走低。然而,如今市场对资本回报率的关注已经改变了投资能源公司的格局,这不禁让人质疑,即便油价真的开始下跌,这些支付高股息的能源股股价就一定会下跌吗?

在过去,经营一家运营良好的油气勘探和生产公司的方法是,将尽可能多的资金投入利润丰厚的页岩井,并尽可能多地钻探。

但如今,面对石油需求下降的前景,再考虑到可再生能源在经济中占比越来越大,仅仅把钱投入钻井不再有经济意义,因此当这些能源公司在没有任何有吸引力的投资项目时,将资金返还给股东成了他们的选择。

能源股已成“高股息”的代名词

如图1所示,能源板块的股息增长速度超过了美国股市的任何其他板块,2016年以来,能源公司的股息金额在五年内增长了80%。即使从2018年算起,能源公司的平均美元股息增长也在50%以上。其中,大部分股息增长来自于“石油和天然气勘探和生产行业”。

图1

自2018年以来,“勘探和生产”公司每股美元的平均股息从14美元增加到40美元,增长了180%以上。比如,Diamondback Energy(FANG.US)将其股息提高了约370%,EOG能源(EOG.US)提高了500%以上,先锋自然资源(PXD.US)提高了2000%以上。

图2

据了解,这些能源股增加股息派发也是不得已而为之。在2015年之前,油价曾在每桶90美元至100美元的区间徘徊多年。但在2021年初之前,由于原油产量激增和需求放缓,油价跌到35美元至65美元之间。在此期间,能源股板块大跌。

图3

虽然当时油价的下行压力主要是由短期因素造成的,但环境问题在油价的长期前景中扮演着更重要的角色,就连埃克森美孚(XOM.US)这样的行业巨头也在被迫考虑一个石油需求下降的世界。与此同时,随着可持续投资的兴起,关于能源公司的投资风险越来越高。

因此,在这样一个面临需求危机的行业中,没有人愿意为长期增长项目而投入资金,因为或许到30年后化石燃料的需求将会消失,如果继续投资,那么到了那个时候,这些投资将血本无归。为此,能源公司选择通过增加股息规模来补偿投资者,以吸引偏短期增长的投资者。这一趋势,大概是从2016年开始的。

根据晨星统计,2016年,晨星美国市场指数中有58%的石油和天然气公司向其股东支付股息。到2021年底,这一数字上升到76%(增长了18个百分点),该比例比市场上任何其他板块都高。

图4

市场动荡中,投资“高股息”资产有多香?

据了解,在高通胀、供应链问题和美联储鹰派货币政策的共同作用下,标普500指数今年迄今跌超20%,然而,一个名为Buffalo Flexible Income Fund的基金今年迄今却仅跌了3%,这是一个非常惊人的表现。基金经理John Kornitzer为Buffalo Flexible Income Fund选择高质量股票的方法在市场动荡期间运作良好。

图5

Kornitzer表示,在将新股票加入投资组合时,其通常希望最低股息收益率为2%至3%,并指出该基金20%的仓位集中在能源股,而这也是该基金表现优异的原因之一。Kornitzer认为,尽管油价已经从峰值略有回落,能源板块从现在开始可以表现良好。

此外,高股息的能源股也是很好的投资选择。举个例子,康菲石油(COP.US)的派息方式是可变股息法,该公司承认,投资者没有理由认为他们在可再生领域具有优势,因此,他们将资金返还给股东,让投资者决定在哪里投资。

康菲石油计划,如果未来十年,原油均价超过每桶50美元(远低于目前每桶90多美元的价格),则以股息的形式向投资者返还750亿美元,相当于其总市值(约1100亿美元)的三分之二的;如果未来10年,原油均价超过每桶65美元,ConocoPhillips可能会将100%的资本返还给投资者。

据悉,传统公司派发股息的方法是,提供给股东的固定金额,依靠雄厚的财务实力获得长期投资者的喜爱,但当股息减少时,就会引起投资者对其财务状况的担忧,进而股价大都会应声下跌。而可变股息法,允许公司在现金流升高时临时增加股息付款规模且不会额外负债,而在现金流较低时削减股息。市场预计整个传统能源行业都将走向可变股息。

先锋自然资源、戴文能源(DVN.US)和Coterra Energy(CTRA.US)在2021年首次推出首个可变股息,直接将现金返还给投资者。相比而言,Diamondback Energy和EOG能源仍沿用股票回购,回报投资者的方式没那么直接。

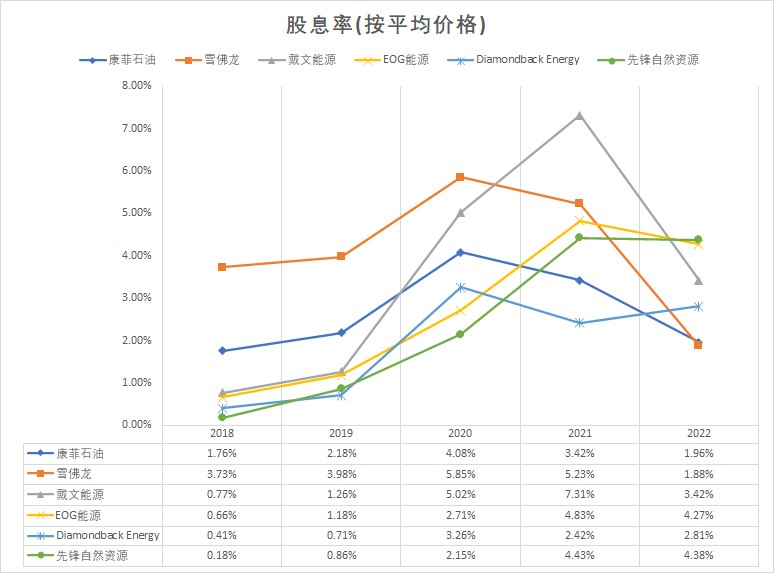

由图6可见,从2018年起,戴文能源、EOG能源和先锋自然资源的股息率基本逐年上升,其中涨幅最大的是戴文能源,而康菲石油、雪佛龙及Diamondback Energy的股息率都在2021年有所下滑。

图6

值得一提的是,先锋自然资源在2022年2月的股息派发直接从0.62美元(2021年11月)涨至3.78美元,直至2022年5月最近一次派息,该公司派发7.38美元股息。据了解,该公司有能力从已投资的项目中获得可持续的超额回报,因为该公司仅在二叠纪盆地运营,而二叠纪盆地是美国最便宜的原油来源,因此,它的固定成本分摊地更薄,支持其高于平均水平的单位收入。

图7

总结

截至发稿,原油期货已涨至100美元上方,WTI原油涨近1%,报100.47美元/桶;布伦特原油涨近2%,报104.54美元/桶。那么,油价到底会不会持续下跌?

从原油供给端来看,首先由于俄乌冲突解决的前景并不明朗,欧美国家对俄罗斯的制裁仍然存在很大的不确定性,另外6月中旬传出沙特有可能响应美国号召而进行增产,但对于欧佩克+来讲,产能提升空间已经极为有限。

因此,国际油价在短中期内可能仍然维持在目前的高位,即便当需求端因经济衰退而减弱,油价开始下跌,能源股的高股息策略仍然不会改变,这也意味着能派发高股息的能源股仍是值得投资的选择。