美联储6月会议纪要:若高通胀持续 可能采取限制性更强政策

华尔街见闻

作者: 李丹

6月会上美联储官员认为,7月会议可能适合加息75个基点或50个基点;通胀降至2%需要时间,加息可能导致一段时间经济放缓,但充分就业的关键是降通胀;目前有高通胀根深蒂固的风险,担心5月CPI暗示通胀会比之前预期持续得更久;若通胀预期失控,降通胀将付出更高代价。

美东时间7月6日周三公布的会议纪要显示,6月货币政策会议上,美联储官员承认加息可能导致经济增长放慢,但认为,要避免高通胀变得根深蒂固,可能需要加息时间持续更久。因为通胀前景已恶化,需要让利率升至刻意让经济放缓的限制性水平。

同时纪要确认了,联储将在本月的会议上讨论是继续加息75个基点,还是将力度放缓到50个基点。

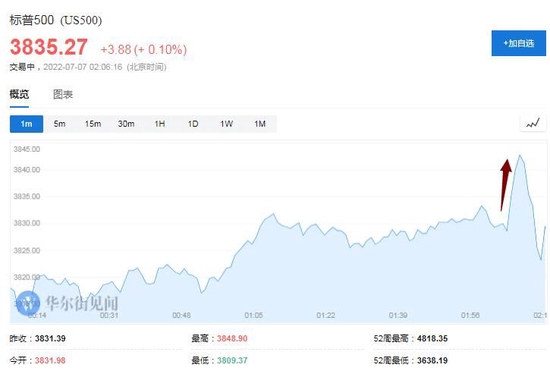

媒体评论称,考虑到新近数据显示经济增长略为更加放缓,一些投资者认为,美联储在6月会上重申的鹰派立场已经过时。这推动美股盘中走高,盘中不止一次转跌的三大指数彻底摆脱跌势。

7月会议考虑是否再加息75个基点

美联储6月会议决定加息75个基点,为逾二十七年最大力度加息。本次会议纪要显示,因为考虑到劳动力市场供应非常紧张、通胀远高于美联储货币政策委员会FOMC的通胀目标2%、近期通胀前景自5月联储会议以来已经恶化,几乎所有联储决策者都同意6月加息75个基点,只有一人因支持加息50个基点而投反对票。

在讨论未来几次会议可能采取的政策行动时,与会官员依然预期适合未来继续加息,纪要特别提到:

与会者判定,下次会议(华尔街见闻注:即7月会议)可能适合加息75个基点或者50个基点。与会者一致认为,经济前景对(货币)政策步入限制性的立场有保障。而且他们认识到,如果高企的通胀压力持续,立场甚至可能要限制性更强(even more restrictive)。

通胀降至2%需要时间 加息可能导致一段时间经济放缓

纪要显示,6月会上,美联储决策者预计降低通胀需要时间,而且压低通胀将付出经济增长可能放缓的代价。

与会者认为,俄乌冲突、中国防疫和其他限制供应环境的因素将影响通胀前景,让通胀回落到联储目标可能需要一些时间。

与会者还判定,在让通胀降至2%的过程中,保持强劲的劳动力市场将取决于很多影响供需的因素。与会者认识到,坚定政策可能让经济增长一段时间内放缓,但他们预计,让通胀回到2%是实现持续充分就业的关键。

有高通胀根深蒂固的风险 担心5月CPI暗示通胀比之前预期持续得更久

纪要称,与会美联储决策者认为,由于通胀远高于联储目标水平,要实现充分就业和价格稳定的双重目标,美联储需要转变为限制性的政策立场。而且,从风险管理的角度看,因为一旦通胀高于预期,美联储就能处于加强限制性力度的更有利地位。

很多(many)与会者判定,现在(FOMC)委员会面临的一大风险是,假如公众开始怀疑委员会能否确保调整政策立场的决心,高企的通胀可能变得根深蒂固。在这方面,与会者强调,适宜地坚定货币政策,加之清晰有效的沟通,都对恢复价格稳定至关重要。

在通胀方面,与会联储官员指出,通胀仍旧太高,继续远高于长期目标2%。

与会者担心,5月CPI数据暗示,通胀压力还未显示减弱的迹象。多人(a number of)将此视为强化了通胀会比他们之前预期的更持久这一观点。

通胀有大宗商品涨价等上行风险 若通胀预期失控 降通胀将付出更高代价

在评估经济时,与会美联储官员强调,他们非常关注通胀风险,密切监控通胀以及通胀预期相关的发展变化。

大多数与会者认为通胀的风险偏上行,并提到多种相关风险,包括持续的供应瓶颈、能源和大宗商品价格上涨。与会者认定,未来几年经济增长的不确定性很高。

大部分与会者评估认为,经济增长的前景有偏下行的风险,下行风险包括,金融环境进一步收紧会对经济活动造成比预期更大的负面影响,以及俄乌冲突和中国防疫对经济增长的影响超出预期。

在通胀预期方面,纪要显示,

虽然来自家庭调查、专业预测方和市场参与者的长期通胀预期指标总体和FOMC委员会的长期通胀目标2%保持一致,但很多与会者担心,长期通胀预期可能开始上行至不符合2%目标的水平。这些与会者指出,假如通胀预期变得失控,让通胀回落到FOMC目标将付出更高的代价。

市场反应

午盘时段美联储会议纪要公布后,美股先回落后很快短线拉升,三大美股指盘中齐涨。

美元指数震荡上行,短线下破107.00后迅速重上107.00,逼近美股早盘时逼近107.30所创的2002年12月以来高位。

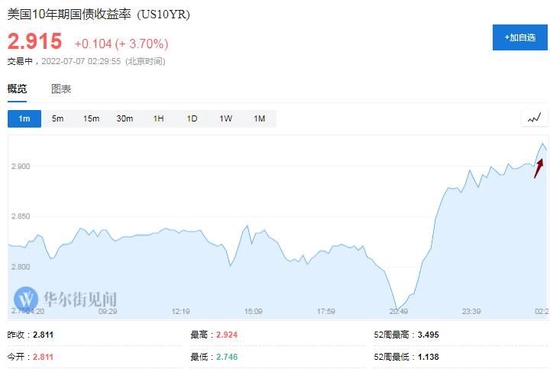

基准10年期美国国债收益率保持升势,纪要公布后站上2.90%,一度升破2.92%刷新日高,日内升幅超过10个基点,较周三欧股盘中下测2.75%所创的一个多月来低位回升约17个基点。