金山云的无解之局:业务掉队、客户离场、成本难降、扭亏无望

出品:新浪财经上市公司研究院

作者:壹零

一句“All in Cloud”的豪赌,是金山云的风雨十年。

十年前,金山云先于市场一步,用19个小时敲定了这场向死而生的长跑。巨头尚未动身之时,抢跑在前的金山云也曾跻身行业前五。

十年后,金山云跌落纳斯达克只在弹指一挥间。从74.67美元/股的历史高点跌到最低点2.50美元/股,金山云只用了短短一年。但在这先行出发的十年间,是业务掉队、扭亏无望、客户离场,留给资本市场的似乎只剩下失望。

几日前,金山云回归港股双重主要上市的消息再度让人们的注意力聚焦在这家老牌独立云厂商身上。只是短短几年间,云计算行业沧海桑田。阿里云实现盈利,运营商云强势突围,字节跳动火山引擎崭露头角,千千万万大大小小的企业接连上云,融入数字化的下一波浪潮。

但欣欣向荣的另一面,是金山云和一众中小云厂商在巨头林立的夹缝中求生存、求转型、求增长。云计算的风口没有变,但不再是“猪都能飞起来”。 巨头的游戏,注定了不是所有人都能够走进下半场。

金山云的董事长雷军曾表示,云服务要么成功,要么输,几乎没有中间状态。此言不假,当下巨头之间尚且竞争激烈各显神通,而金山云等中小云厂商不论是在价格战还是在业务、市场地位等方面都难以与其匹敌,竞争优势微弱,已然掉队。而在这一场角逐中,马太效应显著,掉队的后果,身后恐将是万劫不复。

落后于过去 掉队在未来

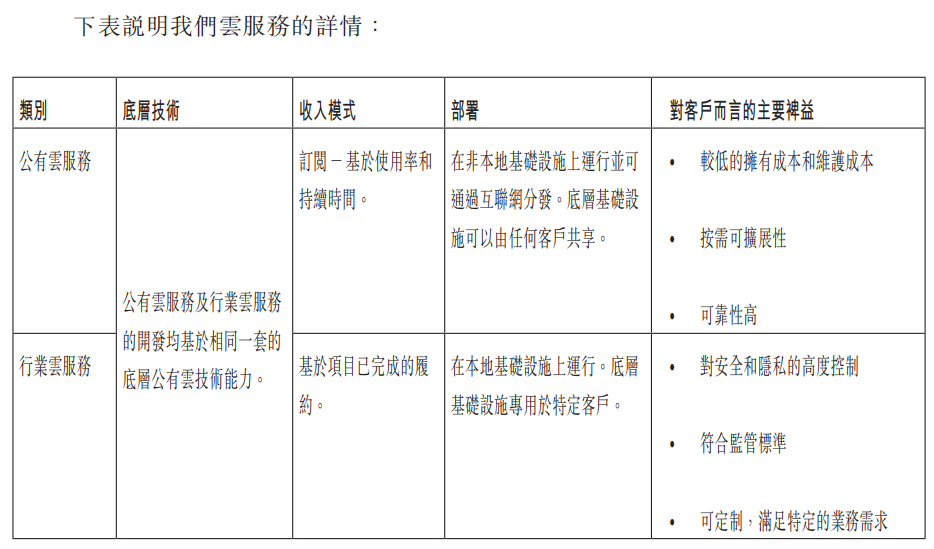

金山云当下的业务主要分为公有云和行业云两个方面。公有云业务是为客户提供订阅模式下的标准化产品,基于客户的使用率和持续时间获得收入,由于是标准化产品,对于客户而言能够有较低的使用成本和维护成本。行业云业务类似于私有云与混合云,是以项目为单位,根据客户的需求在其本地基础设施上进行定制。

资料来源:招股书

在之前的一篇文章中【链接】有讲过,关于金山云当年在公有云市场中为了与巨头打价格战而疯狂降价,但最终因为产品和资金都没有足够雄厚的支撑而失了城池失了生意的故事。

然而实际上,金山云的掉队不仅仅是因为价格战,而是在整个业务结构方面。

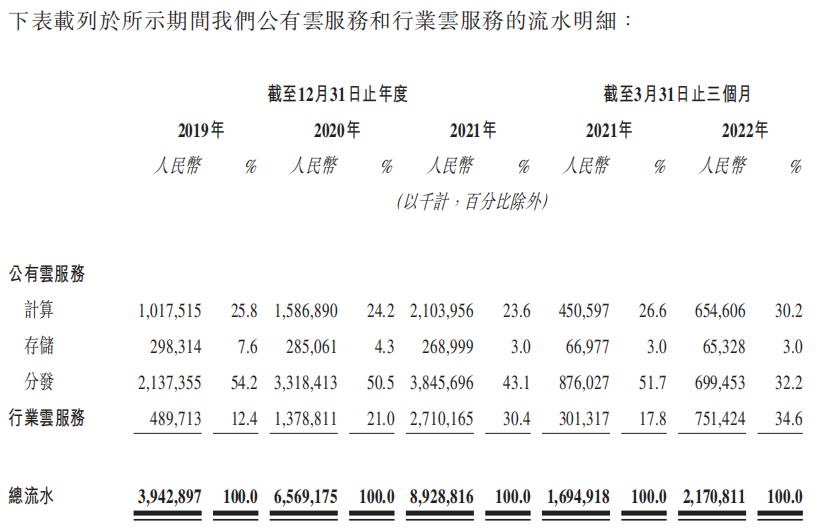

金山云的公有云服务下面又分为计算、存储、分发三个类型。由于最初依托于小米集团,与金山集团在CDN分发方面有一定的业务重合,金山云是从分发业务起家的,可以看出,在2019年分发业务占公有云业务的最主要部分。而当年的价格战也主要聚焦在CDN分发业务方面。

资料来源:招股书

但是CDN业务的特点在于技术壁垒较低、产品同质化且客户往往有大量的需求,这样的属性几乎注定了这项业务的产品价格不会很高,甚至一降再降,因此毛利很低,经营的厂商没有更多利润可图,靠低价来维系客户。虽然金山云近年来在有意减少分发业务,但依然占据了公有云业务的半壁江山。更重要的是,如果未来分发业务一再减少,很多在该业务方面由于低价而留住的客户也可能会流失。

而在金山云的行业云服务方面,与分发业务规模变化相反,在近三年间业务占比在不断增长,分别为12.4%、21.0%与30.4%。可问题在于,虽然营收规模取得了一定的增长,但是真的赚钱吗?行业云服务具备的定制属性,意味着解决方案与资源在不同客户方面无法实现复用,而每一次定制都需要额外的人力与资源投入,因此毛利率不会很高。

虽然金山云在招股书中没有披露不同业务类型单独的毛利率,但企业综合毛利率在近三年来分别仅为0.2%、5.4%与3.9%,在2022年Q1再次降至3.7%。由此来看,不论是公有云还是行业云,对于金山云而言似乎都并非赚钱的好生意。

放眼云计算行业中的各位玩家,除了有着较为统一的规模效应压缩成本、深入垂直领域挖掘客户、争抢政企市场蛋糕等动作之外,云厂商们也纷纷在更多的领域以及生态进行探索。

在IaaS层面的基础设施企稳之后,很多互联网云厂商把目光投向了PaaS和SaaS层面。

2019年,腾讯发布SaaS生态“千帆计划”,为SaaS企业提供基础设施、底层技术支持;今年6月,阿里成立新品牌羚羊,核心产品包括分析云、营销云、产销云、客服云、开发云,虽然强调“Not SaaS,But DaaS”,但本质上更像是一种将SaaS产品的聚合,与IaaS区别开来,但又能形成合作。即便是入局较晚的字节跳动火山引擎,也在去年年末发布了“万有计划”,为SaaS合作伙伴提供技术支持、品牌支持、资源对接等服务。

从大厂们的布局来看,当前行业中的玩家已经不满足于IaaS方面的基础设施服务,而是以此为基础向PaaS和SaaS的生态进行延伸。

而金山云的当下仍在公有云的几项基础业务中跑马圈地,且产品和服务与其他厂商相比也并无明显的亮点与竞争优势。

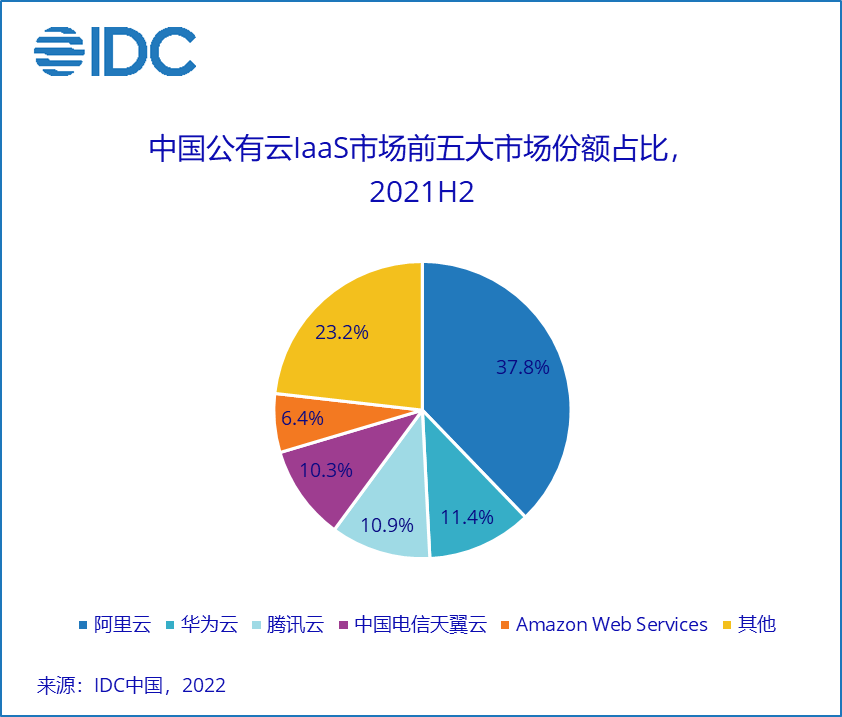

根据IDC发布的《中国公有云服务市场(2021下半年)跟踪》报告,2021年下半年中国公有云服务整体市场规模,达到151.3亿美元,其中IaaS市场同比增长40.1%。在IaaS市场中,阿里云以37.8%的市场份额排名第一,随后分别是华为云、腾讯云、天翼云与亚马逊AWS。前五朵云占据了市场近八成的份额,而金山云已经在排名中了无踪迹,和一众中小云厂商共同分类为“其他”。

资料来源:IDC

比较之下,金山云落后了过去,也掉队了未来。

收入仰仗字节小米 独立云厂商或并不“独立”

2020年,为了促成纳斯达克上市,金山云由金山软件分拆并单独上市。

当前,金山云的主要股东为金山软件、小米集团与雷军,三方分别持股37.40%、11.82%与11.82%。雷军同时担任金山软件与金山云的董事长兼非执行董事。也就是说,同属雷军麾下,金山软件、小米与金山云是自家兄弟。

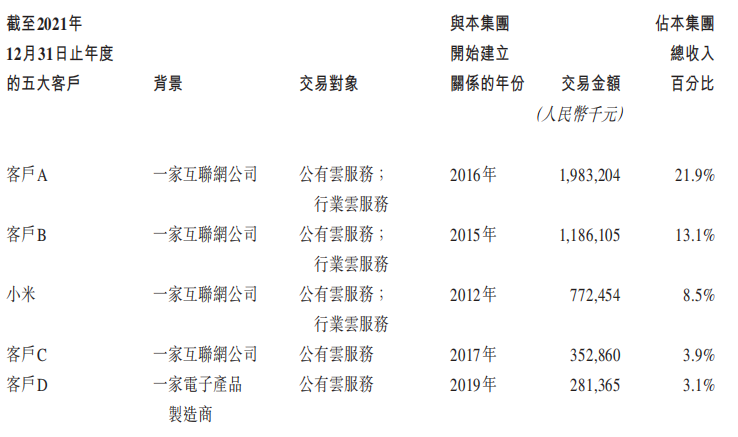

根据金山云的招股书显示,在2019-2022Q1,金山云来自前五大客户的收入占比分别为65.7%、61.5%、50.5%及48.2%,对于大客户的依赖程度较高。而在近三年中,小米集团每年都是金山云的前五大客户,排在第二、第三的位置,占比分别为14.4%、10.0%、8.5%与10.9%。同时,来自金山软件的营收占比分别为2.8%、1.8%、1.7%与2.2%。由此来看,金山云每年有超过10%的营收是由自家兄弟贡献的。

与此同时,在金山云的前五大客户中,有一家连续多年登榜的客户A,在2019-2022Q1分别贡献了30.9%、28.1%、21.9%与17.9%的营收。通过对该客户体量的考量,市场普遍推测金山云的第一大客户是字节跳动。

资料来源:招股书

众所周知,字节跳动入局云计算,虽迟但到,向来动作不小。与大多数云厂商先铺底IaaS再向上延伸到PaaS、SaaS不同,字节跳动“做云”是先落点上层应用,布局PaaS和SaaS生态,面向垂直行业提供解决方案,再借助企业本身有大规模采购服务器的需求属性,可以较快地搭建起IaaS的基础设施。

未来随着字节跳动的IaaS发展成熟后,可能就不再需要花费大量的资金成本向金山云采购云服务,而是能够依靠自身满足业务上云的需求。正如腾讯云在今年6月宣布,包括社交、游戏、内容等在内的所有自研业务已全部上云。

汝之蜜糖,彼之砒霜。字节跳动的IaaS发展会让其自身节约成本,甚至对外开放服务,但是对于金山云而言,将不仅是痛失多年第一大客户,更是要面临新晋的云厂商抢夺手中本就不多的市场份额。

可以预见,在未来几年中,字节跳动作为金山云当下的客户,或将逐渐离场,甚至成为直接的竞争对手。伴随着每年贡献二、三成的第一大客户的流失,小米集团或将晋升成为金山云的第一大客户,金山软件或也将成为其更为稳定的前五大客户。

然而,成为“小米的后花园”,可能会使得金山云不再“独立”。

一方面,金山云一直在打出独立云厂商的称号,由于自身只有云计算相关业务,与客户所属的垂直行业不产生直接的业务交集,更加中立,免去客户对于上云后数据泄露产生业务竞争的担忧。但是,小米帝国所触及的业务甚广,金山云未来转身小米身后,其“独立云厂商”或难免受到质疑。

另一方面,小米集团、金山软件于金山云既是关联方、又是大客户,董事长也为同一人,当下面临双重上市,此番“独立性”或也将受到监管的考量。

成本难降客户难揽 掉队之后终陷无解之局

归根结底,云计算行业特别是IaaS是一项重资产生意,巨头林立的局中,是平地翻车还是逆风翻盘,关键点在于客户的规模与企业成本的压缩,而这两者之间也是相辅相成,互相促进的关系。云厂商的成本降下来,才能够实现盈利的可能,摆脱对于烧钱、补贴的依赖,而是真正让利客户。而客户规模的增大,能够让数据中心、服务器等硬件资源能够得到最大化的协调与利用,从而摊薄成本。

更重要的是,客户规模的增大能够使云厂商积累更多数据与案例,从而更为了解不同垂直行业中客户的需求,以反馈为起点做出产品和服务的改进。换句话说,从客户中获得下一步发展方向更为明确的信号。云巨头从IaaS延伸到PaaS与SaaS,也是很大程度上遵循了这样的发展轨迹。

然而,对于金山云而言,不论是成本还是客户方面,都难言乐观。

除了前文中所提到的第一大客户字节跳动未来很可能流失之外,金山云整体的客户留存率也在下降。根据招股书显示,公有云服务优质客户的净客户收入留存率分别为155%、146%与114%,特别是在2021年,减少了32个百分点。如果按照这样减少的趋势,金山云在未来几年客户数量很有可能负增长。再从客户规模的角度来看,根据阿里云披露,目前其付费客户数量已超过400万,其中包括超60%的A股上市公司。而相比之下,金山云的客户仅数百家。

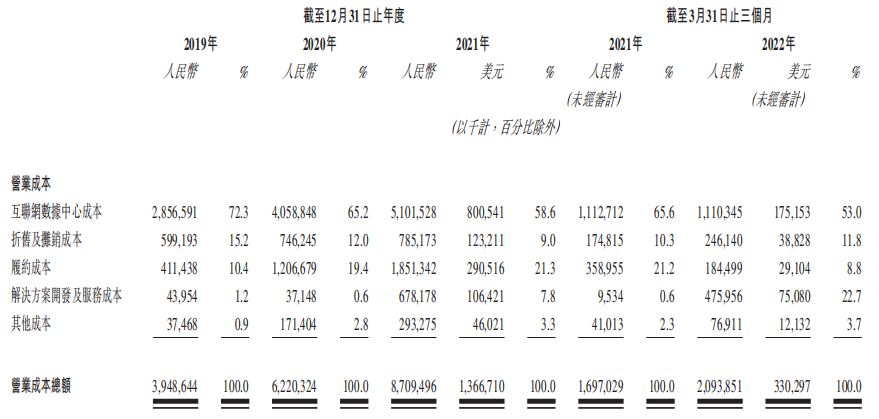

而在金山云的成本方面,2021年金山云的毛利率仅有3.9%,也就是说营业成本近乎完全吞噬了收入。在营业成本构成中,带宽、机架数据中心成本占据最大比重,服务器的折旧及无形资产摊销成本紧随其后,两者在2022年Q1占据营业成本的65%。而随着金山云转身发力行业云,解决方案开发及服务等人力成本也进一步加大,在2022Q1占22.7%。金山云当下仍在加大基础设施的投资,并且继续发力行业云,可以想见,金山云未来的成本压力很大概率会进一步加大。

资料来源:招股书

以全球云计算行业中较为成熟标的亚马逊AWS相比照,亚马逊AWS曾经连续三年每年降价12次,累计降价或超百次,而2021年其毛利率为60%。反观金山云,曾经疯狂降价招揽生意,但当前毛利率仅为个位数,客户的增长也逐渐放缓。

有人主动降价是领先一步,有人紧随其后是负重前行。从结果端来看,经营这项重资产先行再以规模取胜的生意,金山云或许没走在正确的路上。

蜀道之难,难于上青天。“做云”之难,难于缩减成本,难于扩大规模,难于巨头林立,难于掉队之后的无解之局。