深圳银保监局一天公布17张罚单:罚款超千万,4人被终身禁业

每经记者 赵景致

8月5日,深圳银保监局公布了17张行政处罚信息公开表,指向四家银行类金融机构13名相关责任人。

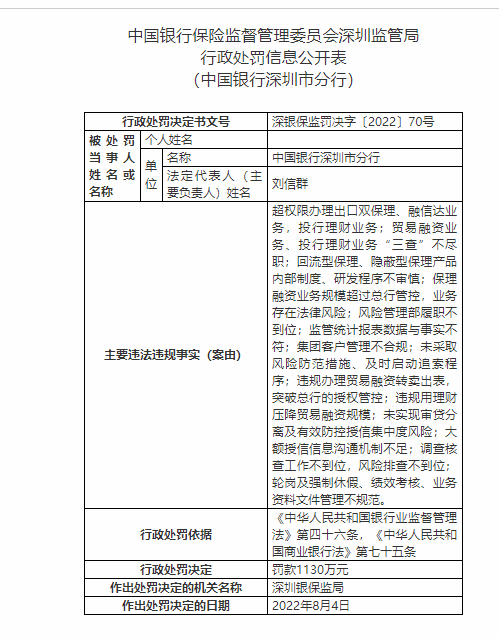

资料来源:深圳银保监局官网

据处罚信息公开表,中国银行深圳分行因涉及超权限办理出口双保理、融信达业务、投行理财业务等14项违法违规事实,被处以罚款1130万元。同时,深圳银保监局还对该行12名相关责任人进行处罚,对银行违法违规行为问责到人,肖群、王炯、刘浩、丁洁等4人被终身禁止从事银行业工作。

此外,国家开发银行深圳市分行、广州银行深圳分行和杭州银行深圳分行也分别被罚款40万元、120万元和80万元,涉及贷款“三查”等相关问题。

中国银行深圳市分行被罚1130万

行政处罚信息显示,中国银行深圳市分行因存在超权限办理出口双保理、融信达业务、投行理财业务;贸易融资业务、投行理财业务“三查”不尽职等共14项违法违规事实,被深圳银保监局罚款1130万元。14项违法违规事实包括:

1.超权限办理出口双保理、融信达业务,投行理财业务;

2.贸易融资业务、投行理财业务“三查”不尽职;

3.回流型保理、隐蔽型保理产品内部制度、研发程序不审慎;

4.保理融资业务规模超过总行管控,业务存在法律风险;

5.风险管理部履职不到位;

6.监管统计报表数据与事实不符;

7.集团客户管理不合规;

8.未采取风险防范措施、及时启动追索程序;

9.违规办理贸易融资转卖出表,突破总行的授权管控;

10.违规用理财压降贸易融资规模;

11.未实现审贷分离及有效防控授信集中度风险;

12.大额授信信息沟通机制不足;

13.调查核查工作不到位,风险排查不到位;

14.轮岗及强制休假、绩效考核、业务资料文件管理不规范。

资料来源:深圳银保监局官网

此外,金融行业“双罚制”下,机构处罚和个人处罚并重。中国银行深圳市分行的12名相关责任人也同时被处罚,其中4人被终身禁业,4人合计被罚160万元,1人被取消高管任职资格3年,3人被给予警告。

贷款“三查”不尽职成重灾区

除了中国银行外,还有3家银行类金融机构被罚。记者注意到,这三家机构被罚原因均涉及贷款领域相关问题,具体处罚情况如下:

国家开发银行深圳市分行因发放固定资产贷款未落实实贷实付要求,被罚款40万元。

广州银行深圳分行因个人经营性贷款三查不尽职,贷款资金被挪用;违规发放个人贷款;违规发放房地产开发贷款等,被罚款120万元。同时对上述行为负有直接责任的人员罚款8万元。

杭州银行深圳分行因贷款贷前调查不尽职、未穿透审核资金用途,导致信贷资金被挪用,被罚款80万元。

记者注意到,多家被罚银行的主要违法违规事实多涉及贷款“三查”不尽职,行政处罚依据均涉及了《中华人民共和国银行业监督管理法》第四十六条。

“三查”指的是贷前调查、贷时审查和贷后审查,有利于贷款人较为全面地了解和掌握借款人经营状况以及贷款的风险情况,及时发现风险隐患,采取相应风险防范和控制措施,保障银行信贷资金安全。同时,贷款“三查”制度执行情况,也是在贷款出现风险后,对相关责任人员进行责任追究或免责的重要依据。

事实上,“三查”也是监管的重点之一。

去年11月,银保监会发布《关于持续深入做好银行机构“内控合规管理建设年”有关工作的通知(银保监办发〔2021〕123号)》指出,贷款“三查”不尽职、统一授信管理不到位、销售适当性要求执行不力等问题仍然突出。

资料来源:中国银保监会官网

同时,该文件指出各银行机构要把常态化的强内控、促合规与阶段性的补短板、除顽疾相结合,聚焦问题多发环节和人民群众反映强烈的领域,明确重要业务的风险控制点和管控措施,增强系统关键节点的刚性控制,强化制度执行和监督评价,加强声誉风险管理。要围绕近期风险事件,深入排查内控缺陷,加大日常检查巡查力度,强化对分支机构和各经营单位的管理约束,对屡查屡犯、整改进度缓慢的要督促处理,从根源上整治虚构贸易背景、授信审查不严等顽瘴痼疾,切实提升风险管控水平,彰显内控合规管理建设成效。

今年6月份,银保监会在《关于进一步做好受疫情影响困难行业企业等金融服务的通知(银保监办发〔2022〕64号)》中也提到,银行机构要扎实做好贷款“三查”,加强资金用途审查和流向管理,防止贷款违规挪用。