未雨绸缪!如果美联储开始降息,买什么?

华尔街见闻 卜淑情

一旦美联储结束加息周期转向降息,现在的“差生”将快速变为“优等生”。

在通胀缓和的预期下,市场开始畅想美联储降息的美好未来,虽然这一天注定不会很近,但是华尔街大投行美银已经未雨绸缪,为投资者整理了一份“购物清单”。

美银分析师Sara Senatore团队在周一发布的一份报告中预计,美联储将在2023年第三季度开始降息,而眼下表现不佳的非必需品消费行业将迎来命运的反转。

加息周期表现最差行业——非必需品消费

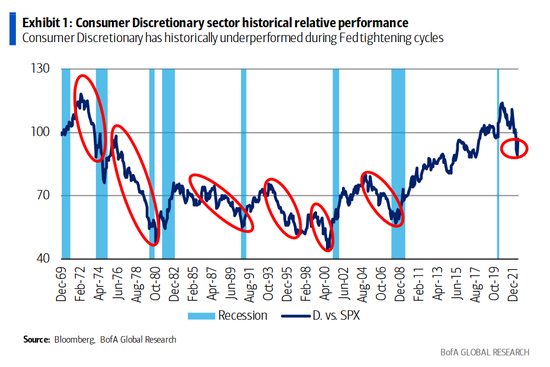

在美联储的加息周期中,非必需品消费通常表现不佳。回到当前,在能源价格大幅上涨、工资通胀飙升以及美联储加息的三重夹击下,非必需品消费成为美股当前表现最差的行业,今年迄今以来该行业指数下降了18%。

此外,根据美银的统计,今年以来,餐厅级利润率(Restaurant Level Margin)与2021年相比平均下降了约400个百分点,与2019年上半年相比平均下降了约200个百分点。

眼下,美联储在激进加息的路上越来越远,当前的非必需品消费股看起来不那么划算。

美银通过P/BV、P/OCF、Fwd P/E、EV/Sales等估值法计算了非必需消费品行业的估值,发现与长期水平相比,非必需消费品行业在所有指标上都显得贵。即使是排除与该行业传统公司大相径庭的亚马逊和特斯拉,该行业的估值看起来仍然很贵。

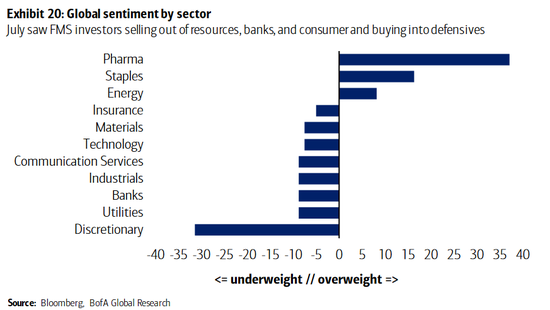

从情绪上看,投资者目前也相当悲观。7月,非必需消费品成为减持最严重的行业,投资者纷纷抛售非必须品消费股,涌向医药和必需消费品等防御性行业。

降息带来的角色转变

一旦美联储结束加息周期转向降息,现在的“差生”将快速变为“优等生”。

回顾历史上美联储的降息周期,在美联储第一次降息后的8个月中,非必需消费品有5个月在所有行业中表现最好,但在美联储首次降息前的6个月中,其表现中等偏上。

美银认为,降息能够降低企业资本成本,既能提振消费股,又能刺激价值股,这对那些估值建立在未来增长上股票而言尤其有效。

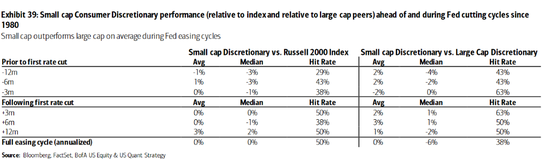

此外,在美联储的加息周期中,小盘股一般能跑赢大盘股。

美联储何时降息?

关键在于通胀。

经济学家预计,美国7月CPI同比将从6月的9.1%将下降至8.7%。

此外,虽然7月的非农就业数据大超预期,但美银坚持认为劳动力市场和工资通胀正在缓解。

与此同时,全球大宗商品也从早前的峰值回落,石油、食品价格都在下降。

美银认为,现在还处于早期阶段,但通胀可能会进一步放缓。它表示:

“如果美联储成功控制通胀,随着美联储停止加息并开始降息、(经济)从衰退转向复苏,市场的贴现机制预计将开始一个更正常的上升周期。”

美银预计,美国2022年GDP将同比下降1.4%,而美联储将在2023年第三季度开始降息。