抖音“背刺”美團

歡迎關注“新浪科技”的微信訂閱號:techsina

作者 | 唐飛

來源:價值星球Planet

歷經兩年的發展,抖音本地生活已經初見規模。

到目前爲止,抖音本地生活已經形成美食、酒旅、醫美、文旅等類目的團購業務,還打造了較爲完善的後臺服務體系。抖音本地生活的運營模式是以一二線和網紅城市做直營、三四線和郊縣走服務商的合作模式,現階段重點發力的城市包括北京、上海、成都、杭州等。

面對抖音在本地生活的一系列動作,其他互聯網巨頭也在備戰。

美團於今年宣佈與快手合作,將在快手開放平臺上線美團小程序,爲美團商家提供套餐、代金券、預訂等商品展示、線上交易和售後服務等完整服務能力;阿里則推出“爆爆團”,主打同城美食優惠團購;騰訊首次推出團購工具“鵝享團”,基於微信端試水本地團購。

已經沉寂多年的本地生活賽道,似乎被抖音這條“鯰魚”激活了。

表面上看,抖音切入本地生活的方式是團購,且擁有“流量”優勢。據統計,抖音目前的日活峯值已經超過了7億,用戶日平均使用時長超過100分鐘。

再加上抖音團購可以通過商品視頻和圖片相結合的方式“種草”,用優惠券和補貼的形式吸引消費者到店,所以也被不少從業者所看好。

只不過在面對與本地生活巨頭美團的競爭時,雙方既深入對方核心地盤,自身短板也顯而易見。

美團的壁壘

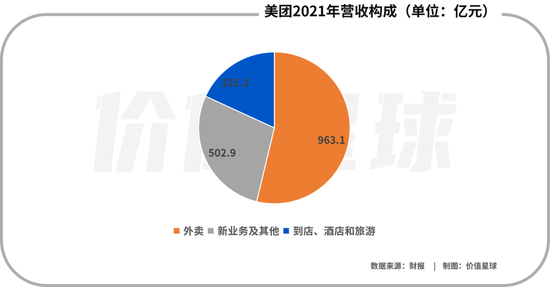

美團的營收主要分爲三部分,分別是外賣,到店、酒店和旅遊,新業務及其他。

2021年財報顯示,到店、酒店和旅遊貢獻了325.3億元營收,佔營收比爲18.16%。雖然這不是佔比最大的一塊業務,但是卻是美團的現金牛,是當下公司最爲穩健利潤基本盤。2021年到店酒旅業務營業利潤達到141億元,遠高於外賣,而新業務尚處於虧損狀態。

之所以有這樣的表現,與其獨特的“交易+點評”模式有很大關係。

早前,美團靠“團購”的方式切入交易環節,但粘性有限;而大衆點評早期是創造了消費者粘性——點評,卻苦於難以變現。

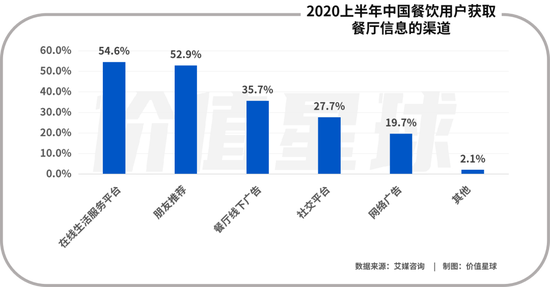

最終美團與大衆點評的合併,使得整個商業模型變得完整:點評體系及商戶監管爲消費者提供信息收集、決策輔助平臺;商家獲得了線上銷售渠道及營銷方式,也能從線上引流到線下。

以上二者是美團平臺的價值創造來源,而平臺通過引導商家上架淺折扣團購套餐,掌握交易流水,明確自己所創造的價值,並從中收取一定費用。

這種“交易+點評”的模式,也在一定程度上成爲美團在本地生活領域的護城河。

美團的這種壁壘主要來自可信度、規模門檻和規模難度。首先,由於消費者需要到店體驗,且體驗後難退換,試錯成本高,決定服務業信息平臺點評價值的首先是點評的可信度,其次纔是點評數量。這種可信度在前期主要依賴平臺監管,在後期進入消費者心智後,就形成了一定的護城河,且隨着時間推移逐步強化。

其次,也正是由於對可信度的要求,服務業信息平臺需要更高的點評規模去證明其點評的可信度,這種規模門檻不僅體現在單店點評數上,也體現在店鋪數量上。從1000家店鋪中選出的優質商家比從100家商家中選出的優質商家可信度更高。

最後,服務業商家本身具有長尾屬性,單店鋪的點評也具有長尾屬性,若想複製達到相同點評門檻,其難度遠高於電商行業。根據調研,截至2021年Q1,美團點評數量超過100億條。

以上幾點,讓看似輕資產的點評體系,成爲了服務信息平臺最重要的壁壘,這也是當下美團能夠抵禦同類競爭的重要原因。

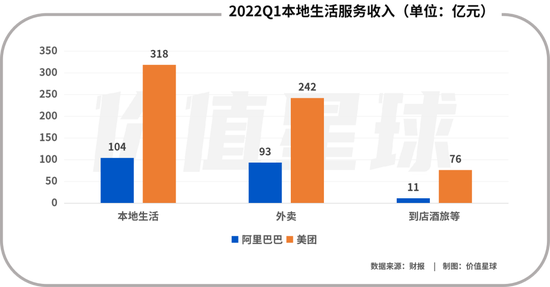

而且在交易用戶和活躍商戶數量上,美團和主要競爭對手——阿里巴巴已拉開了較大差距,2021年Q3美團交易用戶及活躍商戶分別爲阿里巴巴的1.9倍、3.0倍。從收入口徑看,2022年Q1阿里本地生活中非外賣收入11億元左右,也小於美團的76億元。

綜合以上來看,中泰證券認爲美團作爲本地生活服務平臺已經構建了多維度的競爭優勢點,也數次抵禦了阿里本地生活的有力衝擊。

而站在當下,抖音等短視頻平臺的崛起又帶來新的流量高地,藉助流量優勢入局本地生活似乎確實具有很大想象力,但是系統分析抖音在本地生活領域的探索與佈局後,也能看到較爲明顯的侷限性。

抖音的侷限

隨着短視頻業務進入成熟期,抖音開始逐步擴大商業化,而本地生活是重頭戲之一。

2018年公司初次嘗試佈局本地生活業務,但由於缺乏深度管理的經驗,前期發展並不順暢。

2020年10月開始,字節跳動集團人力、戰略部門曾調研美團的本地生活業務架構。有媒體報道,字節跳動商業化部成立專門拓展本地生活業務的“本地直營業務中心”。在原SMB(中小客戶)業務線撤銷後,約一萬名員工在2021年1月調整至該中心,圍繞生活服務、餐飲等行業進行客戶挖掘。

隨後,抖音開始通過地推,不斷向一二線以及下沉市場進軍,吸引本地商家入駐抖音,獲得了一定數量的商家基礎。但據媒體報道,商家大量進駐後,並未獲得預期的訂單增長。

2021年,抖音App的同城頁面發生變化,定位到杭州、北京、上海等一二線城市可以發現,其首頁以增加“城市名+喫喝玩樂”的區域,這就是最初的團購入口。重要入口的設立,使本地生活業務獲得了更大的流量,抖音在後期對該入口也進行了不斷地優化,並在抖音“錢包”內又新增團購入口。

此外,本地生活的商家還開闢了新的運營方式,比如推出同城配送、閃送等方式,讓商品能夠像外賣一樣,在短時間內送到客戶手中。通過多元化的營銷手段和運營方式,爲抖音的本地生活服務打開新的局面。

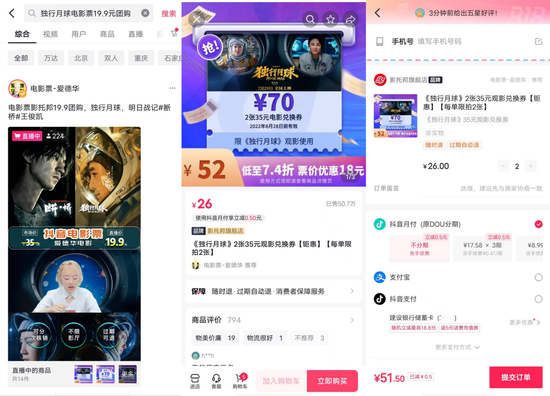

以電影票這一常見的團購品類舉例,在抖音輸入“獨行月球電影票團購”後,可以看到多個商家在進行售賣,其中以視頻和直播的形式居多,而有些商家更是宣傳所售的票價低至19.9元/張。

圖源:抖音

隨機挑選一家商家進入後可以看到,該商家所售的北京地區“《獨行月球》2張35元觀影兌換券”實際售價爲2張52元,使用“抖音月付”還能優惠0.5元,相比市面上普遍50-80元/張的標準價格,優惠幅度接近於三折到五折。

這種深度折扣團購的形式,本質上還是“千團大戰”時的團購模式,即以低價拉攏用戶、“燒錢換規模”的模式。

2014年大衆點評CEO張濤接受媒體採訪時就指出:長期來看,團購不是一個穩定的商業模式,“商家沒辦法長期依靠團購生存下去……商戶團購比例不應該超過收入的20%,不然長期會有經營問題”。

所以以“團購”爲主的本地生活服務的合理模式應該是適度的折扣+廣泛的供給,而深度折扣團購在本地生活服務中所佔的比例只有受到合理控制,這個模式才能長久。

再進一步講,考慮到店業務的經營槓桿,在整個到店市場中,抖音的利潤佔比更低。由於商家需要大量的地推團隊維繫,本地生活服務難以建立全局的規模經濟,市場份額落後者的盈利空間將顯著更薄。

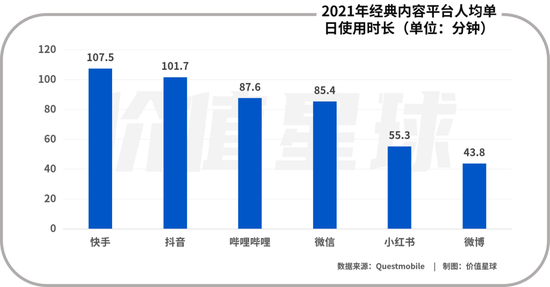

顯然本地生活在抖音變現體系中,是一個“低利潤率的小衆市場”,不過好在抖音具有流量的機會成本。根據Questmobile數據,2021年抖音人均單日使用時長爲101.7分鐘,這一數據超過微信、微博等社交產品,也超過B站、小紅書等社區;2022年6月,抖音月活躍用戶數6.8億人,這一用戶基數允許抖音在本地生活領域“試錯”。

雖然抖音的龐大流量能夠支撐其本地生活業務的運作和存續,但本地生活的屬性和抖音推送模式決定了其在覈銷率方面存在一定不確定性。據中泰證券測算,推送式團購從GMV轉換到真正覈銷的比例僅50-60%,而主動搜索式團購的核銷率在90%以上。

從這一點來看,抖音APP的設計定位恰恰與搜索定位相矛盾。

從今日頭條開始,字節系的產品都是以推薦爲主,讓使用者可以在不斷下滑過程中不知不覺消磨時間,並獲得樂趣,即所謂的“時間熔爐”。而搜索的定位在於目的性,在短時間內精準解決所需問題,“人找貨”的邏輯與抖音的底層設計相違背。

而且當消費者有了明確的消費需求後,最想要的是高效率的獲取信息。短視頻勝在提供消費場景可以激發潛在需求,而在信息傳遞效率方面反而不及圖文。且從商戶角度看,短視頻的初期製作及維護成本顯著高於圖文,這可能從一定程度上“勸退”商家。

綜合以上,雖然抖音的興趣電商發展迅速,一週年時的GMV增長達3.2倍(2021年4月至2022年4月)。但其在本地生活市場或難以取得相似的發展速度,核心在於基礎設施存在差異——實物電商的基礎設施是公共的,服務業平臺的基礎設施是私人的。

信達證券在研報中指出,抖音雖然有一些視頻化的內容比較吸引眼球,但在全面度、客觀性和時間積累上仍無法和美團+點評相比。

總結

2022年5月,抖音發佈《2022年生活服務軟件服務費標準說明》,明確6月1日起將對生活服務業務收取服務費。在各商品類目中,結婚類費率最高,爲8%,其次是住宿、親子、教育培訓的4.5%,遊玩類費率最低,爲2%,美食類費率爲2.5%,平均費率約3%,相較於美團費率均偏低。

爲鼓勵商家在平臺開展營銷活動,抖音根據不同商家類型設置了不同的軟件服務費返還政策。其中,對每個自然月內(第T月)採取疫情“靜態管控”天數≥10天的城市內商家,平臺將於T+1月主動予以100%返還。

而且抖音還提供了一個一站式解決方案——來客。目前抖音來客主要的四大能力爲:團購推廣、達人帶貨、營銷工具、精準流量,用於幫助提升商家的可操作性,降低了入駐門檻,進而提升商家在抖音做團購的信心。

不過,綜合來看美團+點評爲商戶提供基於LBS的搜索+圖文效果類營銷,基於用戶主動找店的需求,目標精準、成本可控,更適合廣大中小商家。抖音只能提供城市級別的短視頻內容營銷,而且分配給本地生活的流量佔比也很有限。不僅用戶精準度不夠,內容製作成本、流量成本也很高,只適合於大型品牌類商家、網紅店。

因此,信達證券稱其“長期對廣大用戶和商戶的商業價值比較有限”。