银行叫停“炒黄金”始末

当前,已有包括招商银行、工商银行、建设银行在内的多家银行叫停了纸贵金属业务。而早在2021年,银行们就已开始调整纸贵金属业务,从各家银行公告和市场分析来看,原因主要集中于当前贵金属交易市场风险较大,避免再次出现类似“原油宝”那样的黑天鹅事件。

撰文 /周梦婷

编辑 /孙月

曾经红红火火的银行“纸黄金”投资产品,如今却意外走向了末路。

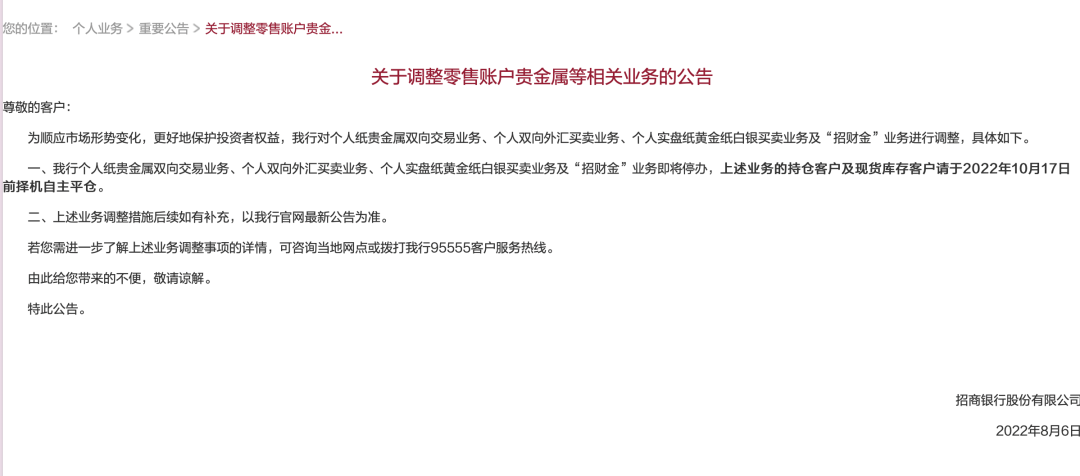

8月6日,招商银行在官网发布公告称,为顺应市场形势变化,更好地保护投资者权益,将停办个人纸贵金属双向交易业务、个人实盘纸黄金纸白银买卖业务及“招财金”等业务。

招商银行称,上述业务的持仓客户及现货库存客户请于2022年10月17日前择机自主平仓。

图源/招商银行官网

当前,已有包括招商银行、工商银行、建设银行在内的多家银行叫停了纸贵金属业务。而早在2021年,银行们就已开始调整纸贵金属业务,从各家银行公告和市场分析来看,原因主要集中于当前贵金属交易市场风险较大,避免再次出现类似“原油宝”那样的黑天鹅事件。

“投资者应充分认识到,包括黄金在内的贵金属价格并非只涨不跌,不是一成不变的‘避险工具’。投资者应及时关注国际金融市场变化,根据自身风险承受能力,适当调整投资仓位,更有效地防范投资风险。”招联金融首席研究员董希淼告诉《财经天下》周刊。

与此同时,招商银行此次叫停的还有个人双向外汇买卖业务。而早在2021年7月,招商银行就宣布停止发售个人外汇期权新产品,叫停了个人外汇期权业务。

种种迹象表明,银行已经开始远离贵金属、外汇期权、大宗商品等高风险金融市场。

多家银行收紧贵金属业务

在招商银行之前,已有多家银行宣布对贵金属业务做出调整。

7月4日,工商银行在其官网表示,自北京时间2022年8月15日9:00起,工行将暂停代理上金交个人贵金属延期交收合约的开仓交易和代理个人黄金现货实盘合约的买入交易,代理个人延期交收合约的平仓交易和代理个人黄金现货实盘合约的卖出交易不受影响。

7月15日,工商银行再发公告《关于暂停账户黄金、账户白银业务开仓交易的通告》表示,为顺应市场形势变化,自北京时间2022年8月15日8:00起,将暂停账户黄金、账户白银业务开仓交易,客户已设置且未成交的开仓挂单将自动失效,持仓客户的平仓交易不受影响。

对于有持仓余额的客户,工商银行则提出建议,谨慎控制持仓规模,注意防控自身风险。给出的理由是,“考虑到国际大宗商品市场不确定性”。

仅仅三天之后,建设银行也发布了对账户黄金、白银等贵金属业务的收紧调整公告。建设银行表示,自北京时间2022年8月15日7:00起,暂停账户贵金属业务黄金、白银的买入、转换交易及定投计划的设置与变更;暂停账户贵金属双向交易业务黄金、白银的空头开仓交易。

建行称,对于已设置的账户黄金、账户白银、账户铂金定投计划将自动终止。客户相应业务原有持仓的卖出、空头平仓及暂停交易前的有效委托挂单不受影响。

而早在去年,就有银行开始调整纸贵金属业务。2021年7月,招商银行发布多条公告,调整多项个人贵金属业务。同月,邮储银行也表示,暂停网点柜面、手机银行、个人网银等全渠道的代理上海黄金交易所贵金属业务的现货实盘类新开户交易。

当前,华夏银行、光大银行、中信银行等银行皆发布了暂停纸贵金属交易的公告。

据业内人士分析,商业银行逐步退出代理上金所个人贵金属业务,是按照监管部门要求作出的整体举措。整体清退思路基本为:暂停新增客户——提高交易门槛和风险测评标准——暂停新开仓——关闭符合条件的无持仓客户账户——压缩客户体量、交易量——少量存量客户——完全暂停此业务。

光大银行金融市场部分析师周茂华表示,停办账户贵金属业务,短期看,由于交易成本上升,个别新增开户受限,可能导致部分银行相关的贵金属交易业务客户减少,相应手续费等服务类中间收入也会有所降低,但由于此类业务占银行整体营收利润的比重不高,对银行整体经营影响有限;同时对投资者而言,这有助于落实投资者适当性管理,减少潜在的投资纠纷,更好地维护金融机构市场声誉。

有分析人士认为,未来基于保护投资者权益和合规考虑,预计商业银行会逐步关闭贵金属账户交易,对于投资方式较为稳妥的投资者,建议购买实物类黄金,例如金条等。

银行为何叫停贵金属交易?

到银行炒“纸黄金”,一度成为不少理财人士的选择,但如今这一市场正在发生变化。

今年以来,受美联储加息等多种因素影响,国际金价大幅度震荡下跌,伦敦现货黄金价格从3月8日最高超过2070.42美元/盎司,到7月21日跌至近一年来的最低价1680.2美元/盎司,截至8月10日,伦敦金现收盘价为1791.3美元/盎司。近5个月来,伦敦金现跌幅超过15%。

“贵金属及大宗商品价格波动如此之大,也使交易风险显著上升。商业银行收紧贵金属等业务,主要是为了降低交易活动的潜在风险,更好地保护投资者合法权益。”董希淼向《财经天下》周刊说道。

贵金属与原油等商品一样,都曾因期货交易引发投资者巨额亏损。而说起银行在期货方面的交易,就不得不提曾经轰动一时的黑天鹅事件——原油宝。

2020年4月21日,凌晨2点30份,美国WTI原油期货5月合约报收-37.63美元/桶,成为自原油期货问世以来,唯一的一次负数结算价,这意味着投资者卖一桶原油,买家不仅不给钱,投资者还要倒贴37.63美元,中国银行原油宝也因此亏损惨重。

原油宝是中国银行推出的一款与石油期货挂钩的理财产品,本质与原油期货类似,油价也以美国芝加哥的WTI原油期货为准。

当时恰逢疫情爆发,原油需要急剧减少,但是国际市场上的原油产量却疯狂上涨,供远远大于求。如若期货合约到期没有卖出去的话,就要进行实物交割。但期货市场的投资者肯定不想要原油,大家都只想把手里即将到期的合约卖出去,这个时候的原油期货已经没有人愿意接手,于是,原油期货合约价格出现自由落体式下跌。

原油宝的投资者眼睁睁看着,原油期货大跌至近-40美元/桶,当日全天跌幅约为305%,投资者的本金不仅全部赔进去,还要倒贴给中国银行钱。据当时媒体报道,有一位投资者亏光了388.46万元的本金之后,还倒欠银行530多万元,合计总亏损900多万元。

最后在多方压力下,中国银行承担投资者20%本金损失。后续,中国银行因为此事还被监管部门罚款5050万元。

而银行现在的纸贵金属产品与当年“原油宝”产品运营机制类似,原油宝事件之后,国家对金融市场风险防控和监管越加严格。

2021年底,中国人民银行会同银保监会、证监会、外汇局共同发布了《关于促进衍生品业务规范发展的指导意见(征求意见稿)》(以下简称《意见》)。

在《意见》的起草背景中提到,整体上看,中国衍生品市场的制度规则有待完善,金融机构专业管理能力有待提升,与衍生品交易活动相关的各类基础设施建设有待加强,存在金融管理的薄弱环节,风险事件偶有发生。

一位衍生品市场的资深管理人士对媒体表示,“这份文件是‘原油宝’事件的后续反应”。

该《意见》在投资者保护方面的要求着墨更多。《意见》明确要求,金融机构应当坚持主要面向非个人投资者开展衍生品业务的原则,严格实施合格投资者标准审查。同时,银行保险机构不得通过柜台与个人客户直接开展衍生品交易,其他金融机构确需为个人客户提供衍生品交易服务的,应当对个人客户制定更为审慎的参与要求。

此外,《意见》对银行开展纸贵金属业务也作出了明确要求,金融机构发行的不涉及标的物实际交割的记账式贵金属、大宗商品、外汇类等账户类产品参照本意见管理;银行保险机构原则上不得开展场外衍生品跨境非套期保值交易,另有规定的除外。

外汇期权也被叫停

与纸贵金属一同被叫停的,还有个人外汇期权业务。

2021年7月27日,招商银行宣布,对于个人外汇期权业务,即日起停止发售新产品,全部存续产品到期后,不再向个人客户开放,叫停了个人外汇期权业务。

在此次招商银行的公告中,招商银行宣布,个人双向外汇买卖业务也即将停办。

招商银行并不是第一家叫停个人外汇买卖的银行。2021年8月,华夏银行表示,于当年12月1日起,暂停个人外汇买卖业务。

业内人士普遍认为,叫停个人外汇期权,与汇率市场的波动加大有关。2022年以来,人民币对美元即期汇率持续走低。4月19日之后,更是呈现大幅下跌。人民币对美元即期汇率从4月19日收盘的0.1564,到5月13日持续下跌至0.1473,而截至8月11日15:52,人民币对美元即期汇率收盘价为0.1484。

图源/新浪财经

“部分贵金属业务以及外汇产品、商品期货、金融衍生品等投资风险较大,部分业务交易带有杠杆,对投资者的投资经验和风险承受能力要求较高,不适合普通投资者。”董希淼表示,对于普通投资者,如果没有丰富的投资经验和较强的风险承受能力,不建议参与高风险投资活动。金融管理部门应督促商业银行落实好投资者适当性管理,更好地保护投资者合法权益。

责任编辑:梁斌 SF055