1%的股票回購稅將在多大程度上影響上市公司進行回購?

美國衆議院上週通過《通脹削減法案》,其中許多條款與美國總統拜登之前提出的《重建美好未來法案》相同,並涉及許多優先事項,只是以更容易被少數關鍵參議員接受的精簡形式提出。本週,這項法案預計將由拜登簽署後生效。

與《重建美好未來法案》一樣,《通脹削減法案》着重於通過推進清潔/綠色能源來實現與氣候相關的目標,以及擴大政府醫療支出。然而,與《重建美好未來法案》不同的是,《通脹削減法案》還專注於通過提高稅收和減少政府在處方藥上的支出來減少聯邦財政赤字。

國會預算辦公室估計,到2031年,該法案將減少聯邦赤字支出3050億美元。大約三分之二的赤字削減將來自更強有力的稅收合規措施(僱傭更多的國稅局僱員),而剩下的三分之一來自藥品支出的減少。

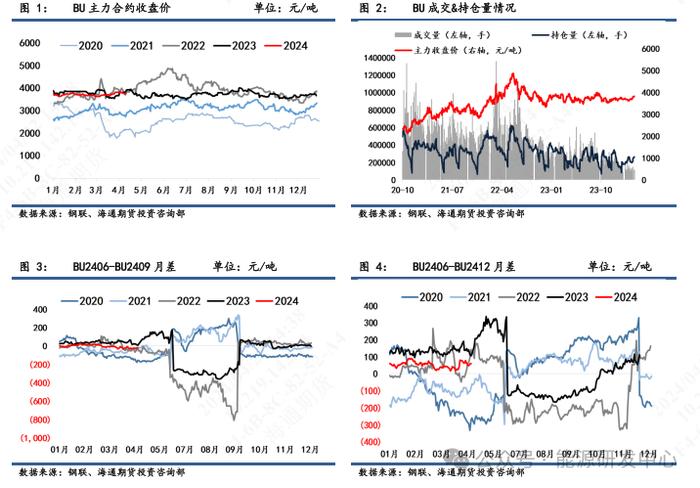

支出和稅收減免項目

聯邦預算委員會對該法案的要點進行了整理。以下是《通脹削減法案》的支出和稅收減免項目:

如圖所示,大部分新支出都與氣候變化和清潔能源有關。這包括擴大消費者購買電動汽車的稅收抵免,這一舉措應該會讓特斯拉(TSLA.US)的股東和司機感到高興。

美國雅保(ALB.US)和Lithium Americas(LAC.US)等鋰礦商也有望獲益,因爲鋰是電動汽車電池以及用於公用事業的大型電池系統的關鍵材料。

《通脹削減法案》還擴大了對風能和太陽能等綠色能源生產的投資稅收抵免,利好Brookfield Renewable(BEPC.US)、NextEra Energy Partners(NEP.US)、Clearway Energy-C(CWEN.US)、Atlantica Sustainable Infrastructure(AY.US)等可再生能源公司。

此外,從2025年開始,獲得這些稅收抵免的標準將包括其他形式的能源生產,只要它們是碳中和的。因此,在未來三年,部分化石燃料生產商將有資格獲得稅收抵免,只要它們能夠展示有效的碳捕獲技術。

這些稅收抵免將持續到2032年或美國公用事業部門在2022年的基礎上實現75%的碳排放量削減,以先到者爲準。在此之後,稅收抵免將在數年內逐步取消。

這一規則的改變,再加上石油和天然氣管道的審批程序加快,以及開放更多的聯邦土地用於鑽探,也將爲Enterprise Products(EPD.US)、Energy Transfer(ET.US)、Plains All American Pipeline(PAA.US)等中游能源公司帶來利好。

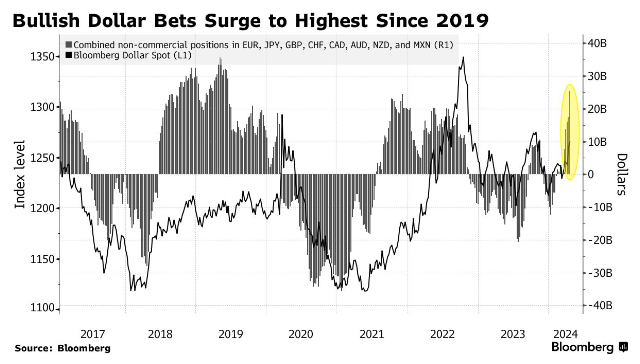

收入細分項目

聯邦預算委員會還列出了《通脹削減法案》的收入細分項目:

該法案在收入方面最大的單一項目是新的最低15%公司稅,這使得亞馬遜(AMZN.US)等大公司無法通過累積足夠的扣除額來避免繳稅或僅繳納很少稅額。

《通脹削減法案》還試圖通過限制藥品價格和取消藥品回扣來增加收入。此外,聯邦醫療保險(Medicare)還有“談判”藥品價格的能力。拒絕接受醫療保險的降價要求將被徵收1900%的稅。

不過,這一條款並沒有導致藥物開發變得無利可圖。因此,製藥企業的股價基本保持了堅挺。

1%的股票回購稅

在最後一刻,民主黨人在《通脹削減法案》中增加了對回購股票的上市公司徵收1%稅款的條款,自2023年1月1日起生效。

與主要條款相比,這一條款幾乎沒有受到關注,但它可能會給股息投資者帶來巨大的好處。

雖然1%聽起來不多,但加起來也不少。考慮到近年來回購已成爲一種越來越流行的向股東返還現金的方式,這一點尤其正確。

在截至2022年第一季度的12個月裏,僅標普500指數成份股公司的股票回購就達到創紀錄的近1萬億美元。如果這發生在1%股票回購稅生效之後,標普500指數成份股公司將不得不爲這些回購支付約98.5億美元的稅款。

那麼,1%的股票回購稅將在多大程度上影響上市公司進行回購?

參議院民主黨人估計,這項措施將在未來十年增加約740億美元的稅收,即每年74億美元。這意味着回購總額將比當前水平減少約25%。

鑑於股票回購稅對回購的負面影響,上市公司可能會將資金用於減少債務或增加股息,這對股息投資者都是有利的。

此外,稅法的改變可能會導致一些公司開始支付股息或轉向優先考慮股息而不是回購,這將給股息投資者提供更廣泛的選擇。