爆款效應難持續、下沉市場沒優勢 瑞幸真的死裏逃生了嗎?

出品:新浪財經創投Plus

作者:shu

如果每個公司的商業發展有劇本,瑞幸手裏定攥着一條精彩的逆風翻盤故事線。

土生土長的國貨品牌衝出國際巨頭封鎖重圍,誤入歧途後迅速自省修正,在慧眼識珠的資本扶持下奮起直追,重新獲得消費者和市場的認可。2019年風光上市,2020年一地雞毛,2021年鹹魚翻身,而現如今,瑞幸似乎離重回納斯達克又更近了一步。

據其8月8日發佈的2022年第二季度財報顯示,報告期內公司總淨收入爲32.99億元,同比增長72.4%。淨虧損約爲1.15億元人民幣,較2020年同期的淨虧損6.81億元大幅收窄。如果剔除2.77億元的股權訴訟費用及1.02億元的相關所得稅費用,第二季度瑞幸的經營利潤約爲2.42億元。銷售毛利率超38%,較第一季度同指標增長近4個百分點。

振奮人心的數據一出,瑞幸在粉單市場的股價應聲大漲近12.5%,相比2020年黯然退市時的每股0.98美元翻了15倍。市值一度突破45億美元,比2019年正式上市當天的42.5億美元估值還高。

與集體訴訟原告代表和解、繳納1.8億美元天價罰單、引入知名機構IDG資本和Ares Capital背書、管理層集體“換血”,再到連續兩個季度釋放盈利信號,瑞幸因財務造假風波而失去的資本市場信心正在重建。

生椰拿鐵賣出1億杯 爆款單品是救命稻草?

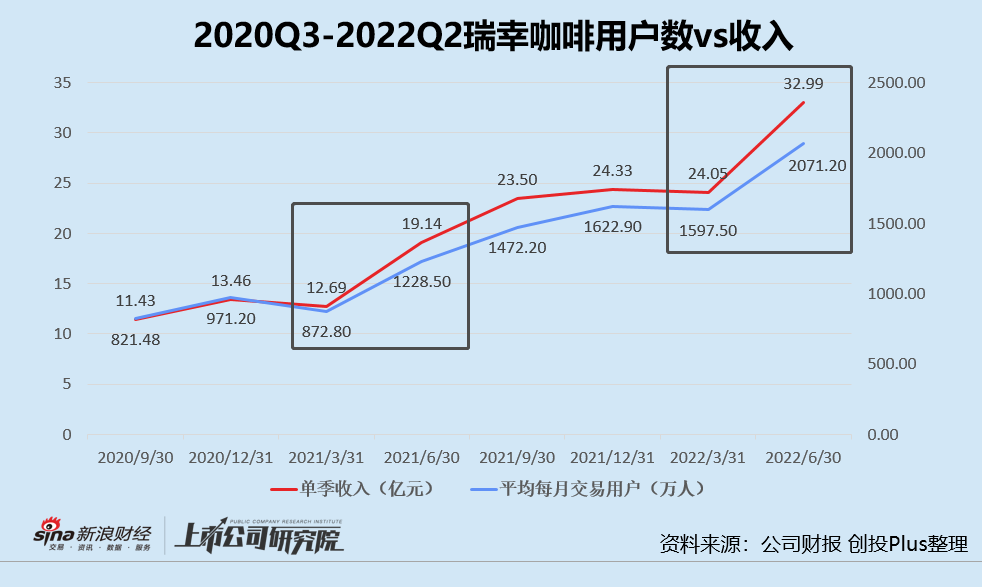

據最新財報數據顯示,瑞幸2022年第二季度平均每月交易用戶已達到2071.2萬人,同比增長68.60%,環比增長29.65%。帶動單季收入同比增長72.36%,環比增長37.17%。在整體消費環境下行、咖啡茶飲賽道新品和營銷不斷內卷的情況下,瑞幸的逆勢表現不可謂不亮眼。

結合歷史數據不難發現,瑞幸自2020年6月退市以來經歷過兩次平均交易用戶的激增,上一次是2021年第二季度。彼時瑞幸推出的生椰拿鐵一炮而紅,報告期內平均每月交易用戶數突破1200萬,同比增長37.34%,環比增長40.75%,單季收入環比大幅上漲50.83%。

據瑞幸咖啡官網顯示,從2021年4月推廣新品生椰拿鐵起,不到兩個月的時間內瑞幸的生椰系列就賣出42萬杯。2021年財報披露,單生椰拿鐵一個單品全年銷售量超7000萬杯,如果按折後單杯價格18元推算,生椰拿鐵8個月就爲瑞幸貢獻了12.6元,佔總收入15.82%。

2022年第二季度的小高峯,幕後功臣則是和椰樹牌椰汁聯名推出的椰雲拿鐵,面世一週銷量突破495萬杯。2022年第二季度財報中,椰雲拿鐵被作爲亮點提及。截至6月30日,該單品總銷量超2400萬杯,按折後單杯價格19元推算,該單品爲單季總收入的貢獻值近14%。

不過,爆款可遇不可求,絞盡腦汁想出來的創意配方卻極易被模仿。

2021年瑞幸共計推出113款新品,是星巴克推新總量的4倍、COSTA的7倍。2022年上半年瑞幸推出68款新品,平均每3天增加一款產品,可最爲人津津樂道的仍然是生椰拿鐵。從用戶數據方面來看,2021年第三季度開始瑞幸的平均每月交易用戶增速出現下滑。2021年第一季度交易用戶數量環比負增長,小幅下降1.57%。值得一提的是,瑞幸的爆款近乎都是冰飲,這也一定程度上決定了其業績表現會存在季節週期性。

而瑞幸的生椰拿鐵走紅僅一個月,同行們就在椰子元素上“卷”出了新花樣:M Stand上線鮮椰冰咖、生椰dirty 等“椰”系列產品;Seasaw推出厚椰拿鐵;蜜雪冰城更是直接聯手瑞幸的椰乳供貨商菲諾,推出“椰椰拿鐵”;就連菲諾自己也在電商平臺上賣起了“生椰小拿鐵”,平均每杯價格僅爲瑞幸折後價的30%。

瑞幸模式之所以能在本土市場後來居上,擴大目標消費羣體這一策略功不可沒。用價格優勢留住只有咖啡因提神需求的高頻消費羣體,同時通過不斷迭代更新的奶咖、果咖等品類吸引本不愛喝咖啡或者對於咖啡沒有剛性需求的消費羣體,主動改造其消費習慣,從而實現擴大銷量的目標。

但這也決定了瑞幸的競爭對手不再僅是連鎖咖啡和精品咖啡,新式茶飲和瓶裝飲料皆是威脅。產品研發門檻不高,顧客口味見仁見智,原材料成本受供需關係和疫情影響持續上漲,瑞幸如果總要依賴爆款單品提振銷量,就必須穿上永不停歇的紅舞鞋,長期保持快速、大量的推新狀態。

加盟收入增速超100% 三線城市已飽和?

相較難以預料的爆款單品,門店擴張或纔是瑞幸穿越風暴的救生筏。

據財報數據顯示,2022年第二季度瑞幸新增門店615家,總門店數達到7195家,環比增長9.35%,與第一季度的擴店速度基本一致。其中,佔比近七成的直營門店總收入約爲23.31億元,同比增長52.43%。所有直營門店實現盈利,經營利潤率高達30.60%,環比增長近10%。

加盟門店數量連續6個季度以超10%速度增加,2022年上半年新增門店中過半數爲加盟門店。截至2022年6月30日,2227家加盟門店的總收入約爲7.78億元,同比增長178.37%,爲總營收的貢獻從2021年第一季度的12.76%直線增長至2022年上半年的23.57%。

據公開報道顯示,瑞幸於2021年1月重新開放門店加盟,只允許身處三、四線及以下城市的加盟商申請。前期沒有加盟費用,但加盟商需要一次性支付瑞幸裝修費用、生產設備費用以及保證金,30平米的門店這三項成本共計近40萬元。

房租水電、人工成本由加盟商自行負責,原材料費用每月結算從毛利潤中扣除。每月毛利潤在2萬元以下的門店,公司扣除原料費用後將收益全部返還;毛利潤超過2萬元的門店,公司遞進式收取收益分成,最高抽取40%。

來源:瑞幸咖啡新零售合作伙伴招商手冊

從財報披露的細分數據來看,瑞幸的加盟門店收入由原材料銷售、設備銷售、門店毛利抽成和其他服務構成。換而言之,加盟商向瑞幸總部繳納的成本也可大致分爲這四個部分。

2022年上半年,加盟門店單店平均每月在原材料、設備、毛利抽成和其他服務方面的投入分別爲6.48萬元、1.10萬元、1.28萬元和1.06萬元,共計約10萬元。除了設備投入與2021年同期相比小幅下降0.42%,原材料、毛利抽成和其他服務對應同比增長79.20%、127.41%和67.06%。

按照瑞幸的加盟規則和收益粗略反向測算,如果單店平均每月抽成1.28萬元,平均每月原材料成本6.48萬元,那麼實際每月毛利收入應約爲4.27萬元,實際每月營業額約爲10.75萬元,其他三種情況都與規定毛利總額區間相悖。若以2021年底披露的平均單價16.14元計算,單店日銷量約爲222杯。在當前瑞幸的品牌效應和產品營銷加持下,如果門店選址得當,這個日銷目標似乎並不太難。

不過據近期社交平臺信息顯示,不少三線城市加盟商的申請被瑞幸總部以“區域飽和”和“選址不佳”爲由拒絕,瑞幸借加盟探索下沉市場的腳步似乎有了放緩的跡象。

據美團的《中國餐飲大數據2021年》報告顯示,三線城市的咖啡人均年消費增幅最大,爲2.6%。近期發佈的《2022中國現制咖啡品類發展報告》也披露,三線城市的咖啡門店數量增速高達19%,遠超一線城市和新一線城市同類指標,咖啡外賣訂單量同比增長近2倍。

市場前景廣闊樂觀,瑞幸卻不再一味冒然擴張。

一方面,由於下沉市場租金和人工成本更便宜,許多競爭對手品牌成功地將產品價格降至15元以內,蜜雪冰城的子品牌“幸運咖”產品價格甚至低至7-10元。另一方面,下沉市場的消費羣體雖然消費意願強烈,但工作時間短、生活壓力小等特點決羣體中的大部分缺乏對咖啡的剛性需求,因此整體對於咖啡品類的消費黏性不強,更容易被其他品牌精緻的門店環境和新穎的飲品所吸引。而瑞幸爲降本增效,多以即提和外賣小店爲主,無法滿足消費者的社交需求。如此看來,瑞幸曾引以爲傲的優勢在下沉市場中或算不上突出。

世人皆愛看絕地反擊的傳奇故事,唯有瑞幸清楚重生之路有多難走。比起前半生的矇眼狂奔,如何保證直營和加盟門店單店盈利、真正實現長治久安纔是瑞幸未來的發展重心。