悲觀中的韌性,“撲街”財報引騰訊逆勢大漲

封面來源 | IC photo

作者 | 李欣、黃豔陽、劉玥婷、黃繹達

編輯 | 鄭懷舟、黃繹達

8月17日港股盤後,騰訊控股(以下簡稱:騰訊)公佈2022年二季度財報。財報顯示,二季度騰訊營收1340億元,同比下降3%,低於彭博一致預期的1355.98億元;Non-IFRS淨利潤281.39億元,同比下降17%,好於彭博一致預期的243.88億元。8月18日收盤,恒指跌0.8%,恒生科技指數跌1.09%,騰訊逆勢大漲超3%。

總體而言,在宏觀經濟增長承壓,互聯網行業下行的背景下,騰訊多項業績指標出現下滑,雖令不少投資者感到失望,但也在市場意料之中。與此同時,財報中也有諸多看點值得關注,例如通過降本增效實現超預期的Non-IFRS淨利潤水平,視頻號成爲微信商業化的重要發力點,金融科技與企業服務收入佔比進一步提升,對業績的影響愈發重要。

那麼,騰訊的這份成績單究竟質量如何?展望未來,我們又該如何看待這家巨頭的投資價值?

財務綜述:2022Q2收入承壓,利潤負增長超預期收窄

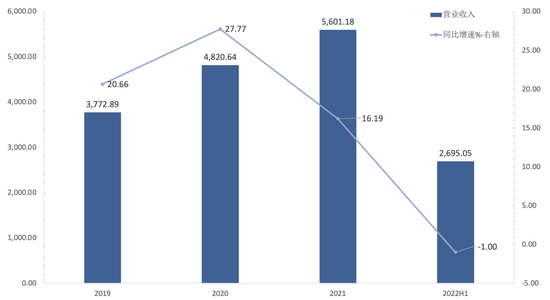

騰訊在2022年上半年實現營業收入2695.05億元,同比下降1%。騰訊在2022Q2単季實現收入1340.34億元,同比下降3%,環比下降1%。受監管、宏觀經濟、疫情等因素影響,騰訊在今年的收入明顯承壓。

騰訊控股收入及同比增速 資料來源:公司財報,36氪

收入結構方面,騰訊的收入主要來自增值服務、網絡廣告、金融科技及企業服務這三大業務。其中,以遊戲、視頻直播、數字內容訂閱等爲核心內容的增值服務業務始終是騰訊的收入支柱,該業務在2022Q2實現收入717億元,收入佔比錄得53%。

從趨勢上看,監管、疫情、宏觀經濟等因素對騰訊各業務都產生了不同程度的負面影響。增值服務、網絡廣告的收入在報告期內同比下降;金融科技及企業服務收入雖同比上升,然而同比增速較上季度放緩。總的來看,騰訊的收入結構在近年來總體保持穩定,各個業務的收入佔比只發生了細微的調整。

主營業務盈利能力方面,騰訊近年來的毛利率水平一直保持在40%以上,2019Q3~2022Q2間的単季毛利率中位數在44%。雖然今年以來騰訊收入增長承壓,但通過一定的降本增效措施,比如對廣告業務的內容成本優化、主動縮減虧損的金融與企服項目等,營業成本環比下降,毛利率則環比上升了1pct。

費用方面,騰訊的期間費用支出總額(銷售及市場推廣開支+一般及行政開支,即SG&A)從2022Q1開始環比下行,但受到收入環比下降之影響,2022Q2的期間費用率錄得25.49%,僅環比微降0.14pct。

期間費用率總體保持穩定的同時,結構上的此消彼長值得關注。其中,銷售及市場推廣開支在2022Q2同比下降21%至79億元,降本增效成果顯著;然而,由於研發、僱員成本、辦公成本等開支增加,導致一般及行政開支卻同比增長16%至262億元。

利潤方面,騰訊在2022Q2的經營利潤爲300.67億元,同比與環比分別下降43%和19%。同期Non-IFRS經調整的歸屬股東淨利潤錄得281.39億元,同比下滑17%,環比增長10%。

從趨勢上看,騰訊的Non-IFRS經調整的歸屬股東淨利潤同比在2021Q4觸底反彈,截至今年6月底,同比負增長已連續收窄兩個季度。考慮到今年以來的經濟環境、監管等因素,2022Q2經調整的歸屬股東淨利潤同比負增長收窄超市場預期。

展望下半年,騰訊的諸多降本增效措施預計還將持續,構成了業績持續改善的基礎。而出於穩增長的政策需要,對互聯網企業的監管預計還將邊際放鬆,疊加疫情衝擊的明顯弱化,在Q2業績超預期的基礎上,今年下半年騰訊業績改善的確定性因此而加強。

財報要點解讀

丨流量生態:社交基本盤穩固,視頻號成商業化重點

社交網絡爲騰訊提供流量基本盤,微信方面,截至2022年6月末,微信及WeChat合併月活達12.99億,同比增長3.8%,環比增長0.8%。在傳統流量淡季的二季度,微信MAU在Q2單季環比淨增1100萬。

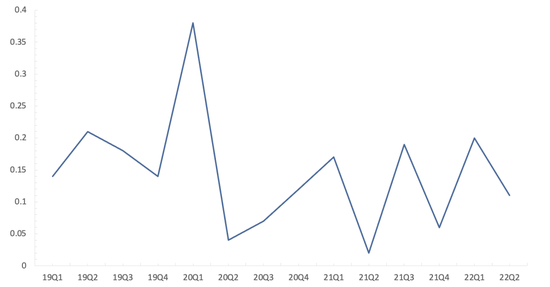

微信MAU淨增數(億) 資料來源:公司財報,36氪

值得關注的是,視頻號已成爲微信生態商業化的發力重點。目前,視頻號的總用戶使用時長已超過朋友圈總用戶使用時長的80%,視頻號總視頻播放量同比增長超過200%,基於人工智能推薦的視頻播放量同比增長超過400%,日活躍創作者數和日均視頻上傳量同比增長超過100%,豐富的流量資源意味着較大的變現價值。

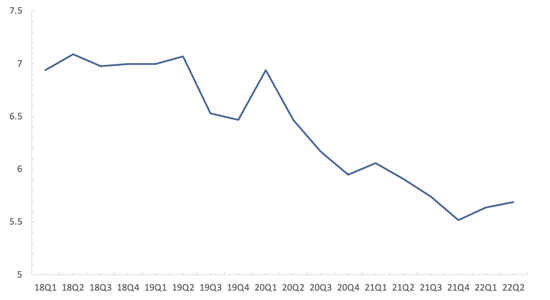

QQ方面,自2019Q2開始,QQ移動(智能)終端月活已連續13個季度同比負增長。截至2022年6月末,QQ移動終端月活錄得5.687億,同比下降3.8%,環比上升0.9%。作爲一個存續超過20年的老產品,在微信的長期替代下,QQ的活躍度下降很好理解。

QQ移動(智能)終端月活用戶數(億) 資料來源:公司財報,36氪

騰訊收費增值服務付費會員數在2022Q2同比增長2%至2.35億,騰訊視頻付費會員數在6月末達到了1.22億,同期騰訊音樂付費會員數同比增長至8300萬。根據QuestMobile數據,騰訊視頻6月移動端日活躍賬戶數比最接近的同行領先20%以上,主要得益於爆款自制劇《夢華錄》的較高播放量。

丨增值服務:增速創新低,遊戲難成增長動能

騰訊的增值服務業務主要分爲網絡遊戲和社交網絡兩大板塊,網絡遊戲收入主要包括遊戲虛擬道具銷售收入;社交網絡收入主要來自網絡直播、數字內容訂閱收入,具體的平臺與渠道包括虎牙直播、騰訊視頻會員、騰訊音樂會員等等。

無論是遊戲還是社交網絡,展業創收對流量高度依賴,增長的邏輯可分爲兩個層次,即流量的增長和滲透率的提升。從騰訊目前的運營數據可知,流量增長對業績的貢獻在逐步減弱,所以做高付費用戶的滲透率的節奏是當下騰訊業績增長的關鍵。

騰訊增值服務營收及同比 資料來源:公司財報、36氪

騰訊增值服務業務在2022Q2實現收入716.8億元,同比下滑0.5%,其中,遊戲業務實現收入425億元,同比下滑1%,佔總收入的38.5%;社交網絡業務實現收入291.8億元,同比增長1%,佔總收入的21.8%。

國內遊戲業務方面,受大型遊戲發佈數量下降、用戶消費減少以及未成年人保護措施等因素的影響,騰訊國內遊戲業務在今年出現下滑。財務數據上,國內遊戲業務於2022Q2實現收入318億元,同比下降1%。

從單個遊戲來看,《王者榮耀》、《英雄聯盟》、《天涯明月刀手遊》等重磅遊戲收入的同比下降是國內遊戲業務疲軟的核心原因。而近期推出的《英雄聯盟手遊》、《重返帝國》、《金剷剷之戰》等新遊戲的收入增長,部分對沖了國內遊戲業務收入的下滑。

海外遊戲業務方面,受疫情限制措施放鬆、消費者減少遊戲支出等因素影響,在全球遊戲市場收入下滑的大背景下,騰訊亦未能倖免。2022Q2,騰訊在國際市場遊戲實現收入107億元,同比下降1%,主要系《PUBG Mobile》、《荒野亂門》等遊戲收入減少的拖累。

社交網絡業務中,由於視頻號直播服務的收入增加,與音樂直播及遊戲直播的收入減少實現了對沖,該業務在今年上半年表現平穩。經營數據上,騰訊的收費增值服務付費會員數達2.35億,同比增長2%。其中,騰訊視頻付費會員數達1.22億,騰訊音樂付費會員數同比增長至8300萬。

從盈利能力來看,增值服務業務實現毛利率50.6%,同比下降2.34pct,主要系視頻號直播服務相關的收入分成、《VALORANT》電子競技賽事製作、服務器與頻寬等成本項的增加對毛利率造成拖累。

目前來看,增值服務作爲騰訊的核心業務,在諸多內外因素的作用下,遊戲業務正處於瓶頸期;視頻號相關業務雖有所增長,但還要面對目前宏觀環境下,付費用戶付費意願降低導致的訂閱收入下降。

丨網絡廣告:需求短期承壓,收入明顯下滑

騰訊的網絡廣告收入,其核心是社交及其他廣告業務,主要來自於微信、QQ、應用寶等社交應用端的廣告,和移動廣告聯盟的廣告。除此以外,還有一部分廣告收入來自於騰訊視頻、騰訊新聞等媒體終端的媒體廣告。

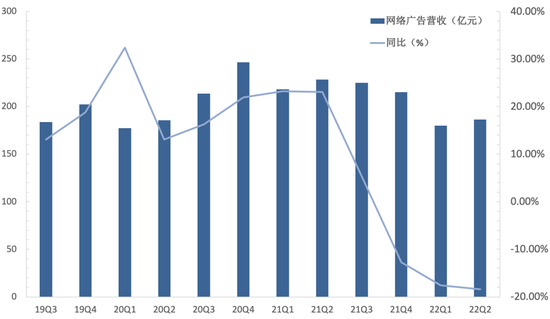

在2022Q2,網絡廣告業務實現營業收入186.38億元,同比下滑18.37%。收入增速之所以出現明顯下滑,主要由於4、5月間一線城市受疫情影響,互聯網服務、教育、金融等傳統強廣告需求領域卻需求疲軟,導致騰訊廣告業務受到較大沖擊。

騰訊控股網絡廣告業務收入及增速 資料來源:公司財報,36氪

具體來看,社交及其他廣告在2022Q2的收入爲161億元,同比下滑17%,主要系疫情衝擊下客戶的廣告投放意願降低,廣告需求疲軟、廣告競投量低迷,使得eCPM下滑;同期媒體廣告收入爲25億元,同比下滑25%,主要由於騰訊視頻、騰訊新聞的廣告收入下滑所致。

節奏上的變化值得關注,雖然4、5月間疫情的衝擊影響甚大,但隨着大型電商平臺“618”大促活動的到來,各大品牌商增加了廣告開支,網絡廣告需求得到了一定釋放,騰訊網絡廣告業務收入在6月出現環比回升。

利潤方面,2022Q2網絡廣告業務實現毛利潤75.66億元,同比下滑32.06%,利潤增速的下滑相比收入更爲明顯,主要系服務器與頻寬成本(包括與視頻號相關的成本)有所增加。

騰訊的廣告業務受經濟環境、疫情等因素影響而收入承壓,通過對廣告渠道、內容成本的嚴格控制,驅動了廣告業務的毛利率在2022Q2環比上升4pct。同時,拓展新的廣告形式與新的變現渠道,將爲廣告業務的增長注入新動能。

比如,微信廣告全新推出的朋友圈出框式廣告,大膽突破邊界,通過驚豔視覺衝擊,讓品牌及產品雙雙破圈,總互動點擊率高出大盤均值1倍多。新渠道方面,微信於7月推出視頻號信息流廣告,騰訊廣告收入承壓的現狀有望隨視頻號商業化而得到改善。

丨金融科技及企業服務:增速明顯放緩,收入比重再提升

騰訊的金融科技業務是依託於微信和QQ兩大平臺,提供的移動支付、財富管理和證券投資等服務,其中支付業務佔大頭。企業服務則是爲各行各業客戶提供領先的雲計算、大數據、人工智能等技術產品與服務。

金融科技及企業服務業務在2022Q2的收入錄得422.08億元,同比增長0.75%,收入同比增速較一季度(9.58%)明顯放緩。主要系今年Q2內的新冠疫情短暫抑制了商業支付活動,商業支付金額同比增速於4月放緩至個位數,導致金融科技服務收入下降;同時,得益於主動縮減虧損項目,企業服務收入同比僅略有下降。

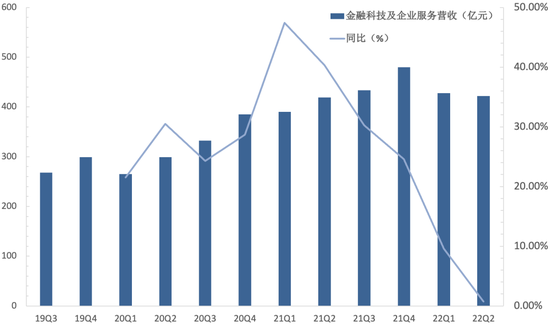

騰訊控股金融科技及企業服務業務收入及增速 資料來源:公司財報,36氪

盈利能力方面,2022Q2金融科技及企業服務實現毛利潤140.75億元,同比增長4.88%,利潤增速略有增長,主要系企業服務業務戰略調整,從關注收入規模轉向提升收入增長質量,主動縮減虧損項目。因此,金融科技及企業服務板塊的毛利率在2022Q2環比上升1.8pct。

值得強調的是,近幾年金融科技與企業服務板塊收入佔比一路提升,2022Q2單季度佔比達到32%,同比提升了2pct。表現了騰訊產業互聯網與消費互聯網實現並趨發展,“雙引擎”驅動業務結構愈發穩固。

小結與展望

騰訊坐擁微信和QQ這兩大國民級的社交app,尤其是微信,2022年六月末的月活已高達12.99億,具備如此的體量,騰訊的業績亦在一定程度上反映了宏觀經濟的景氣度。再根據騰訊自身業務的特點,特別是遊戲、金融等核心業務都直接受到了今年疫情的衝擊,所以整體收入在Q2承壓是在預期之內,而淨利潤同比的持續收窄則超出市場預期。

短期來看,對經濟穩增長的政策取向已十分確定,對互聯網的相關監管預計將繼續邊際放鬆,這將對受政策壓制明顯的遊戲業務構成利好。隨着疫情影響的弱化,很多金融相關的業務場景將得到修復,尤其是大量支付場景的恢復,金融業務的短期增長也具有較高的確定性。

再看廣告業務,穩增長的政策基調疊加疫情影響的弱化,爲經濟的修復打下了基礎,有望驅動廣告需求的釋放,從而帶動廣告業務的業績修復。然而,經濟如水,升溫需要時間,廣告業務修復的節奏存在一定的不確定性。

在收入承壓的當下,降本增效是騰訊業績修復的重要手段。通過關閉一部分非核心業務、縮減虧損項目數量、控制內容製作成本、控制營銷費用支出等諸多手段,以實現控成本、控費用,這一點體現在了騰訊2022Q2的業績上。

長期來看,騰訊目前的遊戲業務依然是以《王者榮耀》、《英雄聯盟》等老的國民級IP爲支撐,雖然遊戲本體免費、訂閱道具收費的模式符合國人的消費習慣,但是遊戲內容創新所提供的業績增長動能不可忽視,新IP本身的價值,以及對老IP的替代,是判斷遊戲業務預期的關鍵,從2022Q2財報中所釋放出的相關信息亦證明了這一觀點。

對於金融與廣告業務,當本身流量增長已經觸及天花板,做高滲透率就成爲了關鍵。廣告業務方面,出框式廣告、視頻號信息流廣告等新形式都是做高滲透率的抓手,新形式、新渠道的效果還需要進一步驗證。

金融業務中的支付交易,目前已經是全市場第二,與支付寶合計佔據了超過94%的市場份額(易觀,2020年)。所以穩住支付交易基本盤的同時,向金融機構提供金融科技產品是騰訊金融展業的另一大方向。目前,這一塊的收入佔比雖然相對不高,但在先發優勢與技術優勢下,讓B端的金融科技業務在未來釋放業績成爲了可能。

總的來看,隨着疫情影響的弱化、經濟水平的持續修復,騰訊在今年下半年業績修復的確定性相對較高,尤其是在2022Q2利潤負增長還出現了超預期的收窄,這即說明騰訊本身仍具備一定的內生增長動能。

估值方面,從目前騰訊的基本面及行業地位出發,來看其目前的估值水平,可以說正處在歷史級的低位,所以在下半年存在估值修復的機會,關注的重點依然是政策邊際放鬆的程度與節奏。同時,騰訊的基本面也使其具備長期的投資價值。