市场份额不足2%,营收利润双新高:节能风电,小个子也有大胃口

市场份额不足2%,但装机量翻了5倍,营收利润双新高:节能风电,小个子也有大胃口

来源:市值风云

风电行业的竞争,从项目开发阶段逐渐转向经营阶段,高利润率将成为关键指标。

这个夏天异常得热,我国多个城市的最高气温一度超过40度。可以说是空调给了风云君第二次生命。

最近两年全球范围发生的各种事件都向我们证明了能源结构的重要性。

今日法国由于近半数核电站关闭或暂停,电价暴涨近5倍,并且还宣布法令禁止门店在开着空调的时候敞开门店营业,否则罚款最高750欧元。

我国在双碳目标的推动下,能源结构发生了较大的改变,可再生绿色清洁能源占比逐年提高。

今天我们要聊的是一家风电运营公司:节能风电(601016.SH)(下称公司)。

公司自成立以来,始终坚持风力发电的项目开发、建设及运营的主业,2021年风电业务收入占比约为99.5%。

截至2022年一季度末,节能风电由中国节能环保集团有限公司(“中国节能”)持有47.93%的股权。中国节能则是由国务院国资委监管的唯一一家主业为节能减排、环境保护的中央企业。

(来源:节能风电2022年一季报)

五大电力集团占据一半江山,行业竞争加剧

在过去的20年里,我国风电行业获得了长足的进步,2021年我国陆上风电和海上风电的累计装机量市场份额均跃居全球第一。

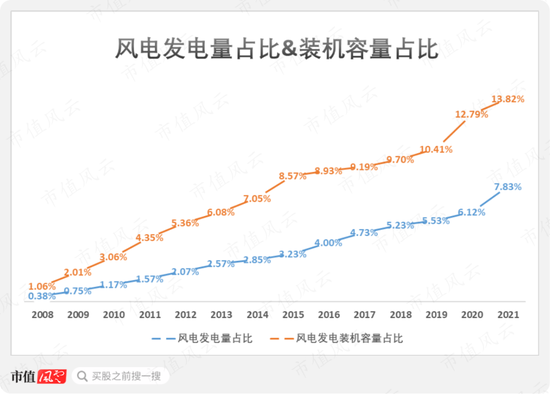

在30/60双碳目标的持续推动下,国内风电累计发电装机容量在2021年末达328.5GW,占全国总发电装机容量比重上升至13.8%。

2021年风电发电量为6556亿千瓦时,占全国发电总量比重上升至7.8%。

(来源:中电联,市值风云)

在风电领域,风电运营商扮演着承上启下的角色,一方面承接的是上游风电设备制造商和风电场建造商,另一方面对接的是下游电力电网公司。

当前,我国风电运营商大致可以分为三类:

一类是中央电力集团,包括国家能源集团、中国华能、国家电投、中国大唐和中国华电在内的五大电力集团,他们的市场份额逾50%,实力强劲并且经验和资源都很丰富。

第二类是国有能源企业,包括中广核、华润、中海油、中节能、三峡等。

第三类是其他风电运营企业,包括部分民企和外企。最近几年陆续有上游风电设备制造商进入下游运营业务,例如金风科技(002202.SZ)、天顺风能(002531.SZ)和大金重工(002487.SZ)等,但是规模相对较小。

随着风电场建造成本的持续下降,以及新进入者的增加,这个行业的竞争也在加剧。

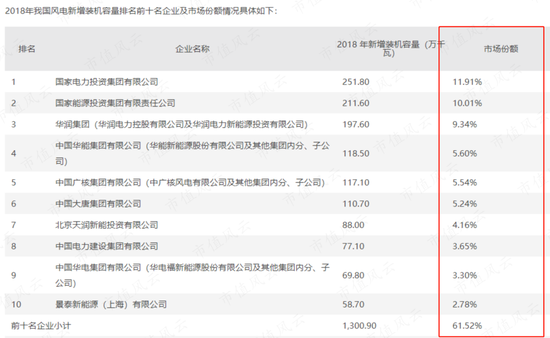

2013年的时候,我国累计装机容量前十大风电运营企业合计占比72.63%。而根据新天绿能(600956.SH)招股书,2018年我国风电新增装机容量排名前十名企业市场份额仅为61.52%。

(来源:新天绿能招股书)

不过,五大电力集团的整体市场份额并未出现太大变化。

得益于国家电投在2015年由原中国电力投资集团公司与国家核电技术有限公司重组而成,前五大电力集团的市场份额依旧维持在50%以上,与2013年相比仅微降2.06个百分点。

不过可以观察到,国家能源集团、中国华能和中国大唐的市场份额均有所下滑,这也能侧面说明市场竞争的加剧。

(来源:节能风电招股书,各集团债券募集公告,中电联,市值风云)

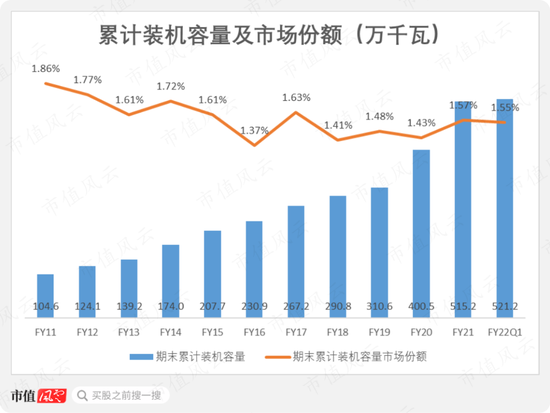

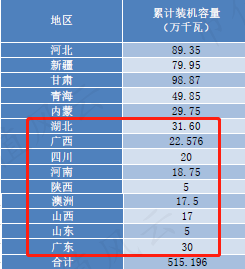

而节能风电似乎面临着更为严峻的挑战。尽管公司的累计装机容量在逐年递增,经历了2020-2021年的抢装潮之后,从2011年末的104.6万千瓦增长至2022年一季度末的521.2万千瓦,近乎翻了5倍。

但是在飞速发展的风电行业面前,公司的这个增速也有点不够看,占全国风力发电行业的市场份额反而从1.86%下降至1.55%。

(来源:节能风电年报,市值风云)

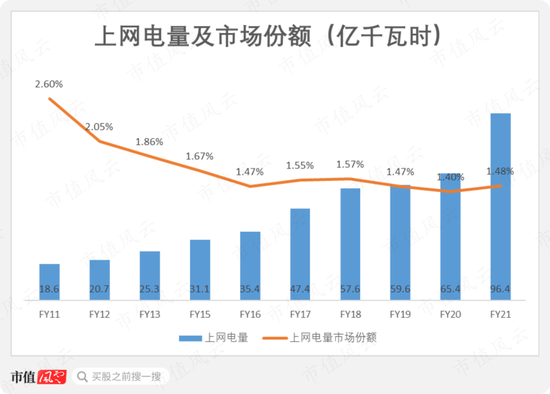

从上网电量及市场份额角度来看,节能风电同样缺乏竞争力,2021年全年上网电量为96.4亿千瓦时,市场份额为1.48%。

(来源:节能风电年报,市值风云)

我国风能资源分布的特点决定了我国“大规模、高集中”的开发模式。

三北地区(东北、西北、华北北部)是我国陆地风能资源最丰富的地区,具备集中式开发条件,风电利用小时数高,上网电价低。但是该地区的用电需求小,不如华中、华东、华南等地区,所以早期的弃风率很高。

不过随着特高压技术的大范围使用实现了跨区域输电,促使全国平均弃风率从2015年的15%下降至当前的3%-4%。

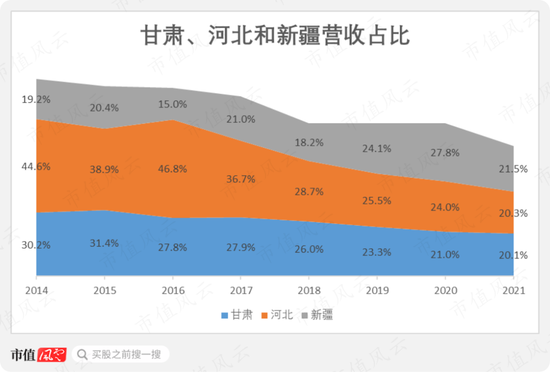

节能风电的主要电场也位于三北地区,随着我国风电行业追求布局均衡,节能风电的布局也逐渐向其他地区延伸,甘肃、河北和新疆地区的营收贡献从2015年的94%下降至2021年的61.9%。

(来源:节能风电公司公告,市值风云)

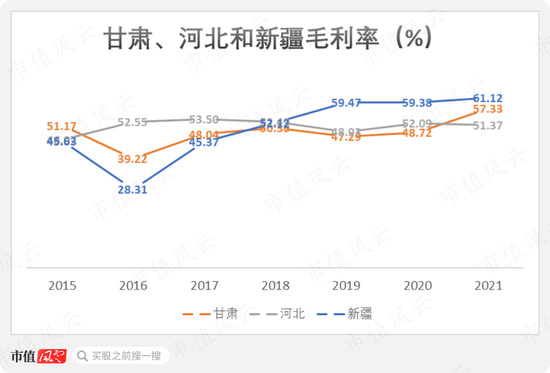

甘肃和新疆的利润率较高,2021年这两个地区的毛利率分别为57.33%和61.12%,高于公司整体毛利率水平。

甘肃地区2021年主营业务收入较上年增加27.07%,毛利率增加8.61个百分点,主要是当年风资源优于上年且新增投产项目运营所致。

新疆和甘肃地区毛利率在2016-2018年间呈现大幅增长主要是因为这些地区的弃风率得到了大幅改善。

(来源:节能风电公司公告,市值风云)

节能风电开始向华中和华南等城市延伸,诸如湖北、四川、广西和广东等,虽然这些地区的风能资源略逊一筹,但是这些地区的消纳水平较高,所以不需要承担长距离输电带来的成本提升。

(来源:节能风电2021年报)

营收和净利润双双创新高,利润率不及行业龙头

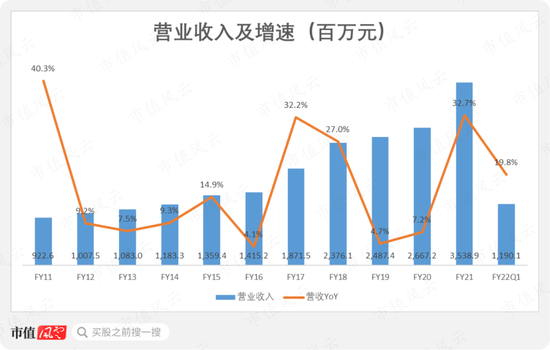

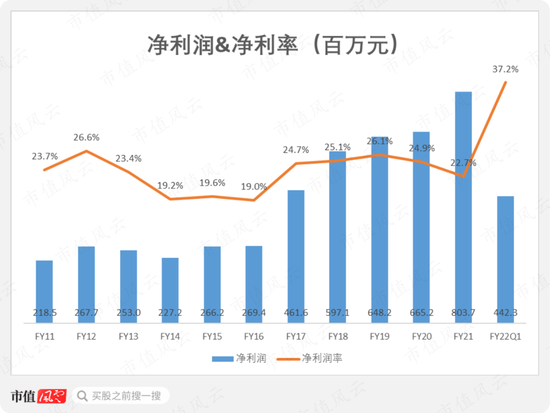

2021年,公司实现营业收入35.4亿元,创下历史新高,同比增长32.7%,以2011年为基准,CAGR达到14.4%。净利润同样创下历史新高达到8亿元。

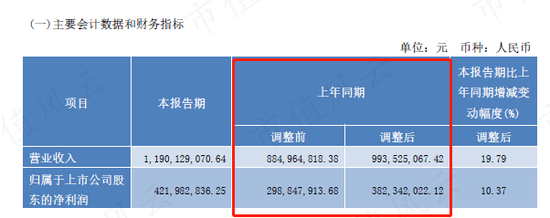

2022年一季度,公司实现营业收入11.9亿元,与上年同期调整后相比增速为19.8%,而与调整前的数值相比增速为34.5%。

公司到底做了什么调整,为什么调整前后差别如此之大呢?

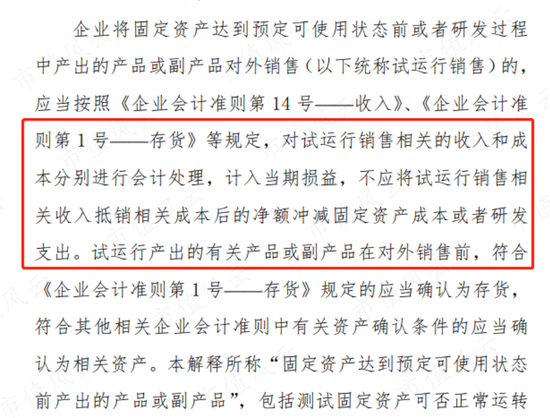

财政部于2021年12月发布了《企业会计准则解释第15号》,文件表示将固定资产试运行期间产生的收入和成本计入当期损益,而不再像以前一样可以冲抵固定资产成本或者研发支出。

节能风电自2022年开始遵循这项解释,并在2022年一季报中对2021年同期数据进行追溯调整。

(来源:中华人民共和国财政部)

这个准则对重资产公司的影响更大,反映在报表数据上的结果就是推高营业收入、营业成本、利润水平、固定资产以及每期折旧额。

因为如果试运行期间的收入不能冲抵固定资产成本,那么将一次性加在营业收入上,而对营业成本的影响则是均摊到每年折旧里,一般风电设备使用周期为15-20年,所以必定会推高利润水平。

根据一季报,节能风电调整后归母净利润为3.8亿元,相较调整前提升了27.9%。调整后归母净利润率为38.48%,提升了4.71个百分点。

(来源:节能风电2022年一季报)

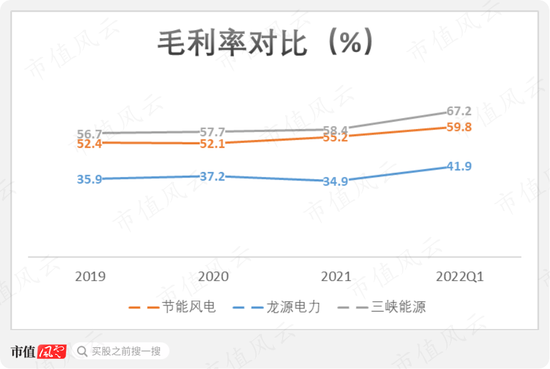

所以2022年一季度公司的毛利率和营业利润率均出现明显上涨,分别为59.8%和38.5%,并且创下历史新高。

与同行业可比公司相比,节能风电并不算特别优秀。这里我们选取国家能源集团旗下的龙源电力(001289.SZ),和三峡集团旗下的三峡能源(600905.SH)作为对比。

三峡能源的毛利率始终高于节能风电,2022年一季度为67.2%,比节能风电高7.4个百分点。

龙源电力的毛利率相对较低,如果只考虑风电业务的话,龙源电力风电业务毛利率约为60%,与节能风电相近。

(来源:各公司年报,市值风云)

对于重资产高负债公司而言,ROA比ROE更具备可比性。

节能风电的ROA在2020-2021年期间都排在第三,在2022年一季度达到7%,超过了三峡能源的6.7%,但是跟龙源电力的8.5%还有一定的差距。

(来源:各公司年报,市值风云)

影响风电运营商利润率的三个关键因素

根据风电运营商的上下游,可以判断公司的成本主要来自风电场的建造成本。

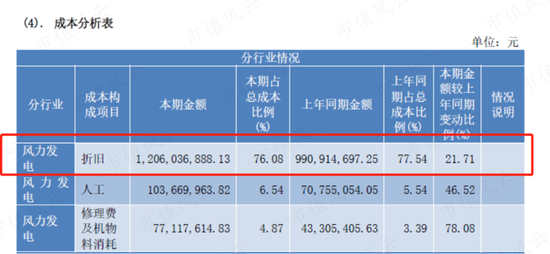

撇开会计准则变动带来的波动,对于风电运营商来说最大的成本就是固定资产的折旧,2021年节能风电的折旧占总成本比重高达76.08%。

(来源:节能风电2021年报)

毕竟不存在什么原材料成本,风能又不要钱,同时风电运营商又属于典型的重资产行业,节能风电的固定资产和在建工程占总资产比重始终高于70%,2022年一季度微降至73.9%。

风机设备占电站全部投资比重较大,约为50%-60%。好消息是,风电机组单位价格在过去的20年里下降了约70%,所以风电场的造价也有所下降。

根据水电水利规划设计总院的《中国可再生能源发展报告2021》,平原地区风电项目单位千瓦造价从2009年9000多元降至2021年的5800元,同期山区地区风电项目单位千瓦造价从逾10000元降至7200元。

可即便如此,风电运营商的毛利率空间也并没有出现大幅度的提升,主要是因为上网电价也在逐年走低。

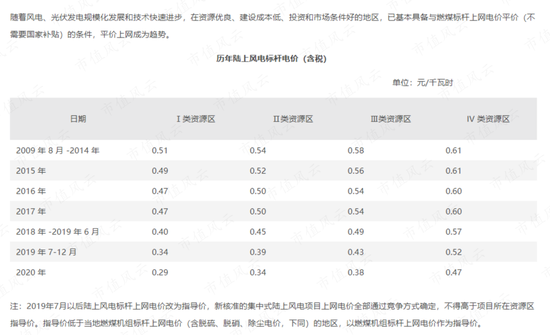

我国风电行业的定价机制经历了一系列的改革,从最早的审批机制、招标机制,到核准机制、固定标杆电价机制,再到现在的竞争与平价机制。

以陆上风电标杆电价为例,I至IV类资源区的电价相较2009年均呈现大幅下降趋势。

(来源:三峡能源招股书)

早年间只要获得项目审批,就意味着固定的电价,并且在《可再生能源法》颁布后,风电等可再生能源并网项目的上网电量可被电网公司全额收购,所以此前风电项目的竞争更多存在于开发阶段。

而现在,当我们来到竞争电价及平价上网阶段,公司的利润率就更加值得关注,因为大家早晚都要面临电价市场化的残酷竞争。

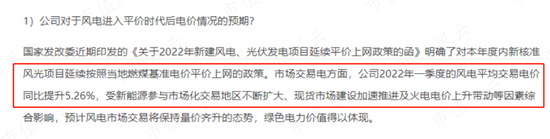

节能风电的市场化交易电量占比在今年一季度实现了大幅飙升,高达80%。

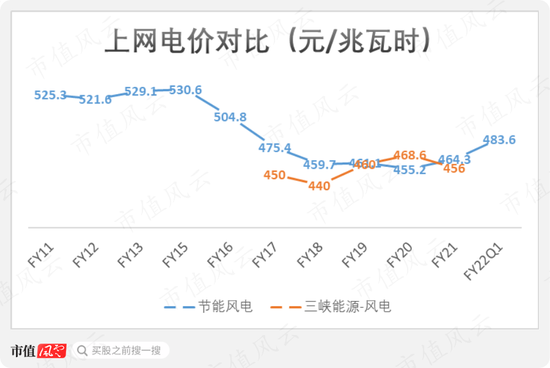

在2021年和2022年一季度,公司的上网电价稳步增长至483.6元/兆瓦时。三峡能源没有披露2022年一季度电价。

从价格变动趋势来看,两者不存在显著趋同效应。或许是因为三峡能源目前的市场化交易电量占比较低维持在30%左右的水平所致。

(来源:各公司年报,市值风云)

同属于风电运营商的龙源电力在2021年年报中表示推进市场化交易电量提升,但未披露详细数据,只是在2022年4月29日的路演活动公告中表示,2022年一季度的平均交易电价同比提升5.26%。

(来源:龙源电力公司公告)

综合来看,当前市场化交易电价处于上升趋势中,这对于市场化交易电量占比较高的节能风电来说是个好消息,而后期一旦价格走低,则需要面临利润空间受压的情况。

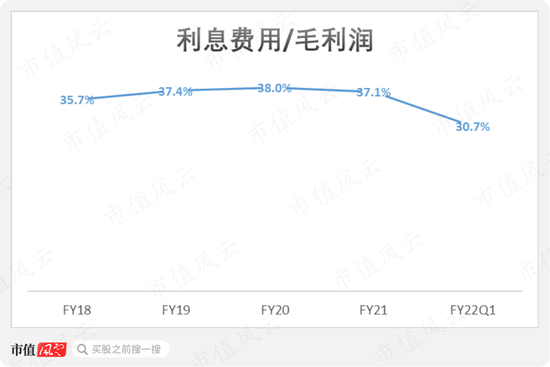

另外还有一个影响利润率的重要因素就是利息费用,公司的利息费用与毛利润的比例在2022年开始实行新会计准则之后下降至30.7%,按照之前的会计准则这个比例维持在37%左右的水平。

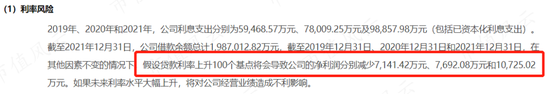

根据公司做的敏感性分析,假设贷款利率上升100个基点将会导致净利润在2019-2021年间分别减少7141万元、7692万元和10725万元,净利率将分别降低3个百分点至23.2%、22.1%和19.7%,所以利率的影响很大。

(来源:节能风电2021年报)

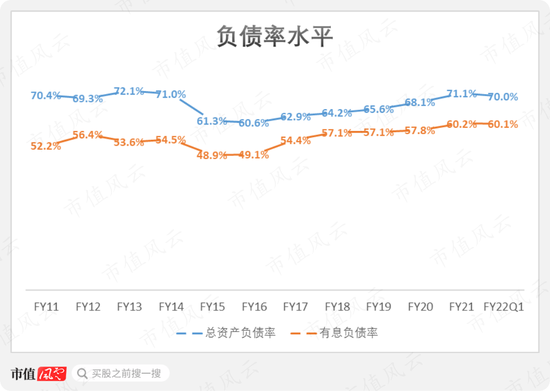

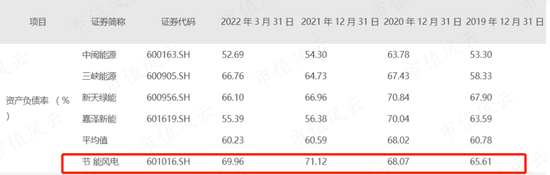

节能风电的负债水平一直保持在较高的位置,截至2022年一季度末,总资产负债率和有息负债率分别为70%和60.1%。

在同行业可比公司中,节能风电的资产负债率也属于较高水平。2022年一季度末相较平均值高了9.73个百分点。

(来源:节能风电公司公告)

不过节能风电也有自身的优势:节能风电向同一母公司中国节能旗下的中国节能财务有限公司(中节能财务)贷款,并且可以获得低于市场平均水平的贷款利率。

截至2021年末,中节能财务向节能风电提供的贷款余额为21.4亿元,占当期有息负债的9%。

最近一期贷款利率将按照5年期以上贷款市场报价减55个基点,再加上5年期LPR从2014年的6.15%降至当前的4.45%,公司能以较低的成本筹集资金。

(来源:节能风电2021年年报)

另外,公司的利息覆盖倍数始终保持在2以上,短期流动性无须担心。

配股发行募资40亿,补充流动资金以及降低负债率

近年来大多数风电运营商都面临的一个问题就是应收账款大幅增长。

以节能风电为例,应收账款余额逐年递增,在2022年一季度末达到新高53亿元。同时,应收账款均值占当期营业收入的比重也在2021年达到最高点115.4%。

不过并不需要过多担心,因为应收账款主要构成为应收标杆电费和应收可再生能源补贴电费,而对象也主要是国家电网旗下的电力公司,信用和支付记录良好,坏账率低。

2021年末节能风电应收账款余额前五名占比合计高达77.59%,集中度较高,相对来说风险更低。

(来源:2021年年报)

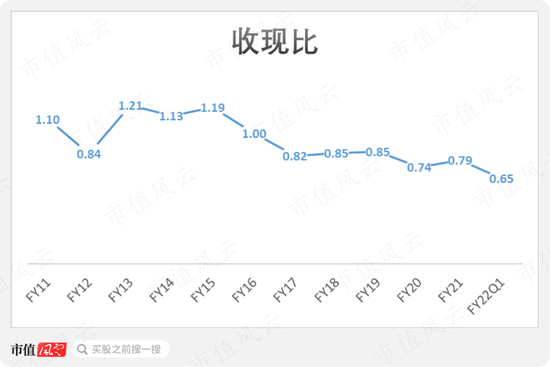

所以公司的收现比近两年呈现下跌趋势,在2022年一季度下降至0.65。

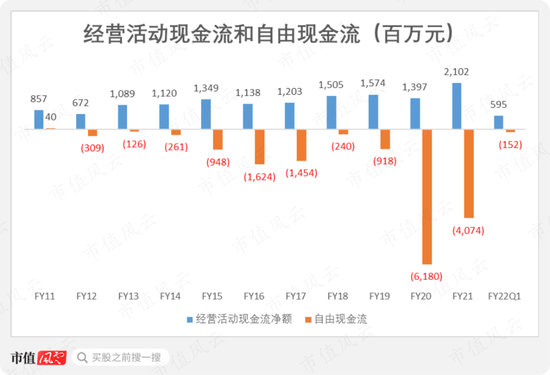

再加上近两年的抢装潮,公司需要持续、大量地投入建设,现金流压力较大,自由现金流在2020年和2021年分别为-61.8亿元和-40.7亿元。

这也是为什么我们看到公司在2020年增发股票,以及近年来负债率逐渐走高的主要原因。

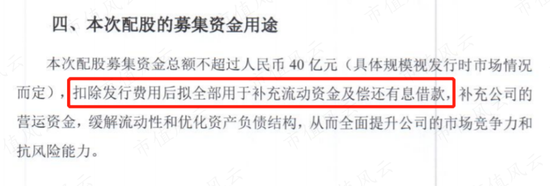

最近,公司也正在计划通过配股募资形式筹集不超过40亿元,该计划还需获得中国证监会的核准。

(来源:节能风电公司公告)

乘着抢装潮的东风,节能风电实现了装机量的大幅增长,营收和净利润纷纷在2021年创下历史新高,不过公司的市场份额依旧较低。

市场化电力交易占比较高,未来电价的波动将对公司业绩产生较大的影响。

资产负债率高于平均水平,但是短期流动性问题不大。节能风电还可以通过母公司旗下的财务公司获得利率较低的贷款,并且也正在筹划配股事宜补充流动资金。

应收账款走高,但是欠款方大多数都是国网公司旗下子公司,支付和信用记录良好。