降息了,爲什麼會是這樣的降息?

2022年8月15日,人民銀行公開市場業務操作室發佈交易公告第158號,作了如下表述:

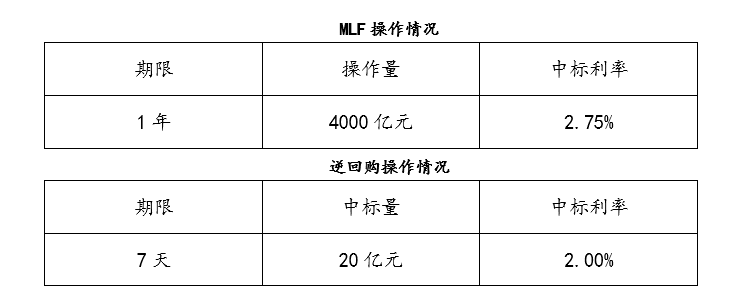

爲維護銀行體系流動性合理充裕,2022年8月15日人民銀行開展4000億元中期借貸便利(MLF)操作(含對8月16日MLF到期的續做)和20億元公開市場逆回購操作,充分滿足了金融機構需求。中期借貸便利(MLF)操作和公開市場逆回購操作的中標利率均下降10個基點。具體情況如下:

來源:人民銀行網站

這次有些出乎意料的降息,簡化到一句話就是:MLF及OMO各降10BP。

這樣的降息你真的看懂了嗎?爲什麼我們的降息不象美聯儲的那樣,直接告訴市場基準利率升或降了多少個基點?

要理解這個問題背後的原因,其實還沒那麼簡單。

利率的雙軌制

首先必須明白,我國的利率體系至今還存在隱性的雙軌制,也就是我們要同時面對兩種利率,一種是存貸利率,另一種是金融市場利率。想一下銀行內部的定價就明白了,爲什麼存貸款必須按照存貸款的FTP(內部資金轉移價格),而票據及福費廷等業務,卻用同業市場上的利率水平做FTP?

這就是雙軌制在商業銀行內的一個明顯表現。存貸款利率用存貸款的FTP,那是因爲存貸款利率受到管制,這種管制甚至也是爲了保護銀行,這樣能夠保證銀行有一點存貸款的利差可以賺取。同業間的市場利率沒法管制,隨市場情況而變,和國際市場類似。

受管制的存貸款利率

貸款的基準利率

從2013年10月開始,我國推出貸款集中報價及發佈機制LPR。LPR的英文全稱爲Loan Prime Rate,字面意思即貸款主流利率,是指由各報價行根據其對最優質客戶執行的貸款利率,按照公開市場操作利率加點形成的方式報價,由中國人民銀行授權全國銀行間同業拆借中心計算得出併發布的利率。

LPR是個參考值,是銀行最優質客戶的貸款價格,在各家銀行實際貸款發放中,貸款利率將會根據借款人的具體情況,如信用資質,考慮抵押、期限、利率浮動方式和類型等,在LPR利率基礎上一般再加點確定。

2019年,LPR的機制做了改革,報價行由原來10家增加到了18家商業銀行組成。報價行應於每月20日(遇節假日順延)9時前,按公開市場操作利率(主要指中期借貸便利利率)加點形成的方式,向全國銀行間同業拆借中心報價。全國銀行間同業拆借中心按去掉最高和最低報價後算術平均的方式計算得出貸款市場報價利率。此外,LPR的期限也增加到包括1年期和5年期以上兩個期限品種。同時規定,銀行後續在貸款合同中需用LPR作爲浮動的基準。

由此,貸款的基準利率被確定爲LPR。

存款的基準利率

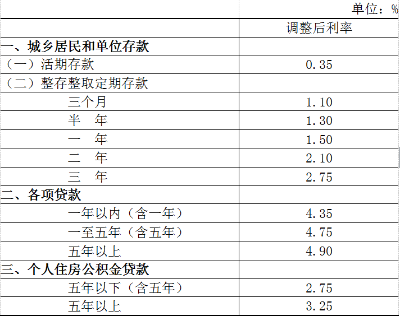

中國人民銀行最後一次發佈存款的基準利率是在2015年10月24日,一年期存款基準利率爲1.5%,其他各檔次存款基準利率相應調整,當時稱對商業銀行不再設置存款利率浮動上限。但隨即人民銀行指導成立了利率自律機制,對金融機構的利率定價實行管理,按存款基準利率倍數確定的存款利率自律約定上限。

來源:人民銀行網站

半年多以後的2021年6月,市場利率定價自律機制優化存款利率自律上限確定方式,將由一定倍數形成存款利率自律上限,改爲在存款基準利率基礎上加上一定基點確定利率。具體是活期存款國有銀行加10個基點,其他銀行可加20基點;其他3個月到三年的存款利率,國有和其他銀行風別可加50和75基點。這就是較爲嚴格管制下的存款利率。

市場化的金融市場利率

貨幣債券等金融市場的資金交易則按照金融市場利率,這與國際市場類似,隨行就市。在我國諸多可以體現銀行體系流動性狀況和融資利率水平的市場利率基準中,DR的市場認可度較高。DR的英文全稱爲:Depository-Institutions Repo Rate,即“存款類金融機構間的債券回購利率”。

在DR的操作中,由於資金拆借有債券作質押,因此消除了不同金融機構間的信用差別,所以相當於形成了一個在金融市場上的“無風險基準利率”(Risk-Free Rates,RFRs),這和國際上正在推行的RFRs在理念上異曲同工。

我國將來就是要不斷擴大DR在各種金融場景中的運用,爭取把DR打造成爲中國貨幣政策調控和金融市場定價的關鍵性參考指標。在人行2020年發佈的《參與國際基準利率改革和健全中國基準利率體系》中指出,將來會鼓勵發行以DR及相關利率爲參考的浮息債,推動以 FDR(DR的定盤利率)爲浮動端參考的利率互換交易,鼓勵金融機構參考DR開展同業業務,鼓勵國際組織以DR作爲人民幣計息基準,以及研究構建基於短端DR的期限利率等。

金融市場的資金價格說到底除了和基準相關以外,更取決於資金的供給和需求關係。資金的供給受到貨幣政策,廣義貨幣供應量如M2等因素影響,而資金的需求則來自經濟活動中企業和居民的貸款需要。當貨幣供應量充足,而貸款需求不旺時,金融市場的資金價格就走低;反之,當經濟過熱,貸款需求旺盛而貨幣政策收緊的時候,資金價格就會抬高。當下,由於貨幣政策較爲寬鬆,而社融新增有限,所以金融市場的資金利率處於低位。

MLF和OMO如何發揮降息作用

既然利率實際上有兩條軌道,那麼降息就需要針對這兩條軌道各自施加影響,MLF和OMO就是各針對一種利率基準而發揮作用的。

MLF英文全稱爲Medium-term Lending Facility,即中期借貸便利,爲人民銀行於2014年間推出,具體做法是央行通過招標方式,對符合要求的銀行提供一年期流動性支持,但要求銀行提供國債、央行票據、政策性金融債、以及其他高等級信用債等優質債券作爲質押品。

OMO英文全稱爲Open Market Operations,即公開市場操作。這一操作開始於1994年,具體做法有正回購和逆回購兩種。央行的正回購就是央行向一級交易商賣出有價證券,收回資金;央行逆回購則是指央行向一級交易商購買有價證券,放出資金。通過正、逆回購,央行就能按需調節銀行市場流動性,控制市場上的短期利率。

這次各降10個基點的MLF和OMO降息,如何最終影響存貸款利率以及金融市場利率呢?

中期借貸便利MLF被LPR定價機制確定爲“MLF+銀行報價利差”形式,因而改變MLF就相當於即將改變LPR,將對中長期的市場利率會產生影響。

公開市場操作OMO是金融市場利率的中樞,在金融市場利率中,銀行間的以利率債爲質押的7天期回購利率DR007是市場流動性指導性指標,它決定了市場各類其他期限的利率。但DR007並非央行發佈,央行發佈的是公開市場操作,也就是OMO政策利率,OMO這一次的利率改變會影響到DR007的利率,因而也就影響到了其他各項市場利率。

MLF降息會影響貸款基準利率,進而影響存貸款利率;OMO降息會影響DR007,進而影響其他金融市場利率,這就是這次降息只降了MLF和OMO,但實際將在全市場發揮降息作用的原理所在。

更直白的降息

與曲折委婉地通過改變相關聯的利率(MLF,OMO)相比,更直接、更大幅度的降息當然就是直接改變基準利率,比如直接降低受管制的存貸款市場中的“存款基準利率”或貸款的“LPR利率”,這會立竿見影,也才勢大力沉。

但是,在金融穩定的話語體系裏,過分的直白與直接並非好事,因爲那有可能引起市場的驟然變動,而金融市場不歡迎大的波動。即使降息需求迫在眉睫,在操作上卻也還是需要“隨風潛入夜、潤物細無聲”。理解這點,才能理解這次通過中期借貸便利和公開市場操作來實現降息的深意,進而更深刻地理解我國的利率體系和金融運行。

[作者薛鍵爲某銀行分行行長,國際商會中國國家委員會(ICC CHINA)銀行委員會信用證組、保理福費廷組專家]