48亿资金抄底,长春高新被错杀了?

来源:德林社

最近,长春高新因闪崩大跌再次上热搜。今天,我们通过业务和财务数据分析,看看这家公司到底怎么样。

长春高新的主营业务为生长激素,旗下也有百克生物除水痘疫苗、鼻喷三价流感疫苗以及在研的带状疱疹病毒疫苗等。

生长激素用于治疗因生长激素缺乏而引起的矮小症,另外在生殖领域、烧伤领域及抗衰老领域等也有广泛临床应用。

生长激素按照剂型,可分为粉剂、水剂和长效制剂三种。按费用高低排序,粉针治疗费为2-3万/年,水针治疗费为5-6万/年,长效水针治疗费为最高达15万元/年。

机构预计,2022 年我国生长激素市场规模有望达到 114.64 亿元。长春高新在生长激素市场中占据了70%以上的市场份额,其它两个竞争对手安科生物、联合赛尔占比分别为14%和8%。长春高新暂时处于一家独大的局面。

目前,大家最关心的就是它的生长激素业务。昨天,有消息称浙江省第三批药品集中带量采购文件征求意见。

大家之所以敏感,是因为生长激素贡献了76%以上的营收、98%以上的净利润(截至2021年年末)。

最早的时候,长春高新实际上是一个搞地产的,收购金赛药业等企业后,主业变成了生物医药。目前,一组公开数据显示,水针、粉针、长效水针占收入比例分别约为70%以上、8%、12%左右。

据媒体报道,长春高新此前采取投标粉针、弃标水针的决策,为啥这么做?与其生长激素产品构成有关,该公司是为了将集采带来的损失降到最低。

接下来我们从财务看这家公司的情况。

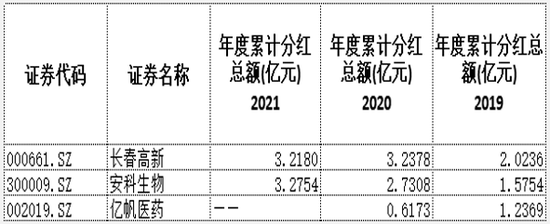

从分红金额看,2019年至2021年,长春高新分红金额分别约为2.02亿元、3.23亿元、3.21亿元,三年合计分红不到8.5亿元。同行公司安科生物三年合计分了大约7.5亿多,亿帆医药分红比较少,不到2个亿。

过去几年,长春高新赚了多少钱呢?

2019年的时候,长春高新赚了17.75亿,分红了2.02亿元,分红占比为11.38%。到了2020年,赚了30.46亿,分红了3.23亿元,分红占比为10.6%;2021年赚了37.57亿,分红了3.21亿元,占比为8.54%。

回顾过去几年分红占比,长春高新对股东并没有那么慷慨。

再看今年一季度,长春高新赚了11.38亿,若按照这个节奏下去,今年的归属净利润可能在40亿以上。

到底能不能维持一个高增长呢?恒瑞医药曾是医药板块的代表,长期以来业绩高增长。但因为集采等因素,导致它的利润增速下来了。

业绩增速方面,2019年至2022年一季度,长春高新的归属净利润分别为76.35%、71.63%、23.33%和30.15%,近2年净利润增速低于2020年和2019年。未来的业绩变化会怎么样呢?值得一提的是,集采是大趋势。

再看安科生物,2019年至2022年一季度,归属净利润增速分别为-52.7%、188.39%、-42.43%和37.67%。

管理层可能对自己的公司没有什么信心。为啥?2019年安科生物把净利润分完了,2020年分红占净利润比例为76%,2021年又把净利润分完了。把这么多盈利分出去,受益的是大股东,为啥不拿去发展业务呢?这里面可能有故事。

营收方面,2019年至2021年,长春高新的营收规模从73.7亿元增长至107.46亿元。同期,安科生物的营收规模从17.12亿增长至21.68亿,亿帆医药发展不太好,营收连连下降,从2019年的51.88亿下降至44.09亿。

营收增速方面,2019年至2022年一季度,除了2020年营收低于17%外,其余报告期增速均超过25%。整体看,其营收增速是放缓趋势。

长春高新有没有保持一个非常良好的状况呢?

一个是通过看销售商品劳务所收到的现金占营业收入比重这个指标看。目前长春高新这个占比在90%以上,还是一个比较专注于主业的公司。

2021年的时候,长春高新的营收增速是25.3%,高于16.68%的营业成本增速,说明这家公司能提升毛利。从数据看,2021年,长春高新毛利率为87.6%,相比2020年提升了0.92个百分点。近几年,该公司毛利率处于持续上行阶段。

现金流方面,2019年至2022年一季度,经营活动产生的现金流净额分别为19.34亿元、11.1亿元、33.3亿元和6.03亿元,分别占归属净利润比例为108.9%、36.42%、88.63%、53%。

近几年,长春高新的净利润现金含量整体是下滑趋势,一般来说,该指标越大越好,因为可以用来表明一家公司的销售回款能力较强、成本费用低、财务压力小。

之所以要关注经营活动产生的现金流净额这个指标,主要就是看一家公司的造血功能。即使一个公司的商业模式再好、团队再强,如果经营经营性活动现金流很差,那全是白扯。

接下来看应收账款方面,2019年至2022年一季度方面,该指标数值为8.94亿元、13.54亿元、14.21亿元和18.64亿元。2020年的时候,可能因为疫情原因,导致应收账款数额快速飙升。

尤其是医院内体系到医院外的体系,不像那个卖酒一手交钱一手交货,所以一般是患者打完了针后才能结账。

应收账款周转率方面,2019年至2022年一季度,数值分别为8.02次、6.745次、6.977次、1.67次,整体处于下行趋势。应收账款周转率走低,也是与疫情有关。

存货方面,2021年,存货数额占营收比例为40.55%。假设全部是生长激素的话,可能就意味着这个产品不是那么好卖。2019年,长春高新的存货周转率为0.609次(存货周转天数为590.8天),2021年变为0.361次(存货周转天数为996.3天)。存货周转率越来越低了,要警惕风险。

财务风险方面,2019年至2022年一季度,长春高新的总负债分别为39.13亿元、45.21亿元、52.78亿元和53.58亿元。其中,流动负债为32.17亿、34.68亿、37.75亿、37.93亿。

今年一季度,长春高新的资产负债率为22.92%,相比过去几年是下降状态。

今年一季度,长春高新的期末现金及现金等价物为53.69亿元,基本可以覆盖负债。

综合看,长春高新的财务风险度很低,盈利能力较强。但是,该公司的存货周转天数走高、应收账款周转率走低,一定程度上说明公司在上下游话语权变弱。

对于这种现象,尺度创始人李德林通过电话咨询了长春高新方面。

1、尺度创始人李德林问:

现在你们的那个存货的周转率下来了,是什么原因呢?

长春高新方面答:

那个我们的存货周转率其实没有太大参考意义,因为我们整个子公司里面包含生物药疫苗、中药然后还有地产,这是一个综合的数据。

2、尺度创始人李德林问:

那应收账款增加主要是哪一方面原因呢?

长春高新方面答:

我现在一下子我那个想不起来,因为我前面手头没有那个年报数据。

3、尺度创始人李德林问:

这两天下跌主要是关注浙江那个集采的消息,这个有什么新的信息吗?

长春高新方面答:

现在就是这么一个网传的文件,辩证的来看吧,因为广东这个事有去年10月份到现在这个

实际上对公司没什么伤害,所以就看怎么看待是这个事情。

在电话环节,长春高新方面还认为集采对公司是一个中性偏利好的一个事情。他们称借助这个契机,有可能会提升粉针的市场。

尺度创始人李德林则认为,长春高新今年一季度的毛利率达到92.25%,集采可能给不了这么高的毛利。

截至8月19日收盘,长春高新收了一个中阳线,从跌停板到下跌4.21%,盘子一度大幅拉升。今日成交量达47.91亿,多空双方博弈激烈。你们认为它被错杀了吗?