華爾街最準分析師:繫好安全帶,史上第三大債券熊市要來了

來源:華爾街見聞

趙穎

美銀分析師Michael Hartnett指出,債市暴跌可能會帶來信用違約事件並加大投資者退出交易時的難度。未來幾個月,美聯儲聯邦基金利率、美國國債收益率、美國失業率都可能升至4%-5%的範圍。

隨着全球債市在上週遭受了前所未有的拋售,債市走勢成爲市場關注的焦點。在今年預判美股走勢最精準的分析師、美國銀行策略分析師Michael Hartnett看來,全球政府債券市場陷入了“史上第三大債券熊市”,目前的形勢比前兩次更糟糕(第一次是1899-1920年,第二次是1946-1981年)。

Hartnett被稱爲“華爾街今年最準分析師”,他曾精準地預測了美股上半年的大跌,也曾在一個月前預測到美股這波強勁的反彈。兩週前,Hartnett告訴投資者,在4328點做空標普500指數期貨,果不其然,標普500指數在過去的半個月裏回吐了不少反彈以來的漲幅。

Hartnett在最新的報告中指出,2022年全球債券市場下跌程度將超過1949年(馬歇爾計劃)、1931年(安斯塔特信貸危機)和1920年(凡爾賽條約)。

更糟糕的是,債市崩盤可能會帶來信用違約事件並加大投資者在必要時退出全球最擁擠交易的難度,包括做多美元、美國科技股、私募股權等交易。債券市場流動性枯竭帶來的影響,可能蔓延至整個金融市場,威脅到幾乎所有其他類別資產的資產。

Hartnett總結指出,在高通脹、各國央行激進加息和財政赤字推動下,英德法等十年期政府債券收益率正在以上世紀90年代以來最快的速度上升。

自8月1日以來,美國10年期國債收益率上漲110個基點,英國10年期國債收益率爲上漲123個基點(1994年以來最快),德國10年期國債收益率上漲87個基點(1990年以來最快),法國10年期OATs債券收益率上漲83個基點(1994年以來最快)。

見聞文章曾提及,Hartnett在此前報告中指出,市場通脹、利率、衰退三重衝擊。而目前三重衝擊尚未結束,加上最近幾周的債券暴跌,這意味着信貸利差處於高位,股市尚未觸底。

未來幾個月,美聯儲聯邦基金利率、美國國債收益率、美國失業率都將升至4%-5%的範圍內。

美股方面,Hartnett認爲,標普500指數跌到3600點時可以嘗試買入一點,在3300時可加碼買入,在3000時纔可大膽買入。Hartnett分析指出:

21世紀高市盈率的驅動因素——量化寬鬆、財政緊縮、貿易自由流動全部都在逆轉,20世紀的14倍市盈率更適合當下;

另外,高通脹意味着是現金、大宗商品會跑贏債券和股票;

他還指出,空頭風險對應1987年的情況,而多頭風險對應1975年的情況,小型股的表現明顯優於大型股。

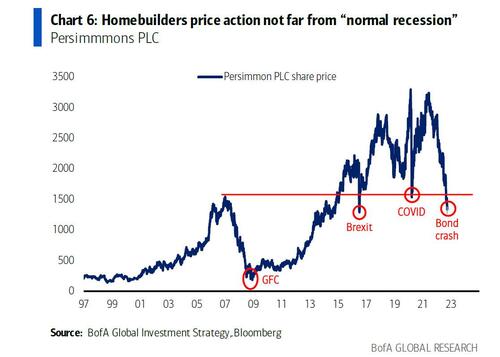

衰退也已近在咫尺,美國住宅建築價格指數從峯值到低谷下降了33%,離以往衰退的時的下降幅度差距較小,例如1991年的-44%,2000年的-56%,2020年的-54%。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。