日元跌回144關口,可日本沒有比“安倍經濟學”更好的辦法

日本政府和日本央行出手干預匯市一週後,日元怎麼樣了?

9月22日上午,日元匯率跌破145重要關口,引發關注。當日下午,日本政府和日本央行決定賣出美元-買入日元,以此干預匯市、支撐日元。受消息影響,當日日元匯率短線跳漲超500點,一度收復141關口。

雖然短期內日元得到了提振,但在美聯儲加息、美元一路走強的格局下,日元面臨的外部環境依然嚴峻。從匯市上來看,依然堅持寬鬆的日元在本週二(27日)再次貶回144區間,仍未擺脫貶值壓力。

日元匯率日前再度失守144關口 圖源英爲財情

這是否意味着日本的匯市干預只治標,不治本?

9月28日晚間,中國社會科學院世界經濟與政治研究所/國家全球戰略智庫世界經濟史研究中心副主任,國際貿易研究室研究員倪月菊在接受觀察者網採訪時表示,在美國持續加息而日本保持負利率不變的背景下,隨着日元和美元利差的加大,日元貶值不可避免。

倪月菊預測,1美元兌150日元左右是日本所能承受的貶值預期。一旦超出這個心理防線,日本政府還會出手干預。“如果效果依然不佳的話,不排除放棄寬鬆貨幣政策的可能性。因爲日元過度貶值同樣是日本經濟無法承受之痛。”

倪月菊指出,在當今形勢下,量化寬鬆的邊際效果越來越小了,通過日元貶值難以起到更好的提振經濟的效果。但目前日本還沒有找到比“安倍經濟學”更好的支持經濟增長的方法。

如何看待日本“將寬鬆進行到底”背後的邏輯?日元的尷尬處境,是否意味着“安倍經濟學”的挫敗?在當下全球貿易環境中,本幣貶值-刺激出口的策略爲何慢慢失靈?通過專家採訪,觀察者網試圖爲讀者提供一些切入問題的角度。

日本“不加息”背後的心結:經濟低迷、通貨緊縮

黑田東彥2013年出任日本銀行總裁(即日本央行行長)。他上任時便啓動了被稱爲“異次元”的激進貨幣寬鬆計劃。除了提出2%的通貨膨脹目標外,黑田東彥還承諾在日本經濟擺脫通貨緊縮之前維持相關政策。

事實證明,黑田東彥確實兌現了諾言。在美聯儲轉入加息通道後,歐盟、英國都不少經濟體都開始 “由鴿轉鷹”,即使面對着單方面的賣日元-買美元交易潮流,日本央行的貨幣政策也沒有變,可謂“撞了南牆也不回頭”。

日本央行行長黑田東彥 圖源日本央行

日本貨幣政策“頭鐵”背後的原因,還是在於經濟“過冷”。

中國社會科學院世界經濟與政治研究所/國家全球戰略智庫世界經濟史研究中心副主任,國際貿易研究室研究員倪月菊週三(28日)晚間在接受觀察者網採訪時表示,日本自1997年亞洲金融危機後,就進入了量化寬鬆的長週期。

“日本之所以長期堅持寬鬆政策,主要目的就是通過釋放流動性使日本經濟擺脫通貨緊縮狀態,提振泡沫經濟破滅後持續低迷的日本經濟。”

倪月菊指出,適度的通脹率是衡量經濟是否擺脫通縮,進入穩定增長的重要指標。“安倍經濟學”三支箭的目標就是要實現2%的通脹率。儘管這10年通脹率超過2%的年頭並不多,但日本社會普遍認爲,量化寬鬆政策是目前能採取的最有效支持經濟活動的政策。

“可以說,低通脹是日本可以堅持‘絕對不需要加息’的最主要基礎。”

值得一提的是,從數據上來看,目前日本的CPI和核心CPI都超過了2%。

難道日本央行已經實現了“安倍經濟學”三支箭的目標了?

日本通脹率近期超過了2% 數據來源日本統計局

倪月菊表示,受新冠疫情特別是俄烏衝突的影響,日本通脹水平已經超過2%,8月甚至達到了3%,但這不是因自身消費增長帶來的,而是因進口的能源和食品價格高企帶來的輸入性通脹,並不是經濟復甦的表現。

更爲難的是,此時加息日本將面臨極大的經濟壓力。如今可謂進退兩難。

倪月菊提醒,“在經濟依然低迷的情況下,一旦加息將加重政府、企業甚至個人的債務負擔,生產端、需求端和消費端都會受到影響。一旦企業的資金鍊斷裂,對日本經濟的影響是致命的。”

“安倍經濟學”不靈了?日本暫時還沒有找到更好的辦法

遼寧大學日本研究中心客座研究員陳洋此前曾向觀察者網介紹,日本國內對於日元貶值有兩種觀點:“好的日元貶值”(良い円安)和“壞的日元貶值”(悪い円安),這是對日元貶值利弊的不同看法。

所謂“好的日元貶值”,即日元貶值能帶動日本商品出口、增加日企利潤;“壞的日元貶值”則加大了日本進口商品成本和民衆生活負擔。

陳洋表示,最近幾年,儘管“安倍經濟學”成功刺激了日本經濟復甦,但受益的主要是日本大企業,而非普通民衆。包括日本經濟界在內,如今都普遍認爲這是“悪い円安”。

日本東京澀谷街頭一景 圖源新華社

更棘手的是,“日元貶值帶來價格優勢”這一邏輯,正在迎來重要變化。

倪月菊在採訪中指出,多年來日本一直把日元貶值作爲刺激出口增長的良藥,甚至產生了一定的依賴心理。然而在全球化的背景下,中間品貿易已成爲國際分工深化的必然結果,以製成品出口爲主的貨物貿易正在悄然被中間品貿易所取代。

這意味着日元貶值導致中間品價格大幅上升,這會抬高最終品的生產成本,導致最終品價格提高,抵消了因日元貶值帶來的價格優勢,甚至進口成本提升的幅度可能超出日元貶值帶來的價格優勢,達不到刺激出口的目的。

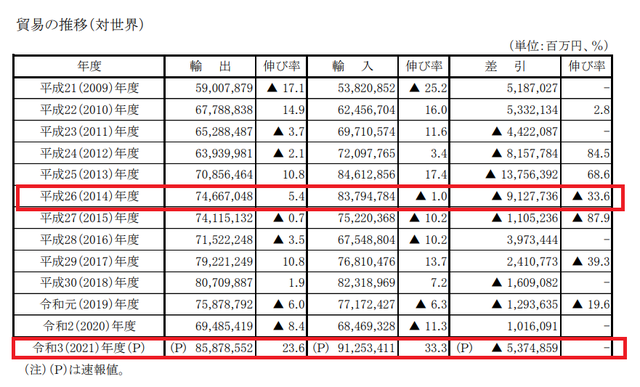

日本正遭受貿易逆差的襲擾 日本財務省公報截圖

“截至2022年9月,日元已經貶值約30%,卻已經連續12個月面臨着鉅額貿易逆差,就說明了這一問題。” 倪月菊進一步指出,受疫情影響,可能因日元貶值帶來的服務貿易收益也微乎其微。

所以在當今的形勢下,量化寬鬆的邊際效果越來越小了,通過日元貶值難以起到更好的提振經濟的效果。目前日本還沒有找到比“安倍經濟學”更好的支持經濟增長的方法。

中間品貿易帶來重要變化,但中國和日本有很大不同

寄希望於本幣貶值-刺激出口-推動增長的日本,如今遇到麻煩了。

在美元一家獨大的格局下,美元走強像是一個放大器,它放大了世界貿易格局和國際商品價格暴漲對日本的影響。進口商品價格上漲,推升企業生產成本,出口企業甚至會面臨“無利可圖”的局面,尤其是中小企業,壓力山大。

正如陳洋之前向觀察者網描述的:“日元貶值只會讓‘強者更強,弱者更弱’。”

如今中間品貿易的盛行,對世界貿易格局帶來了重大變化。長期需要出口增長來推動經濟發展的日本,面對着不小的逆風。這不禁讓人好奇:日本現在面臨的問題,身爲出口大國的中國需要擔心嗎?

在接受觀察者網採訪時,倪月菊指出,在全球化的背景下,中間品貿易已成爲國際貿易的重要組成部分。中國深度參與到全球價值鏈中,在國際生產網絡中的位置越來越重要。2019年,中國中間品進口占進口總額的比重達到76%。因此,如果人民幣過度貶值的話,進口中間品價格的提升,同樣會對出口造成一定的影響。

工信部:製造業中間品貿易在全球的佔比達到20%左右,開放合作不斷深化

不過,倪月菊同時指出:“中國與日本有很大的不同。”

一是中國產業結構更完整,國內產品替代進口產品的能力強。如果進口中間品價格過高的話,出口企業可以轉爲採購國內產品。特別是隨着中國內外貿一體化的推進,國產進口替代品的能力會越來越強。

二是人民幣貶值使外資在中國投資的成本降低,可以吸引更多的跨國公司來中國投資設廠。特別是在中國央行對外匯存款準備金率降低之後,國外資本進入中國的舉動愈發頻繁起來。同時,外資的進入也可以進一步提升中間品的國內供給能力。

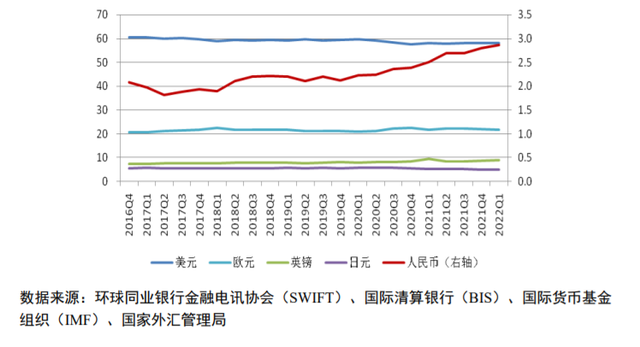

三是人民幣結算在外貿中所佔的比重越來越大。特別是近幾年來,陸續有國家與中國的貿易中採用人民幣結算,如土耳其、俄羅斯、印尼等國。在東盟國家一般都可以使用人民幣進行支付交易。隨着人民幣結算使用範圍的擴大,在一定程度可以降低美元升值帶來的進口價格上漲壓力。

人民幣國際地位穩步提升 圖源《2022年人民幣國際化報告》

四是當前人民幣在貿易項下完全可兌換,但在資本項下仍是部分可兌換,金融投資項下有限可兌換,這也可以減少人民幣匯率風險。何況,中國充足的外匯儲備,也可以隨時應對國外資本的惡意炒作。