史詩級暴跌後,巨頭髮聲:時機已至!

來源:中國基金報

經過今年上半年的史詩級暴跌,如今不少金融機構轉向,認爲債券市場的配置窗口已到。

全球債券淨需求或增萬億美元

明年美聯儲以及部分其它央行還將繼續縮表,這意味着央行對債券市場的需求會降低。摩根大通預測明年全球債券市場需求可能會降低7000億美元。不過,全球債券市場供給將減少1.6萬億美元。也即,明年債券市場淨需求(需求-供給)增加9000億美元,對債券市場形成利好。

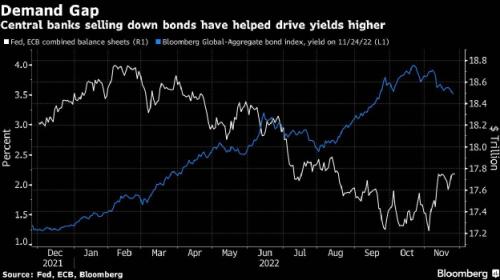

今年美聯儲和歐洲央行“暴力”加息縮表,全球債券市場收益率飆升、價格暴跌,債券市場遭遇史詩級重創。來自彭博的數據顯示,歐洲央行和美聯儲資產負債表可很好解釋彭博全球債券指數收益率變化。歐洲央行和美聯儲資產負債表之和的縮水進度彭博全球債券指數的收益率呈現強相關性。這表明,歐央行和美聯儲縮表是全球債券市場暴跌背後的重要驅動因素。

如果上述分析成立,機構人士表示,加息和縮表到現在,債券市場對它的反應鈍化。加上,多數分析師認爲美國通脹已經見頂。這意味着債券市場收益率上行風險有限。這是支持眼下增持債券市場理由之一。

歐洲一家知名私行的財富管理部門人士表示,隨着收益率上升,目前債券市場已經可以提供比較可觀的票息收益。該財富管理部門人士預計,養老金、主權財富管理基金將進行組合再平衡,增持債券資產。值得注意的是,前兩年由於部分成熟市場債券已無法提供票息,甚至是負票息,部分養老金、主權基金降低固定收益資產敞口,增加了另類投資敞口。前述人士預計,這些機構投資者可能會把固定收益資產買回來。

新債王Jeffery Gundlach 也認爲美債收益率上行進入尾聲。鑑於收益率走勢和價格走勢呈反比,債券市場價格下行風險可控。10月20日,新債王在社交媒體上發文表示:現在美國2年期國債收益率是4.52%,5年期國債收益率是4.37%;10年期國債收益率4.13%,30年期國債收益率也是4.13%。Gundlach認爲長期收益率趨平(10年期和30年期收益率相等),通常這是債券收益率上行進入尾聲的信號。

在11月美聯儲議息會議結束之後,接受財經媒體CNBC採訪時表示,鮑威爾儘管沒有明說,但是他理解這位美聯儲主席想表達的是下一次加息不會有75個基點幅度那麼大。美聯儲加息節奏放緩。

資管巨頭建議棄股取債

全球知名主動管理固收大廠“PIMCO(品浩)”基金經理提供了增配債券的其它思路。

PIMCO資產配置投資組合經理Erin Browne、PIMCO資產配置投資組合經理Geraldine Sundstrom、PIMCO資產配置與多元實物資產投資組合經理Emmanuel S. Sharef, 三位在最新的研究報告中表示:首先,較高的起始收益率增加了長期回報潛力;其次,優質債券可分散股票投資風險。第三,當前固定收益投資的短期及長期前景都很明朗,高風險投資需持謹慎態度。

三位投資組合經理認爲,投資者可以在全球投資級債券中獲得更高的絕對收益率。此外,投資級公司債的風險被充分定價,這也表明投資級公司債具較高配置價值。數據表明,美國家庭與企業的資產負債表相對健全,而對比投資級別企業債券與美國國債的大幅利差,該利差隱含五年期違約率爲13%,遠高於僅2.4%的五年期實際最差違約率。

較長期來看,三位認爲固定收益的投資吸引力高於股票。

首先,各國政府與企業專注於構建韌性,企業需通過地域多元化和迴流建立更穩固的供應鏈。隨着企業從“準時生產”(just in time)變爲“有備無患”(just in case),資本支出和庫存水平均會增加。韌性優先於效率往往使企業利潤承壓,股東權益報酬率下滑。鑑於長期全球宏觀前景的不確定性,投資者可能需要更高的股票風險溢價,使股票估值倍數面臨壓力。相比之下,起始債券收益率大幅上漲,暗示長期回報潛力可觀。

其次,PIMCO(品浩)經濟週期模型預計歐洲、英國與美國明年將陷入經濟衰退,且主要央行仍持續推行緊縮政策。成熟市場的經濟壓力逐步攀升,由於貨幣政策存在滯後性,預期企業利潤將受到擠壓。股票獲利預估尚未反映經濟衰退風險。

最後,三位在研究報告中指出,PIMCO將對股票倉位持謹慎態度,不看好週期性行業,並在資產配置組合中偏好優質資產。鑑於各期限債券收益率全線上行,債券市場有望提供可觀回報。

那麼,投資者何時可重新青睞股票市場?

三位投資組合經理認爲市場條件轉變後,纔會認定風險性資產重拾吸引力。

例如,出現明確證據表昆明通脹已經觸頂,且“無風險利率”(美國債收益率)已經回穩。再如,目前全球企業盈利預期偏高,彭博對標普500指數2023年盈利增長的普遍預期爲6%,但事實上,企業營收可能隨需求收縮而放緩,而成本仍居高不下。PIMCO盈利增長領先指標則預期企業盈利萎縮11%。企業盈利充分下修後,投資者才能重拾對股票資產青睞。

PIMCO之外,最近幾個月歐洲頭號資管巨頭東方匯理、摩根士丹利、瑞士百達等都表態認爲屬於債券時間回來了。

短期限債券已足夠有吸引力

儘管有資管機構認爲,目前美聯儲加息節奏趨緩,不僅可開始配置債券資產,而且可以適度拉長久期。不過謹慎的投資者認爲,短期限的債券提供的收益率已經足夠吸引力,優質短債仍是首選。

例如,瑞士百達資產管理在最新發布的固定收益報告中寫道:市場預期美聯儲利率將在2023年上半年達到5%的峯值,隨後不久將恢復寬鬆。對於美聯儲何時重啓寬鬆,瑞士百達認爲市場的預期過於樂觀。但無論利率週期見頂之後會發生什麼,是趨於平緩還是美聯儲迅速實施寬鬆。對於市場來說,這都是一個強有力的信號。無論是允許利率維持較高水平一段時間還是美聯儲很快降息。較長期限債券都很有吸引力。不過考慮到長期限債券可能會面臨波動。因此,短期優質債券還是瑞士百達資產管理的優先選擇。

事實上,數據一定程度上印證了資管巨頭們的看法。無論是國債還是公司債,長久期還是短久期,至少說明資金正在從權益市場轉向債券市場。例如,美國最大的債券ETF-跟蹤美國債券市場指數的BND(最新規模826.6億美元)ETF近期開始反彈。

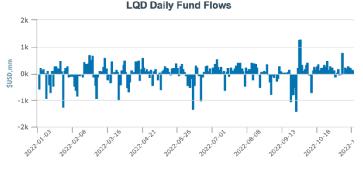

再如,跟蹤美國投資級公司債的ETF-LQD最新規模390.7億美元,2022年以來吸引資金淨流入75億美元。9月底至今資金明顯加速流入這隻ETF。9月30日,LQD吸引資金淨流入超過12億美元,爲2020年4月以來該ETF的最大當日淨流入。

責任編輯:於健 SF069