中信明明:从利差概率模型看美国经济衰退风险

文丨明明债券研究团队

核心观点

11月美联储议息会议纪要首次发出衰退警示,基于预测意义较好的三个利差指标:10Y-2Y利差、10Y-1Y利差以及10Y-3M利差,我们测算出未来12个月内美国经济衰退风险为60%左右,而与以往经济衰退前的衰退风险比较,该水平已预示美国经济无法避免衰退。此外,三个关键利差指标反映出明年上半年衰退概率较高。由于10年期美债利率或已见顶,因此其左侧策略为未来逢低配置(低债券价格),其右侧策略为临近降息时点配置。对于中短期美债而言,左侧策略为加息停止时点附近配置,右侧策略也为临近降息时点时配置。

11月议息会议纪要首次发出衰退警示,美国经济衰退风险实际上正在快速上升。11月议息会议纪要提及美联储官员认为经济在明年某个时候陷入衰退的可能性几乎与基线预期的可能性一样高,近日鲍威尔最新发言也表现为鹰派不足。考虑到美联储未来或将利率保持在较高限制性水平一段时间,美国经济衰退风险实际上正在快速上升,利率敏感的房地产市场已经步入了衰退。

将收益率曲线倒挂视为衰退指标具有实证支撑,本文采用概率模型基于利差数据预测未来美国经济步入衰退的概率。参考Estrella和Mishkin(1995 ,1996 )的研究(1996年论文为纽联储构造10年期与3个月利差衰退概率模型的参考论文),我们采用概率模型将未来12个月内美国经济是否衰退作为被解释变量,以收益率曲线不同部分的利差作为模型独立的解释变量。在综合准确率、漏检率等多个维度指标后,选出预测能力较高的利差指标进行分析。

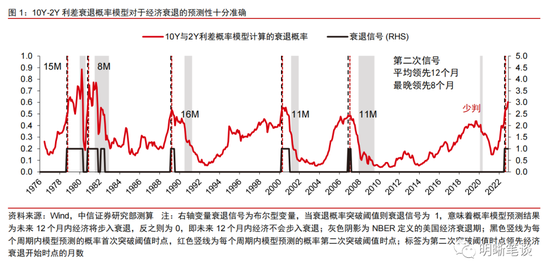

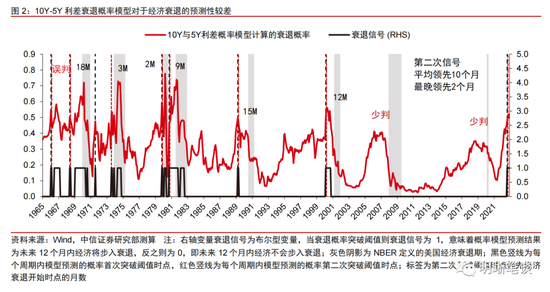

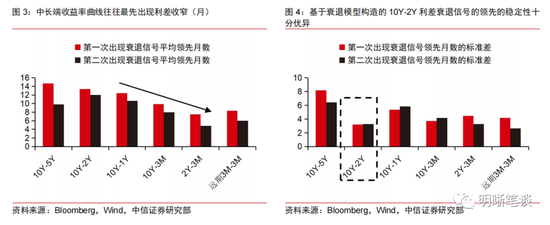

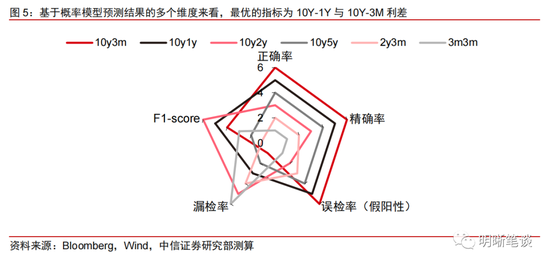

预测意义较好的三个利差指标为10Y-2Y利差、10Y-1Y利差以及10Y-3M利差。首先从第一、二次出现衰退信号(突破阈值)对于经济衰退预测的准确性来看,10Y-2Y利差为表现最好的指标。其次从领先性的稳定性来看,10Y-2Y利差模型的领先性最为稳定,反映出利差概率模型可以一定程度预示经济衰退会何时开始。从模型预测结果来看,10Y-1Y利差以及10Y-3M利差表现最为优异,其次为10Y-2Y利差。

预测结果显示,未来12个月内美国经济衰退风险为60%左右,关键利差指标反映出明年上半年衰退概率较高。10Y-2Y利差、10Y-1Y利差、10Y-3M利差11月数据显示未来12个月内美国经济衰退概率分别为60.4%、65.7%、58.2%,实际上从历史来看,该水平下美国经济往往会步入了衰退。整体而言,我们通过三个关键利差测算出的衰退概率均已突破了危险阈值,反映出未来12个月内美国经济较难避免衰退。采用历史上衰退信号的最小的领先月数以及滞胀时期平均的领先月数对未来衰退时点进行判断,三个关键利差指标显示明年上半年经济衰退风险较大。

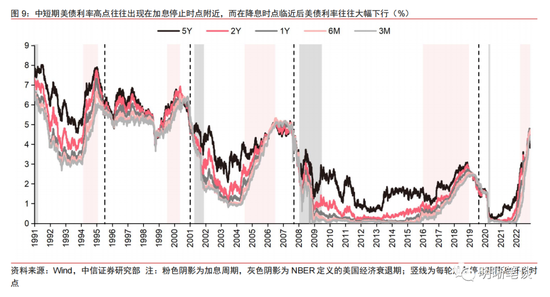

投资策略:左侧策略为加息停止时点附近配置(中短期美债)或未来逢低配置(10年期美债),中短期与长期美债的右侧策略均为临近降息时点时配置。由于历史上中短期美债利率往往跟随政策利率上行,因此中短期美债利率高点往往出现在加息停止时点附近。但由于10年期美债利率或已见顶,因此其左侧策略为未来逢低配置(低债券价格)。同时,降息以及经济衰退往往会推动所有期限的美债利率大幅下行。因此不同期限美债的右侧策略均为临近降息时点时配置。

正文

11月美联储议息会议纪要首次发出衰退警示,提及美联储官员认为经济在明年某个时候陷入衰退的可能性几乎与基线预期的可能性一样高,近日鲍威尔最新发言也表现为鹰派不足,提及:(1)经济需求增长已放缓,远远低于其长期趋势,这需要保持,并且此前快速紧缩政策的全部效果还没有显现出来;(2)恢复价格稳定可能需要将政策利率保持在限制性水平一段时间,历史警示美联储不要过早地放松政策。考虑到美联储未来或将利率保持在较高限制性水平一段时间,美国经济衰退风险实际上正在快速上升,利率敏感的房地产市场已经步入了衰退。

本文将主要从利差角度测算美国未来经济衰退风险。近期收益率曲线倒挂均进一步加深,鲍威尔关注的短端收益率曲线(18个月后3个月远期利率与3个月即期利率的利差)也已快速缩窄至倒挂。基于预测意义较好的三个利差指标:10Y-2Y利差、10Y-1Y利差以及10Y-3M利差,我们测算出未来12个月内美国经济衰退风险为60%左右,而与以往经济衰退前的衰退风险比较,该水平已预示美国经济无法避免衰退。此外,三个关键利差指标反映出明年上半年衰退概率较高。由于10年期美债利率或已见顶,因此其左侧策略为未来逢低配置(低债券价格),其右侧策略为临近降息时点配置。对于中短期美债而言,左侧策略为加息停止时点附近配置,右侧策略也为临近降息时点时配置。

当前利差衰退概率模型显示未来12个月内美国经济衰退风险为60%左右

将收益率曲线倒挂视为衰退指标具有实证支撑。Estrella和Mishkin(1996)[1] 研究表示,10Y-3M利率差在预测未来两到六个季度是否出现衰退方面明显优于其他金融和宏观经济指标。Estrella和Mishkin(1998)[2] 重点关注未来一到八个季度的预测,当预测期超过一个季度时,他们发现10Y-3M利差是表现最好的变量。Winston-Salem(2003)[3] 扩展了Estrella和Mishkin(1998)的工作,表明利率利差概率模型可用于预测许多州和全国的衰退。Estrella和Hardouvelis(1991)[4] 讨论了10Y-3M利差作为经济活动预测因子的能力,发现它对美国未来四年的实际产出增长具有很强的预测能力。此外,他们发现,与领先指标指数和短期利率水平相比,10Y-3M利差具有额外的预测能力,因此优于他们研究中检查的所有其他变量。Berge(2014) [5]指出收益率曲线作为未来经济活动的预测指标的能力依然存在,选择预测未来一年衰退的模型主要依赖于这一指标。

本文采用概率模型基于利差数据预测未来美国经济步入衰退的概率。参考Estrella和Mishkin(1995[6] ,1996[7] )(1996年论文为纽联储构造10年期与3个月利差衰退概率模型的参考论文)的研究,我们采用Logit概率模型,将未来12个月内美国经济是否衰退(布尔变量,经济衰退开始和结束时间基于NBER)作为被解释变量,Estrella和Mishkin的两篇论文是以10年期国债利率与3个月国库券利率的利差作为解释变量,考虑到国债流动性、市场关注度较高的指标以及美联储官员的表态,本文将解释变量拓展至10年期分别与5年期、2年期、1年期、3个月以及两个中短端利差(不同利差对应不同模型,每个模型仅有一个解释变量)。由于10年期利率是样本期最长以及流动性最好的长端利率,因此长端与短端利差中,长端利率采用10年期利率。同时由于鲍威尔曾表示他更关注短端收益率曲线的倒挂,例如18个月后3个月远期利率与3个月即期利率的利差。而一些论文对于2年期与3个月利差较为关注,因此我们也将此纳入考量。为了区分核心主导因素变动以及临时市场波动(噪音),我们采用利差的月度平均数据。并且我们在综合准确率、漏检率等多个维度指标后选出预测能力较高的利差指标进行分析。

采用何种指标模型预测结果最优?

从第一、二次出现衰退信号(突破阈值)对于经济衰退预测的准确性来看,10Y-2Y利差为表现最好的指标。除了数据样本时间跨度较长的指标在1966年出现了衰退信号,即对于美国经济衰退有误判,10Y-5Y利差对于2008年经济悲观前景的预测不足,10Y-1Y利差对于上世纪80年代至90年代储贷危机酝酿的经济衰退风险的预测不充分。准确性方面仍然是10Y-2Y利差构建的模型表现最好。

从领先性来看,中长端部分收益率曲线信号预测的领先性最强;从领先性的稳定性来看,10Y-2Y利差模型的波动性最小,最为稳定,反映出利差概率模型可以一定程度预示经济衰退会何时开始。从第一次出现信号来看,中长端收益率曲线往往最先出现利差收窄,随后是中短端以及短端收益率曲线部分利差开始收敛。实际上如果单纯用利差转负预测经济衰退的一个常见问题为其对于经济衰退的领先性不稳定,领先月数的波动较大。但是如果构建模型后再看出现经济衰退信号(突破阈值)的时点,会发现某些指标的波动性较小,例如10Y-2Y利差,不论是从第一次出现衰退信号还是第二次信号来看,10Y-2Y利差模型的领先的稳定性十分优异,即其领先经济衰退开始时点的波动性较低。

从模型预测结果以及衰退信号综合来看,对于经济衰退具有较好的预测意义的指标为10Y-2Y利差、10Y-3M利差以及10Y-1Y利差。从模型的正确率、准确率、误检率、漏检率以及F值(正确率和召回率的调和平均值)角度来看,10Y-1Y利差以及10Y-3M利差表现最为优异,其次为10Y-2Y利差。从第一、二次衰退信号相关的指标综合而言,表现最为优异的为10Y-2Y利差。因此,后文重点关注指标为10Y-2Y利差、10Y-3M利差以及10Y-1Y利差。

关键利差指标反映出美国经济明年上半年步入衰退的概率较高

从关键的指标来看,未来12个月内美国经济衰退风险为60%左右,但我们通过三个关键利差测算出的衰退概率均已突破了危险阈值,反映出未来美国经济较难避免衰退。10Y-2Y利差、10Y-1Y利差、10Y-3M利差11月数据显示未来12个月内美国经济衰退概率分别为60.4%、65.7%、58.2%。虽然从绝对值水平来看,三个指标显示美国经济衰退风险为60%左右。但实际上,从历史来看,该水平下美国经济往往会步入衰退,10Y-2Y利差、10Y-1Y利差概率模型及10Y-3M概率模型已经分别在7月、8月、11月突破阈值、触发衰退信号(10Y-2Y利差模型结果见图1),反映未来12个月内美国经济较难避免衰退。

考虑到此轮经济背景,关键利差指标反映出明年上半年衰退概率较高。考虑到信号持续对于衰退的预测意义较大,因此若指标出现第二次衰退信号,则主要关注第二次衰退信号反映的衰退时间。此外,考虑到此轮加息滞后于曲线,美国经济韧性持续性存疑(详见报告《债市启明系列—美债利率是否已见顶?》(20221125)),利差反映的衰退概率也已经步入快速上行期,因此采用历史上衰退信号的最小的领先月数以及滞胀时期平均的领先月数对未来衰退时点进行判断。对于最为关键的10Y-2Y利差模型,由于当前10Y-2Y利差已经于今年7月出现了第一次衰退信号(此轮经济周期内),随后衰退信号持续,因而该指标第二次衰退信号预示美国经济在明年4月至7月的衰退概率较高。10Y-1Y指标显示今年年末至明年8月的衰退概率较高。对于10Y-3M利差而言,11月已突破阈值,出现了此轮周期中第一次衰退信号,预计该衰退信号将持续,因此该指标预示明年3月至6月衰退风险较高。整体而言,三个关键利差指标显示明年上半年经济衰退风险较大。

美债的投资策略

对于中短期美债而言,左侧策略为加息停止时点附近配置,右侧策略为临近降息时点时配置。由于历史上中短期美债利率往往跟随政策利率上行,因此中短期美债利率高点往往出现在加息停止时点附近,因此,左侧策略为加息停止时点附近配置中短期美债。在历史上,若加息周期加息引发美国经济步入衰退,则降息以及经济衰退往往会推动美债利率大幅下行。考虑到此次存在美联储在经济衰退前期仍维持较高利率水平的可能性,因此右侧策略为临近降息时点配置。

由于10年期美债利率或已见顶,因此10年期美债的左侧策略为未来逢低配置(低债券价格),其右侧策略与中短期美债一致,临近降息时点配置。10年期美债利率往往抢跑于政策利率实际变动,此轮10年期美债利率走势与2024年底政策利率预期水平走势一致。因此即使美联储或会更为鹰派,但继续鹰派会增强远期降息预期,因而后续美联储更鹰派的表态对10年期美债利率的推动或较有限,10年期美债利率突破前高的风险偏低(具体分析见报告《债市启明系列—美债利率是否已见顶?》(20221125))。未来可以考虑逢低(低债券价格)配置10年期美债。此轮美国通胀已见顶,预计未来通胀预期将下行,通胀预期叠加经济趋弱或将对于美债利率构成下行压力,但对美债利率下行推动力更强的因素仍为美联储货币政策转向降息,因此右侧策略仍为降息前夕配置。