管濤:不要低估美聯儲緊縮的決心及影響

10月中旬秋季年會期間,國際貨幣基金組織(IMF)指出,在經濟和政策不確定性加劇的情況下,由於近期投資者避險情緒升溫,全球市場正表現出緊張態勢,金融資產價格已經下跌。11月初,美聯儲警告稱,隨着美聯儲持續激進加息,最終可能導致市場波動加劇、流動性緊張以及包括在超低利率時代大漲的房地產在內的資產價格進一步下跌。在這樣的氣氛下,市場本應風聲鶴唳,然而事實卻出人意料。

最近風險資產價格再度反彈

到12月2日,全球風險資產風向標——標普500指數連續3個交易日站穩在4000點以上,較10月12日前低最多反彈了14.1%;洲際交易所(ICE)美元指數由前高114以上跌至105以下,美指年內漲幅由最多21.5%收斂至8.8%(見圖1)。這反映市場風險偏好明顯改善。據分析,其主要原因是,11月2日議息會議美聯儲連續四度加息75個基點後,11月10日公佈的美國10月份通脹數據超預期回落,市場普遍憧憬美聯儲12月份放緩加息步伐,明年年底有可能降息。

無獨有偶,類似戲碼數月前也上演過。今年7月底連續二度加息75個基點後,7月份美國通脹數據從6月份高點下滑。當時,市場也認爲,美聯儲下次會議可能減緩加息,由此引發了美股一波反彈行情。到8月16日,標普500指數較6月16日前低反彈了17.4%,其中7月份單月就漲了9.1%(見圖1)。

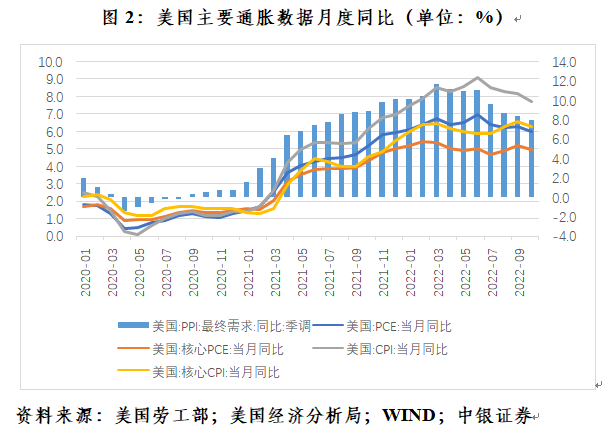

只是天不遂人願。8、9月份美國通脹繼續走低,CPI同比卻仍在8%以上高位運行(見圖2)。8月27日,美聯儲主席鮑威爾在傑克遜霍爾年會上專門做了一個8分鐘的鷹派演講,誓言會效仿美聯儲前主席沃爾克,將反通脹進行到底,即便以犧牲短期經濟增長爲代價也在所不惜。9月份美聯儲議息會議紀要顯示,許多與會者強調,在抑制通脹方面,採取太少行動可能比採取太多行動付出更高代價,歷史經驗表明,過早結束旨在抑制通脹的緊縮貨幣政策是危險的。這引發了市場對於美聯儲緊縮立場的重新定價。到10月12日,標普500指數較8月16日高點最多回落了16.9%;9月底,美元指數刷新二十年高點(見圖1)。

當前似乎在重演7月份的故事,市場又開始自說自話。11月2日議息會議當日的新聞發佈會上,鮑威爾表示已經解決了加息有多快的問題,暗示最快可能於下次議息會上只加息50個基點,但還要解決加息有多高和持續時間有多長的問題。他指出,最近的通脹和就業數據均指向終點利率可能高於9月份點陣圖的終端水平,同時重申貨幣緊縮做多的風險遠小於做少的風險,現在談停止加息爲時尚早。當日,美股先漲後跌。

11月23日美聯儲發佈11月份議息會議紀要和11月30日鮑威爾參加布魯金斯學會研討會,只是複述了前述意見,卻被市場讀出了鴿派的味道。標普500指數一舉重回4000點以上,年內跌幅由最多24.9%收斂至14.6%,其中11月份單月反彈了5.4%;美元指數由110以上快速回落至105以下,11月份單月就跌了5.0%,爲2010年11月份以來單月最大跌幅(見圖1)。

美聯儲反通脹依然任重道遠

從去年11月份開始縮減購債,到今年3月和6月份先後啓動加息和縮表,美聯儲緊縮可謂緊鑼密鼓。到今年10月份,美國個人消費支出(PCE)、核心PCE、消費者物價指數(CPI)、核心CPI和生產價格指數(PPI)等主要通脹指標,同比增速環比雖然同步回落,卻仍處於歷史高位(見圖2)。

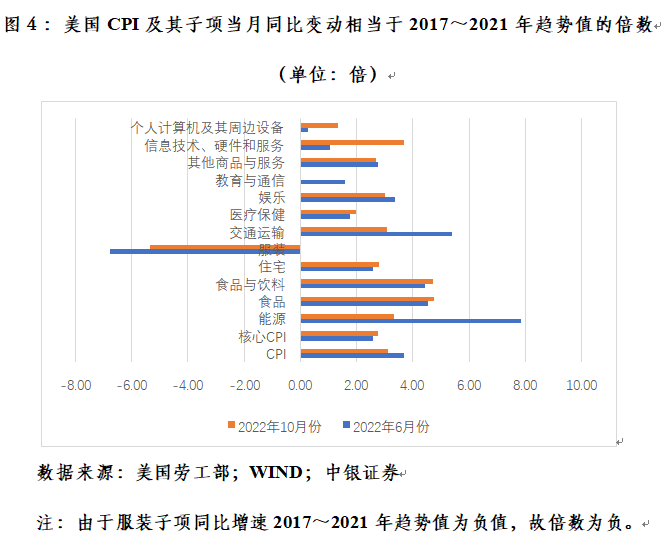

今年10月份,美國商品調查局(CRB)油脂指數均值較5月份的高點回落5.5%;前10個月,紐約聯儲全球供應鏈壓力指數(GSCPI)回落77%。這些都有助於緩解美國通脹壓力。但是,地緣政治衝突、歐佩克減產、能源轉型、美國原油收儲等對國際能源價格走勢的影響依然不確定。新冠疫情衝擊、全球產業鏈重塑等,持續影響全球供應鏈修復。到10月份,GSCPI爲1.0,仍相當於2016年1月~2020年12月均值的2.62倍。世界糧食安全風險急劇增加,糧食價格居高不下。到10月份,CRB食品指數均值同比增長17.6%,增速連續3個月環比回升(見圖3)。當月,美國CPI食品子項同比增速高達10.9%,增速相當於過去五年趨勢值的4.74倍,高於6月份美國通脹高點時的4.52倍(見圖4)。

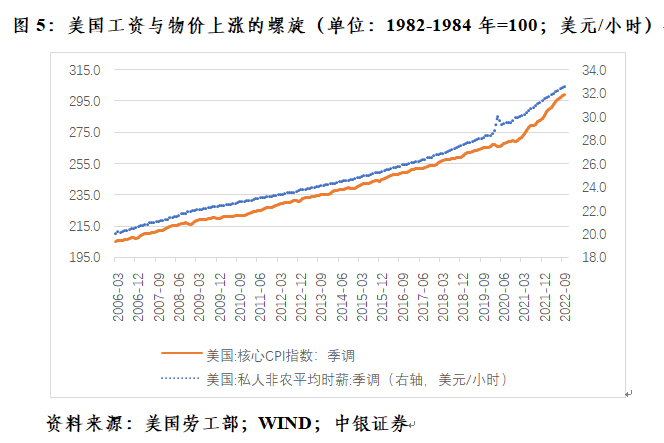

更爲棘手的是,由於人口老齡化、疫情疤痕效應、移民疲軟等原因,美國勞動力供給短缺,“工資—物價”上漲的螺旋正在不斷蓄力。10月份,美國崗位空缺率爲6.3%,環比回落0.2個百分點,卻仍相當於疫情前五年趨勢值的1.52倍;亞特蘭大聯儲薪資增長指數3個月移動平均增長6.4%,環比上升0.1個百分點,12個月移動平均增長6.0%,還在創歷史新高。

當月,美國核心CPI季調指數較2019年底上升13.0%,低於同期非農時薪上漲14.8%,顯示疫情前期增加的實際購買力過高,核心CPI可能還未漲夠。同期,美國12個CPI子項中,9個子項同比增速是過去五年趨勢值絕對值的2倍以上,比6月份美國CPI通脹最高時還多一個子項,其中“醫療保健”“信息技術、硬件和服務”“個人計算機及其周邊設備”三個子項的通脹趨勢均超過了6月份(見圖4)。可見,美國的通脹有從商品向服務領域擴散之勢。

11月份,美國勞動力短缺問題未見緩解。當月,勞動力參與率爲62.1%,環比回落0.1個百分點;非農業部門新增就業26.3萬人,環比回升;員工平均時薪同比增長5.1%,環比增長0.6%,較2019年底上升了15.7%(見圖5)。日前,鮑威爾在布魯金斯學會演講時表示,勞動力市場供需平衡是通脹緩和的重要條件。他明確指出,美國不含住宅的其他核心服務通脹的不確定性最大,與薪資增速息息相關,當前薪資增速遠高於2%的通脹目標。

現在僅因爲個別月份美國通脹出現邊際上的好轉,市場就開始押注美聯儲政策轉向,顯然過於樂觀。9月份美聯儲議息會議紀要披露,由於生產率持續令人失望的增長以及迄今爲止勞動力參與率的緩慢增長,美聯儲工作人員大幅下調了近期美國潛在產出的預估值,這是美國出現低增長、低失業、高通脹的經濟現象,通脹韌性較強的根源所在。11月份議息會議紀要顯示,美聯儲更新了預測,預計經濟產出將在2024年降至潛在產出以下,並在2025年繼續低於潛在水平。這意味着,未來美聯儲對經濟下行的容忍度提高。在此情形下,美聯儲限制性政策持續時間或將超乎預期。

反通脹知易行難。紐約聯儲前主席杜德利曾戲言,鮑威爾或許是口頭上的沃爾克,行動上的伯恩斯,後者在控通脹與穩增長之間反覆搖擺。其實,當年沃爾克也曾在1980年年中因美國經濟衰退而降息,後又再度加息到兩位數,直到1982年底纔將通脹壓至5%以下。爲此付出了1980和1982年兩次經濟衰退的代價,並葬送了卡特總統的連任夢(見圖6)。爲避免重蹈上世紀七八十年代經濟滯脹之覆轍,鮑威爾需要比沃爾克更加堅定不移。否則,就會如他在11月份議息會議之後的新聞發佈會上所言,貨幣緊縮不夠或者放鬆得太早,通脹變得根深蒂固,未來需要再度緊縮,就要付出更高的代價。後者對於金融市場可能也未必是好消息。

關注影響金融資產價格走向的逆風

今年前11個月美股震盪主要反映了美債收益率飆升,無風險資產價格下跌的殺估值效應。6月份,美股大幅調整,月底標普500指數市盈率一度跌至18.5倍,對應10年期美債收益率爲2.98%。11月底,10年期美債收益率爲3.68%,而標普500指數市盈率卻重回21.5倍(見圖7)。通常,14~16倍估值爲歷次美國經濟衰退的交易區間。由此可見,美國股市對於中長期的緊縮定價可能並不充分,僅僅看到了美聯儲加息放緩。

尤其是美聯儲進一步緊縮,將導致美國經濟增速放緩甚至衰退。假設2023年標普500的每股收益零增長(歷次衰退都是顯著負增長),再分別以18、16倍和14倍市盈率計算,對應標普500指數爲3890、3456和3024。這意味着,標普500指數較目前水平還有10%~30%的調整空間。

鑑於美股上漲與市場流動性關聯度較高,美聯儲縮表的影響也不容低估。新冠疫情衝擊前期,美聯儲通過實施“零利率+無限量寬”政策,資產負債表從4萬億最多膨脹至9萬億美元。今年6月起,美聯儲啓動縮表。到11月30日,美聯儲資產總規模減少3305億美元,完成了縮表進度的77%。其中,第一階段6~8月份,縮表僅完成了進度的62%;第二階段9~11月份,則完成了進度的85%,其中11月份完成了進度的97%。隨着美聯儲縮表進程加快,到10月份,M2環比增速已連續3個月負增長(見圖8)。

根據芝加哥聯儲編制的調整後的全國金融條件指數,11月份爲-0.15,較上年底回落了75%(見圖9)。未來,全國金融條件指數有望進入正值區間,這將進一步壓制風險資產價格表現。正如美聯儲在上月初的半年度《金融穩定報告》中預警,若利率升至高於預期的水平,可能會出現金融困境,從而損害經濟。同時強調,全球經濟疲軟、“高得無法接受”的通脹和地緣政治動盪等風險,將放大某些資產類別的波動性。

(作者系中銀證券全球首席經濟學家)