相比禮來 強生更值得投資?

智通財經注意到,今年以來,標普500指數已累計下跌14%,但強生(JNJ.US)及其同行禮來(LLY.US)的表現卻遠好於大盤,股價分別上漲了4%和34%,這讓不少投資者看到了這兩支股票的投資價值。

那麼,如果從長期來看,哪家公司會是更好的投資對象呢?雖然,禮來的營收增長、盈利能力和穩定的產品管線比強生更優異,這也在兩者的估值(禮來市盈率爲11.8倍,強生爲4.8倍)得到體現,但考慮到未來前景,強生未來三年或許能比禮來提供更好的回報。

以下將通過業績和指引來探討兩家公司的投資價值。

禮來現在的營收增長更好 但強生的未來前景更優秀

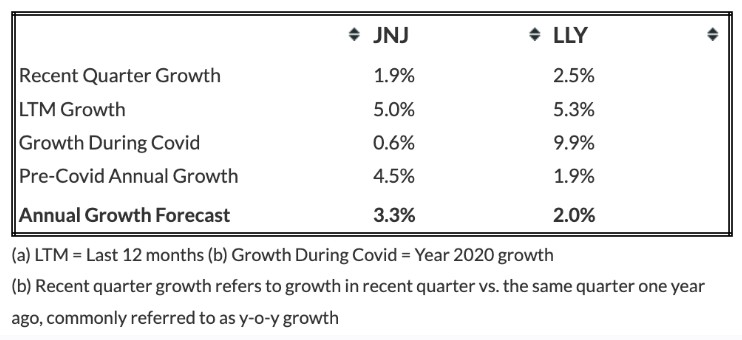

禮來過去12個月的營收增長了5.3%,與強生5.0%的增長几乎持平。

不過,如果從更長的時間段來看,禮來的表現會更好。禮來2021年的銷售額以9.7%的平均年增速增長至283億美元,而2018年爲215億美元,相比之下,強生2021年的銷售額平均增長4.9%,達到938億美元,而2018年爲816億美元。

其中,儘管強生的醫療設備業務在2020年因疫情影響而面臨阻力,但該業務在2021年實現了反彈。

2021年,強生的製藥業務銷售額增長了14%,醫療器械業務銷售額增長了18%。市場目前預計,這兩個部門的強勁表現將繼續保持下去。

該公司的製藥業務在抗癌藥物Darzalex和免疫藥物Stelara和Tremfya的市場份額增長的帶動下,實現了強勁增長。另外,強生目前正在剝離其消費者保健業務。

禮來方面,該公司營收增長主要由Trulicity、Verzenio、Jardiance及其新冠抗體等藥物的市場份額持續增長推動。該公司最近還獲得了美國食品和藥物管理局(FDA)對其糖尿病藥物Tirzepatide的批准,據分析機構預測,該藥物的銷售峯值有望超過50億美元。

另外,禮來有一個強大的產品組合,包括阿爾茨海默病治療藥物Donanemab,這是市場最受期待的藥物之一,其銷售峯值可能超過100億美元。該公司最近也報告了Donanemab晚期臨牀試驗的積極數據,該藥物滿足了一項研究的主要和次要終點。

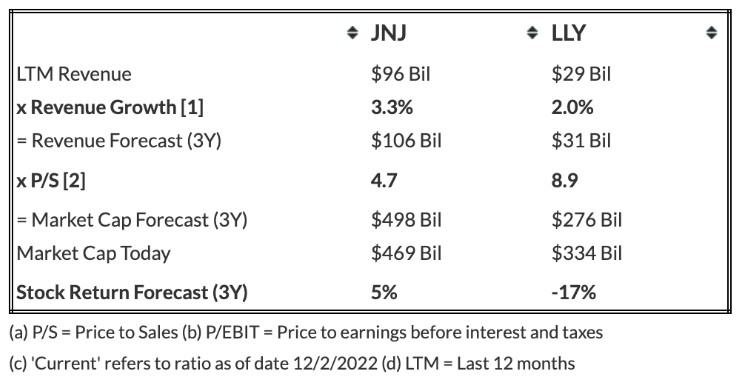

展望未來,強生未來三年的營收增長預計將略好於禮來。根據Trefis機器學習分析,強生未來三年營收的複合年增長率爲3.3%,而禮來的複合年均增長率爲2.0%。

禮來的利潤率更高 但強生有更大的現金緩衝空間

禮來在過去12個月的營業利潤率爲25.0%,略高於強生公司的23.7%。相比之下,2019年疫情爆發前的這兩個數字分別爲21.8%和24.1%。

禮來26.2%的自由現金流利潤率也略好於強生的24.8%。但從財務風險來看,禮來5.8%的現金佔資產比例遠低於強生的16.9%,這意味着強生有更大的現金緩衝空間。

強生預期回報率更高

從以上數據可以看到,禮來的營收增長更好,利潤也更高。但另一方面,強生的估值相對較低,並有更大的現金緩衝空間。

而如果考慮未來前景,以市盈率爲基礎,目前強生可能會是更好的選擇。根據Trefis機器學習分析可以看到,未來三年強生的預期回報率有望達到5%,相比之下,禮來的預期回報率爲-17%。

因此,綜上所述,如果投資者希望在這兩家制藥巨頭中抉擇,或許強生會是更好的投資標的。