科倫藥業擬分拆科倫博泰赴港上市 默沙東半月前入股成後者二股東

每經記者 陳星 每經編輯 梁梟

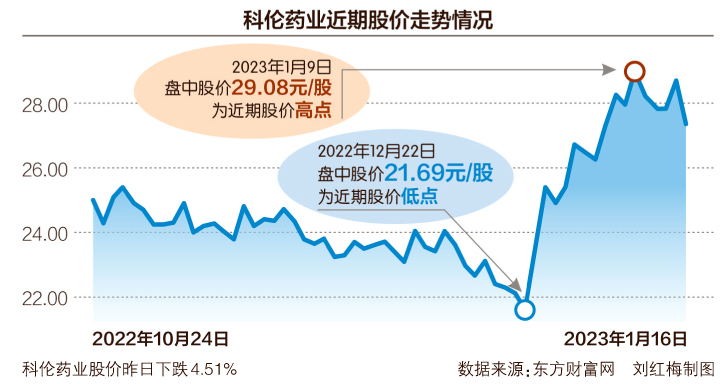

近日,科倫藥業(SZ002422,股價27.50元,市值391.1億元)公告了分拆控股子公司科倫博泰赴港上市的預案。根據預案,科倫藥業擬將其控股子公司四川科倫博泰生物醫藥股份有限公司(以下簡稱科倫博泰)分拆至香港聯交所上市。本次分拆完成後,科倫藥業股權結構不會發生變化,且仍將保持對科倫博泰的控制權。

在此次預案公告前的半個月,科倫博泰還進行了一輪股權優化,將註冊資本增加至人民幣1.93億元,默沙東認購其中部分新增股份。本次上市預案則首度披露了默沙東的持股份額——截至預案公告日,默沙東持有科倫博泰6.95%股份,僅次於科倫藥業59.75%的持股份額。

默沙東爲科倫博泰二股東

1月13日晚間,科倫藥業公告了關於分拆所屬子公司四川科倫博泰生物醫藥股份有限公司(以下簡稱科倫博泰)至香港聯交所上市的預案。

根據預案,科倫藥業擬將其控股子公司科倫博泰分拆至香港聯交所上市。本次分拆完成後,科倫藥業股權結構不會發生變化,且仍將保持對科倫博泰的控制權。

公告中稱,通過本次分拆,科倫博泰作爲科倫藥業下屬生物創新藥研發、生產、上市及國際合作業務的主要平臺將實現獨立上市,藉助香港資本市場融資擁抱國際資本市場,提高國際知名度,增強資金實力,爲科倫博泰長遠發展夯實基礎。本次分拆有助於增強科倫博泰在國際市場的影響力,提高科倫博泰的綜合競爭力。

本次分拆上市科倫博泰將發行的股票爲在香港聯交所主板掛牌上市的境外上市外資股(H股)股票,均爲普通股;以人民幣標明面值,以外幣認購,每股面值爲人民幣1元。

就在去年底,科倫博泰還進行了一輪股權優化,將註冊資本增加至1.93億元。其中,科倫藥業合計認購科倫博泰新增註冊資本5125.57萬元。剩餘新增註冊資本2607.62萬元由IDG資本、默沙東、信達資管等13個投資方以人民幣13.48億元(或等值美元)認購。認購後科倫藥業及各投資方將合計持有科倫博泰新增股份7733.19萬股。

本次科倫博泰赴港上市預案首度披露了跨國藥企默沙東的持股份額:截至預案公告日,默沙東持有科倫博泰6.95%股份,僅次於科倫藥業59.75%的持股份額。

商業授權在研藥物“回血”

作爲科倫藥業的創新藥研發主體,科倫博泰主要從事創新藥(包括生物大分子藥物、創新小分子藥物等)的研發、生產及銷售業務以及創新藥相關技術進出口或技術推廣服務業務。

其中,科倫博泰在ADC(抗體偶聯藥物,由單克隆抗體和小分子藥物(即毒素)偶聯而形成)領域有較多產出。去年12月初,科倫藥業公告稱,科倫博泰與默沙東簽署了合作協議,科倫博泰將在研7款ADC藥物的全球或部分市場權益授權給默沙東,科倫博泰將收到1.75億美元不可退還的首付款。如果將7款藥的全球權益給默沙東,科倫博泰預計收到默沙東里程碑付款合計不超過93億美元。這一金額也刷新了中國創新藥對外授權的金額紀錄。

科倫博泰將其管線中7種不同在研臨牀前ADC候選藥物項目以全球獨佔許可或獨佔許可選擇權形式授予默沙東在全球範圍內或在中國內地、中國香港和中國澳門以外地區進行研究、開發、生產製造與商業化。

科倫博泰保留部分授予獨佔許可的項目和有權保留授予獨佔許可選擇權的項目在中國內地、中國香港和中國澳門研究、開發、生產製造和商業化的權利。

在這次授權合作之前,科倫博泰在去年更早時候還分別宣佈與默沙東達成2款ADC藥物的授權許可合作協議,其中包括一款靶向TROP2的ADC藥物MK-2870(SKB264),目前正在進行晚期臨牀試驗評估。

中金公司研報表示,上述合作是今年以來科倫博泰與默沙東達成的第三次合作。三次合作共涉及9款不同階段的ADC藥物,交易金額合計已超過110億美元。中金公司認爲,這些合作反映了默沙東作爲跨國藥企對科倫博泰ADC平臺及候選藥物的認可。

而從財務數據來看,科倫博泰尚未擺脫虧損。2019年至2021年三個年度,科倫博泰淨利潤分別虧損8.02億元、7.91億元和8.90億元。前述預案亦稱,由於科倫博泰報告期內持續虧損,盈利水平無法完全覆蓋其研發投入,爲了保證正常研發和日常經營,科倫博泰需持續對外融資。