多地银保监局开出“1号罚单”!涉及这些领域

转自:中国证券报

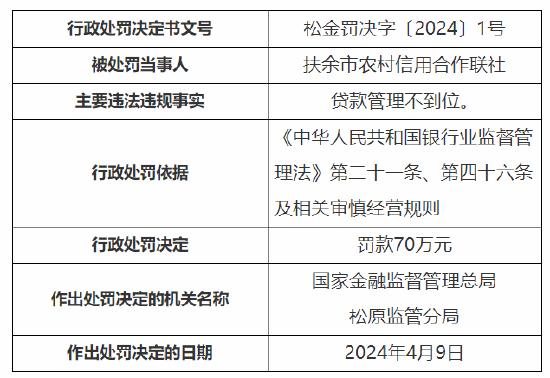

记者根据银保监会网站公布的罚单统计,2023年以来,已有北京、青岛、江苏、山东等12地银保监局开出“1号罚单”。其中,对银行的处罚原因多涉及贷款业务,包括房地产贷款相关、异地开展互联网贷款等。

集中在信贷领域

从时间来看,最早开出“1号罚单”的是北京银保监局。由于贷款业务严重违反审慎经营规则的原因,对浙商银行北京长虹桥支行罚款50万元,并责令改正,同时对主要责任人傅政给予警告。

从罚款来看,被罚金额最大的则是宁波银保监局对宁波银行开出的罚单,罚款220万元,案由包括违规开展异地互联网贷款业务、互联网贷款业务整改不到位、资信见证业务开展不审慎、资信见证业务整改不到位、贷款“三查”不尽职、新产品管理不严格等问题。

从被罚主体来看,银行方面,国有行、股份行、城农商行都有涉及。保险方面,除了保险公司收到罚单外,也有保险代理公司被罚。

记者梳理发现,银行被开罚单的主要案由集中在信贷领域,具体在这些方面:

违规发放房地产领域贷款(房地产开发贷款项目资本金核查不到位、对公经营性贷款流入房地产领域、个人住房贷款管理不审慎等)

互联网贷款业务相关(违规异地开展、相关业务整改不到位)

贷款业务严重违反审慎经营规则

贷款五级分类不准确

跨经营区域发放贷款

流动资金贷款审批不尽职

信贷资金挪用

保险方面,处罚案由则包括:

收取保险代理合同约定之外的手续费

给予投保人保险合同约定以外的保险费回扣

以办理高收益理财保险业务为由,伪造保险单骗取客户钱财

没有充分依据下,人为调整车险未决赔案估损金额

未按规定使用经批准或者备案的保险条款、保险费率

提高违法成本

2023年初,针对银行信贷业务,银保监会修订“三个办法一个指引”,形成“三个办法一个规定”,向社会公开征求意见,以期更加适应当前信贷业务的发展趋势。其中,修订后的《流动资金贷款管理办法(征求意见稿)》就明确,流动资金贷款不得用于股东分红,不得用于金融资产、固定资产、股权等投资,不得用于国家禁止生产、经营的领域和用途。在防控贷款资金挪用方面,该次修订还明确了未按约定用途使用贷款等情形时,承担法律责任的相应主体。

事实上,提高违法成本、形成有效震慑,一直是维护金融市场健康稳定的一项重要抓手。银保监会数据显示,2022年全年合计处罚银行保险机构4620家次,处罚责任人员7561人次,罚没28.99亿元。

可以预期的是,未来各类金融活动当中的违法违规行为将更加“无所遁形”。银保监会2023年工作会议要求,持续提升监管有效性。健全金融法治。完善全流程全链条审慎监管。提升监管数字化智能化水平。依法将各类金融活动全部纳入监管。

编辑:王寅

责任编辑:凌辰 SF179