虎年基金收益大盤點:最高54%!兔年該如何選?

對於投資者來說,過去三年是行情跌宕的三年:鼠年是單邊牛市,牛年是震盪行情,虎年則是熊市行情。

統計數據顯示,農曆鼠年,343只偏股基金收益翻倍,其中有47只基金的收益超過130%,收益最高的基金達到了200%。

到了牛年,基金的投資回報就開始下滑了,且基金與基金之前的收益差距也在加大。如果選對了基金,在牛年最多能獲得75%左右的收益。

虎年整體市場欠佳,滬深300指數下跌8.38%。從公募偏股基金表現看,僅有兩成多的基金獲得正收益。不過,如果買對了合適的基金,在虎年依然可以斬獲50%以上的收益。

虎年基金最高收益率54%

Choice資訊統計數據顯示,從虎年農曆正月初七(2022年2月7日)到虎年最後一個交易日(2023年1月20日),市值整體表現欠佳。從主流指數表現看,滬深300指數下跌了8.38%。

由於今年一月份市場表現強勁,同公曆年2022年的行情相比,農曆虎年的市場表現要稍好一些。

從公募偏股基金的表現看,整體表現稍優於滬深300指數表現。統計數據顯示,在成立於2022年2月7日之前的3700多隻主動權益型基金中,846只基金取得了正收益,其中156只基金總回報超過10%,更有13只基金總回報超過30%。

在虎年業績居前的基金中,萬家基金黃海管理的基金領跑,他管理的三隻基金業績均很搶眼,在虎年業績前五名中獨佔三元,其中萬家宏觀擇時多策略A虎年總回報爲54.04%,英大國企改革主題股票基金以51.41%的總回報緊隨其後,金元順安元啓靈活配置基金總回報爲42.28%。

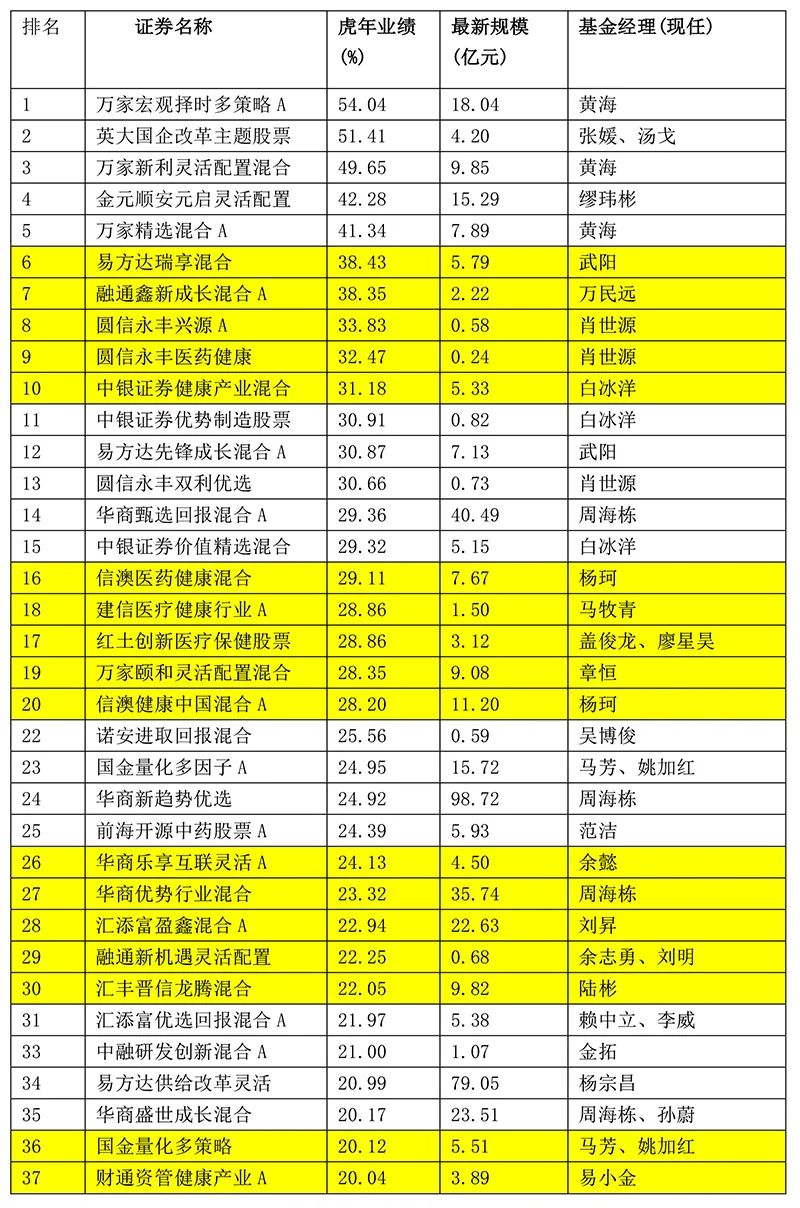

虎年總回報超過20%的基金見下表。

從上述基金的業績回報看,黃海主要依靠對週期板塊尤其是煤炭股的重倉持有,英大國企改革基金主要得益於2022年前三季度重倉煤炭股,金元順安元啓基金主要依靠基金經理的個人能力,通過篩選小市值股輪動獲得了可觀的回報。

從黃海在虎年的持倉情況看,根據萬家宏觀擇時多策略基金的季報,除了持有少數地產股之外,幾乎全年重倉持有煤炭股。

最新的季報數據顯示,截至2022年底,該基金的前十大重倉股,除了中國海油之外,全部是煤炭股。

少數基金經理固收能力圈,依靠良好的選股能力,獲得了不錯的投資回報。

以融通基金的萬民遠爲例,他以醫藥行業見長,他所管理的融通健康產業基金,過去四年均獲得了正收益,在同類醫藥主題基金中業績非常突出,2022年也斬獲了3.76%的回報。2021年10月21日,融通鑫新成長基金成立,這是萬民遠爲了拓展能力圈而發行的全市場基金,從其持倉情況看,主要以醫藥行業爲主,虎年總回報爲38.35%。

另外,華商基金周海棟管理的華商甄選回報基金,虎年總回報爲29.36%。中銀證券的白冰洋管理的兩隻基金,中銀證券健康產業混合和中銀證券優勢製造股票A,虎年總回報均超過30%。

整體而言,在虎年的弱勢行情中,主動偏股基金的業績分化同樣很大。對於投資者來說,買對基金可以斬獲20%以上的收益,但是如果買錯基金,虧損同樣不少,

數據顯示,有221只基金虎年淨值跌幅超過20%,其中16只基金淨值跌幅超過30%,表現最差的福安達科技領航基金跌幅高達39.45%。富國創新趨勢、前海開源滬港深景氣行業、華商遠見價值等地府均超過37%。

績優基金經理看好啥?

根據最新出爐的基金2022年四季報,可以看出虎年績優基金的最新觀點。

萬家基金黃海認爲,展望2023年,中國宏觀經濟將進入弱復甦的過程,A股呈現“強預期、弱現實”的態勢,當前的估值仍需震盪整固。隨着穩增長政策的累積效果逐步顯現,下半年或迎來業績和估值雙升的行情。當下在穩增長的闖關期,上游能源股以其高分紅、高確定性、低估值、低負債的特徵仍是目前攻守兼備的稀缺資產,將繼續重倉持有,同時也將積極尋找與經濟復甦相關的低估值中游行業的投資機會。

白冰洋表示,要審慎看待所有變化,堅持投資的安全邊際,強調在業績評估基礎上進行價值判斷,既要回避高估值高風險,也要防範價值陷阱,目標是尋找高性價比的標的,而不是尋找一個“完美無瑕”的標的。對於健康產業領域,長期而言,伴隨中國人口老齡化,醫藥、健康產業等依然存在潛在投資機會,會繼續關注不同細分子行業的投資機會,特別是特色原料藥,中藥,化藥,大流通等領域的投資機會。

易方達先鋒成長基金經理武陽表示,隨着時間的推移,出行及其它消費行業的基本面將迎來持續修復,仍然是中期維度最爲看好的方向;同時,對於長期成長性好的核心資產,如互聯網與雲計算、半導體、新能源、醫療器械與服務等,將持續跟蹤基本面、理性判斷後適時增加配置。

兔年應該如何選基金?

風水輪流轉,週期永相隨。虎年基金業績表現分化如此之大,投資者不禁會問,兔年應該如何投?

過去三年,行情跌宕。從鼠年的單邊牛市,到牛年的震盪市,再到虎年的熊市行情。從進入2023年以來的行情演繹情況看,大多數基金經理都看好A股市場後市表現。對於投資者來說,也可以樂觀一些了。

具體到基金的選擇,可以從以下幾方面進行選擇。

對於投資基金來說,避免掉入投資陷阱至關重要,最常見的陷阱就是“冠軍魔咒”、熱門基金魔咒,以及極致押注少數行業甚至單一行業的基金。股神巴菲特幾十年的搭檔、投資大師查理·芒格說過:“如果我知道會死在哪兒,那麼我永遠都不會去那個地方。”

所謂“冠軍魔咒”,就是前一年的業績冠軍,接下來一年往往表現較差,主要原因在於,在數千只基金中做到絕對領先,基金經理必然採取了極致的投資策略,通過押注單一行業或者頻繁輪動博得了高收益。但從市場歷史表現看,週期永不變,人性永不變,押注單一行業的對立面往往是盛極而衰,頻繁輪動也註定會遭遇滑鐵盧。

事實上,從過往歷史表現看,選擇極致押注行業的基金,多數情況下都會讓投資者虧很多錢,因爲極致押注會讓短期業績搶眼,短期業績搶眼會吸引投資者大量申購,公募基金的商業模式通常不會在淨值暴漲之後限制申購,投資者往往在市場高點買入,在行業走勢週期反轉之後,投資者虧錢就不難理解了。

從上述投資難以賺錢的底層邏輯看,要想在押注少數行業的基金中賺錢,核心是要有正確的擇時能力,但即使對於投資高手來說,也很難做到正確的擇時,普通投資者則更難。對於普通投資者來說,不在牛市後期追捧明星基金經理,是遠離虧損的關鍵一步。

如果說不虧損是投資第一步,第二步就是選出好基金。如何選出好基金?普通投資者不妨按照以下標準去篩選:

第一步,選擇長期業績較好的基金經理,買基金就是買基金經理,選好過往業績表現優秀的基金經理;

第二步,基金經理的投資風格要恆定,不能押注行業和風格,基金經理的投資邏輯和理念非常重要;

第三步,在數千只基金產品中,選擇在三大證券報評選中獲獎的基金,被三大報都評上的更好。不過,投資者需要關注下是否更換過基金經理,因爲部分獲獎基金的搶眼業績並非是現任基金經理貢獻的。